作者:比原鏈研究院Bytom Research

背景介紹

近期,市場迅速由牛轉熊,其速度和力度令人震驚,不僅對以BTC為首的加密貨幣投資市場帶來罕見衝擊,也對正處少年壯期的DeFi事業帶來“成人禮”前猛烈的一擊,人們參與的熱情、耐心和資金不復從前。即便如此,作為研究人員,我們的職責依然是為大家、為行業去蕪存菁,尤其是在當前的大浪淘沙中繼續堅守研究本質,讓真正有價值的事物得以再次被發現,而這些事物一定還會是下一次崛起的領頭羊和中流砥柱。

早在一年前,我們便公開發出“AMM將成為繼比特幣和以太坊之後第三大區塊鏈發明”的論斷,在這一年時間裡我們也一直圍繞“交易”進行前沿性研究、探索和實踐實戰,至今我們始終認為“AMM依舊是這一波DeFi洪流帶給加密行業最有價值的發明形態”。

尤其是隨著深入研究和躬身入局,我們愈發認為AMM能做的事情還會更多、能給加密行業帶來的改變還會更大,所謂“內行看門道,外行看熱鬧”。 UniswapV3 的階段性成功啟動更加印證了我們的堅持。基於此,在這波大跌中,我們依舊關注AMM概念板塊的項目和發展,危機中潛藏的機遇相信也會不日重現。在這裡,我們也為大家和同行呈現一種對AMM未來形態全新的思考,這種方案會融合很多如今知名的項目和模型,也是希望可以戮力同心、彼此互助,一同撐過短暫的陰暗時刻,還是一起抬頭向前挺進。

AMM與指數基金

不久前我們發表了對DeFi指數基金的思考和認知——《論再平衡:DeFi實現指數基金的正確方式》【2】,在這篇文章裡,我們提出了一種更為複雜的AMM策略控制,我們認為基於AMM實現指數基金的思想是值得一試的,也是如今頭部AMM項目很有可能在未來去集成的創新特徵,因為AMM和指數基金有著同一本質的存在形態。在這個思路啟發下,我們選擇了加密貨幣投資領域被很多大玩家奉為圭臬的“神指數”—— ahr999,並將之結合到AMM基本形態,共同形成一種智能化的自動基金池。

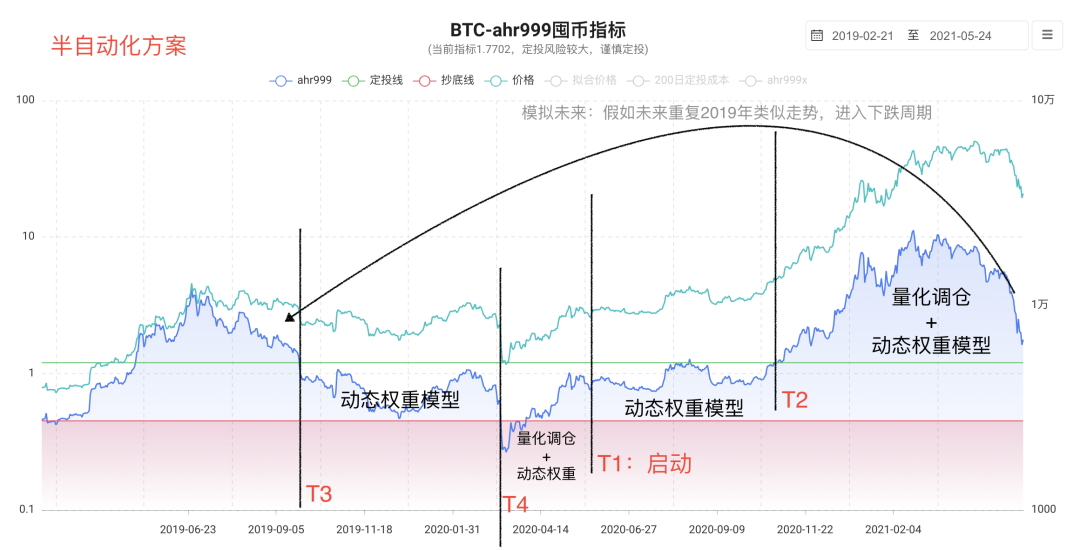

先簡單了解一下ahr999指數。如下圖,整個區域分成了三個顏色區:抄底區(紅線以下)、拋售區(綠橫線以上)以及定投區(兩者之間)。其中藍色線是ahr999指數線,其是根據綠色線表示的實際BTC價格經過圖中公式計算得來。信奉ahr999的加密貨幣投資者會時刻關注藍色線到達的區域,例如在2020 年3 月12日,當天的大跌直接導致ahr999藍色線從定投區轉到抄底區,釋放“大量抄底”信號;在隨後的一年裡,ahr999藍色線一路上揚,不斷衝破抄底區、定投區,直至去年底形成的大牛市,並釋放“開始拋售”信號;如今ahr999藍色線已經開始逼近定投區,告誡投資者此時需要謹慎投資,並不給予強烈的“抄底”或者“拋售”信號。

(圖片來自https://www.qkl123.com/)

選擇ahr999並不代表我們十分認同或者堅決相信其對投資指導的正確性,只不過在當今的加密行業中,ahr999所形成的獨特共識群體和指導依然是比較領先的,因此我們選擇將ahr999作為我們踐行理論的首選指數參考。在這個指數的指導下,基金經理可以得到直接的指示,在哪里高位套現,在哪裡低位抄底,甚至去定投。而選擇這種基金的投資者本身也較為認同ahr999的歷史正確性。

於是我們再重新回到AMM的視角,AMM本身不就是一種被動跟隨市場變換倉位的基金嗎,只不過它的策略十分單一且較為“笨拙”——雖然它確實可以在牛市期間直到牛市最高點不斷賣出BTC 換成USDT,但隨著下跌和熊市開啟,這些高位變現的USDT又統統在同一位置變成了BTC,一圈下來基金收益可能為零,所以傳統的AMM策略在基金的角度是樸素的,十分依賴普通投資者(在AMM 中叫LP)的擇時正確性。

那是否可以將樸素的AMM進化為一種基金形態呢?當然可以。今天我們所提出的設計也正是在認識到傳統AMM收益增長的局限性的同時,受到了傳統金融市場指數基金經理策略的啟示,通過一種比較有驗證性的ahr999鏈上指數來代替傳統基金經理人,去自動化指導AMM系統設置智能化的買賣策略和數學模型,而不是全程僅遵循恆定乘積公式的單一控制。

半自動化方案

我們將這種AMM形態稱之為「ahr999-AMM智能基金池」。因此本質上這還是一種基於AMM的交易平台,LP可自由加入與退出,可正常享受手續費年化收益,給普通用戶的操作體驗也與正常AMM產品無異。只不過當LP可以穿越一個牛熊週期,甚至更長周期時,可以發現自己的財富增幅遠遠大於傳統AMM的手續費收益幅度,而在背後默默做出這個貢獻的便是基於ahr999指數預言的智能基金策略模型。我們會給出兩種方案實現,其中最簡單也是最靈活的是半自動方案。

兩種方案都依賴一種用來解決無常損失的模型,在我們年初發表的《五大類無常損失解決方案》【3】中有詳細提到——動態權重的恆定加權幾何平均函數,簡稱“動態權重方案”,或者可以歸為大類“預言機方案”,因為後面我們也會提到可供選擇的其他幾種模型。簡單再回顧一下此種模型解決無常損失的原理。

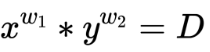

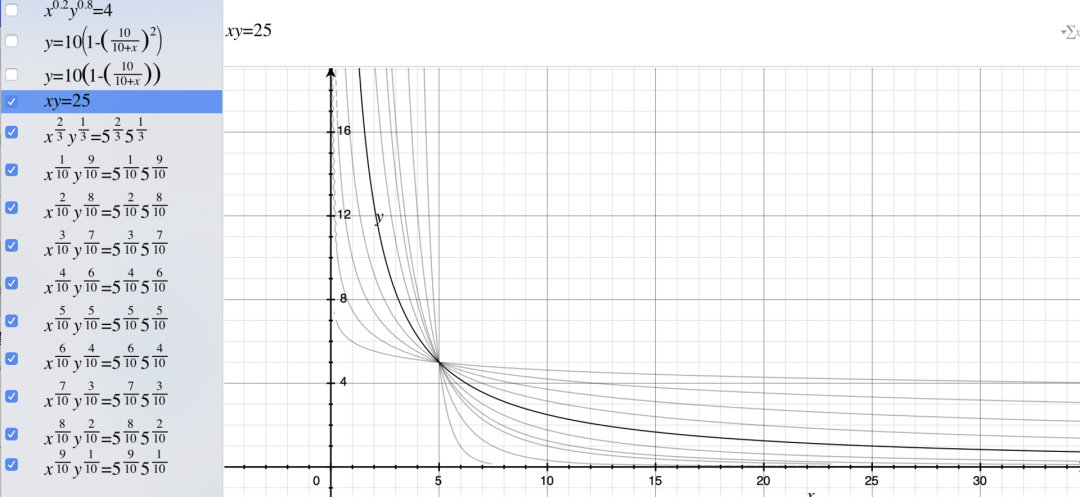

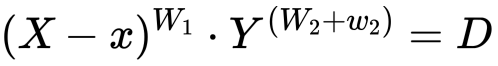

動態權重模型本質上跟Uniswap的恆定乘積和Balancer的帶權重恆定加權幾何平均一樣,只不過它將如下Balancer公式中權重項w1 和w2變成了實時動態變化,而驅動這一變化的便是引入的價格預言機,預言機將交易對實時市場匯率不斷反饋給AMM系統,AMM可以在不變動池子資產數量的情況下通過不斷調整w1 和w2,使得AMM 報價公式P可以時刻保持跟市場匯率一致,同理兌換公式也會在新權重的定義下重新提供兌換數量計算。這種預言機驅動權重的方案,避免了池子資產倉位的變動,理想情況下,可以使得資產數量永遠保持跟初始化時一致,也就避免了無常損失的引入。從幾何直觀來看,這種動態權重實則是對普通的恆定乘積曲線圍繞一個固定點位(初始化資產倉位)做旋轉運動,以使得該點切線斜率(場內匯率)時刻與市場匯率值一致。

該模型最早由Balancer提出,後續Bancor V2對其進行了更為詳細的設計和測試,雖然有兩大項目方加持,但終究還未走入到實戰環境,未獲得檢驗,終究會有“坑”出現。因此,我們也推薦幾種替代方案,例如也是歸為“預言機”大類的DODO。 DODO在解決無常損失時也是通過引入預言機來直接輸出系統的報價公式,因此並不需要通過改變資產倉位來變換報價輸出,在發生具體用戶兌換操作時,它構造了一種混合曲線來做需求曲線,可以理解為一種介於直線公式和恆定乘積公式之間的簡單混合函數,如下——

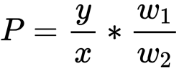

其中k為權重傾向,例如當k=1時,公式將全部傾向恆定乘積公式,當k=0時,將全部傾向直線公式,k在0 和1之間時,為圖中深黑色的混合形態,可以通過調整k的大小來調整曲線的曲率,例如k 越趨近0,曲線曲率越小,越適合提供穩定幣類的兌換服務。

所以總的來說,雖然DODO的實現本質上是對orderbook模型的再優化,但其也存在AMM兌換的形態。 DODO的實戰經驗也有利於此種模型的推廣。再次表示,我們對幾種方案僅做客觀描述,並不存在任何主觀傾向,任何通過預言機來解決無常損失的方案理論上都可以作用到我們今天要談的ahr999-AMM智能基金池。

之所以對這種無常損失解決方案做很多描述,是因為我們的半自動方案中最核心的數學部分也僅此而已。以動態權重模型為代表的無常損失解決方案本質上是一種“自動控倉”的手段,可以保持倉位基本不變。

進入ahr999-AMM智能基金池的半自動化方案正題,看下圖。

我們於T1 時刻(設想我們回到2020 年夏天)啟動基金池,ahr999 指數預言機告知AMM 系統此時市場處於“定投區”,不宜採取激烈的倉位變化策略,AMM 系統將以動態權重模型來運行,提供正常的兌換服務,為LP 捕捉手續費收益,由於採取了這種倉位不變的模型,LP 們也擺脫了無常損失的困擾;

時間進入 T2 時刻(2020 年底牛市啟動),ahr999 預言機向系統觸發“拋售”信號。此時,人工的量化團隊開始介入基金池的倉位管理,充當ahr999 基金經理角色,需要此時為後市的走勢和價格區間作出初步預判,並製定每個區間的倉位變化,最終將後續牛市區間的基金賣出策略向所有LP 們公開,並嚴格按照此公開策略執行。舉例如下:

初始倉位100 btc上漲至20000~30000 美元賣出10 btc上漲至30000~40000 美元賣出15 btc上漲至40000~50000 美元賣出25 btc上漲至50000~60000 美元賣出35 btc......

(1)ahr999預言機向系統傳達“市場進入出售期”信號;

(2)量化做市商開始介入,並基於當前市場行情價位以及對未來牛市的預判制定“分階段賣出btc”的倉位計劃(如上表格),並向LP投資者公開以示透明;

(3)隨著上漲行情觸碰到第一檔倉位,量化做市商便自動獲得AMM系統拆分出來的部分BTC倉位的支配權,比如在突破20000刀時,系統池向做市商池自動劃分10 個btc。量化做市商要求以大於等於20000刀的均價賣出BTC 換取USDT,並將USDT注入系統池;

(4)為了順利完成量化操作,我們會效仿傳統基金的模式,設立【公開基金操作日】,即在市場行情觸發調倉檔位時,留給量化做市商完成一系列量化操作的時間週期為一個「公開基金操作日」,可以為10 小時或者24小時。在操作日結束時,量化做市商需要能夠將換得的USDT重新還回系統池。完成一輪基金操作,並將操作過程向LP公開以示透明;

(5)在量化做市商改變系統池倉位的同時,AMM系統需要能夠繼續為普通用戶提供兌換服務,不可中斷。如在「公開基金操作日」開始前,系統池會減少10 個btc,轉移給量化池,為了能夠無縫提供安全的兌換服務,需要在倉位數量變化的同時立即調整公式的權重,使得AMM公式的報價和兌換不受影響;

同理,當在「公開基金操作日」結束時,量化做市商向系統池返還USDT,在系統倉位變化的同時,也需要立即進行權重的變更,保持系統報價不變。

時間進入T3(為了模擬一個完整的牛熊週期,我們假設未來的走勢跟2019~2020 基本一致),ahr999 傳達“定投”信號,市場進入平靜期,可以讓動態權重模型一直作用AMM 系統,保持倉位不變;

時間進入T4,“抄底”信號出現,系統再次啟動「量化調倉+動態權重」組合模型,由量化做市商制定分階段抄底策略,為LP 們在市場底部積累大量廉價BTC,以待新一輪牛市時賣出,具體做法與T2 期間類似,不再重述。

總結起來,半自動化方案其實十分簡單樸素:

在平靜的“定投期”,系統退化為採用動態權重模型的AMM 系統,只為LP 帶來手續費收益,規避無常損失風險;在牛市開啟後,由專業的人工量化做市商開始根據公開制定的倉位策略為LP 們逐步高位套現BTC,AMM 系統依然在動態權重模型的支配下無間斷地為用戶提供兌換服務,不受影響;在熊市的底部,量化做市商能夠不斷購入廉價的BTC ,以待上漲時賣出。如此週期循環,為 LP 們帶來遠大於手續費的收益增幅。

要注意的點:

(1)在牛市信號出現後,量化做市商能夠做出一個合理的區間出售策略,不能過於激進,避免早早清倉BTC,可以根據後續市場的發展,及時變更策略表。所有的製定和變更均需要向LP和社區公開,做到基金操作的透明化;

(2)AMM系統需要能夠在「公開基金操作日」前後順利自動完成倉位劃分和調整,並及時做好權重的調整,避免出現兌換服務中斷;量化做市商在「公開基金操作日」期間擁有較大的自主權,可以自由決定交易市場以及兌換均價,但所有流程也均需向LP們保持公開透明;

(3)LP可自由加入與退出系統,但在「公開基金操作日」期間不得加入或者退出;

(4)由於量化做市商採取的是“升檔即賣”,因此對於那些在牛市頂部才加入的LP們,系統並不會以低於他們加入時的市場匯率的價格賣出資產,避免這部分LP 遭受損失;

(5)從整個模擬來看,LP的財富收益來源於一個牛熊的穿越,因此我們建議任何LP都需要有足夠的耐心經歷完一整個牛熊週期才能獲得財富的數倍收益。

全自動化方案

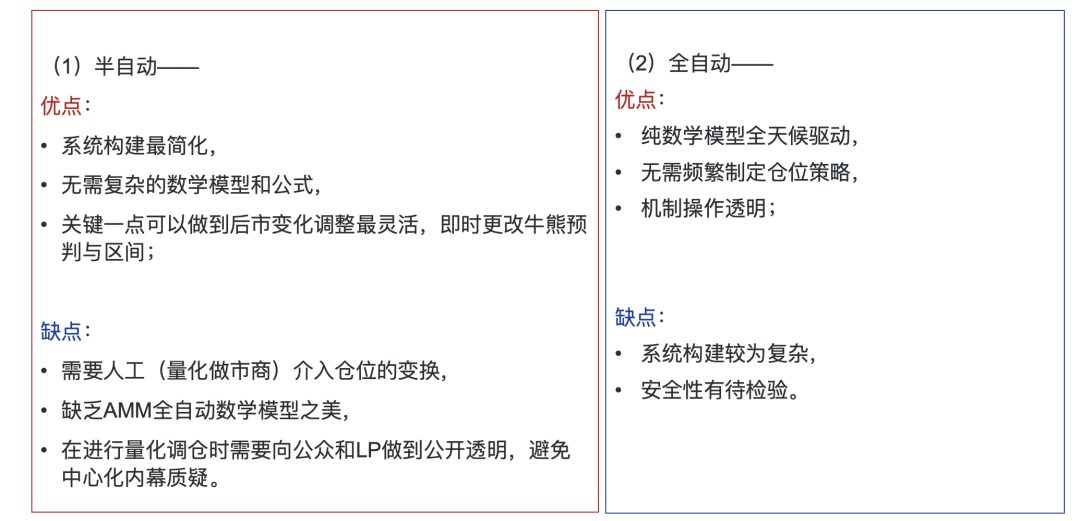

半自動化方案簡單明了,可以根據市場發展態勢靈活調整倉位策略,整個系統也不會出現太多安全隱患,但其依賴人工量化做市商的調倉,需要極強的信息和操作透明性,給DeFi系統引入了“人”的因素。那是否存在一種全自動的純數學驅動的方案來實現ahr999-AMM智能基金池?我們這裡也給出一種探索,以供討論。

動態權重:

Balancer:

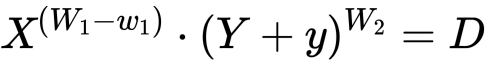

T1 時刻啟動基金池,與半自動方案一樣,AMM 系統由「動態權重模型」驅動;

T2 時刻,ahr999 觸發“拋售”信號,AMM 系統公式停止“權重的動態變化”,退化為Balancer 公式,隨著行情上漲,Balancer 公式可以驅動BTC 倉位不斷縮減、USDT 倉位不斷增加,達到自動智能賣出BTC 的效果。

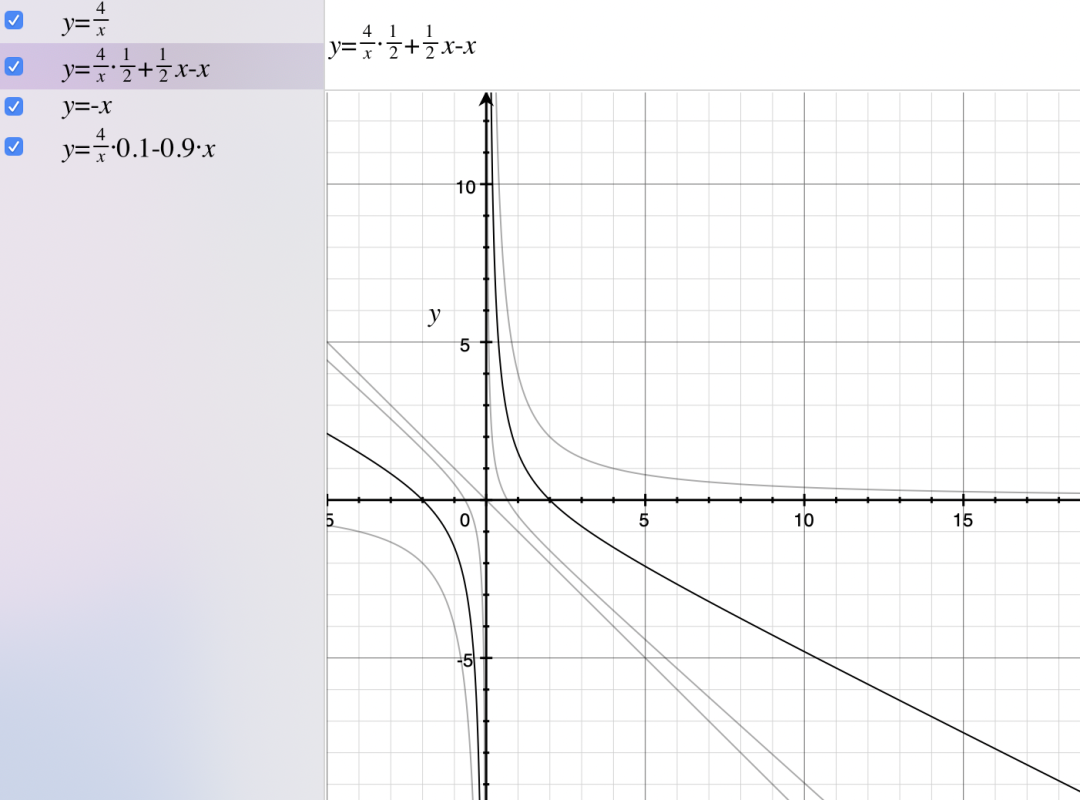

在牛市上漲期,並不是一味的漲而沒有跌,例如存在正常性高頻率的微小下跌(情況A)、存在一定時間間隔的階段性回調(情況B)、存在牛市高點轉而急下的熊市開始(情況C)。全自動方案的複雜之處在於,需要引入一個能夠時刻記錄上漲行情出現的每一個最高點和最大回撤的監測機制,並以此判斷是否進行公式切換。例如上圖中間小方框代表了一次發生在2021 年1月份的大幅度回調,在當時不論這是一次階段回調還是熊市的轉折,如果依舊讓Balancer公式作用系統,原本在高位套現的BTC將會被悉數買回,無法為LP們固守住高位財富,背離了基金思想,因此我們需要為系統引入一個「最大回撤檢測機制」:價格預言機會將實時市場變化傳達給我們的AMM系統,在捕獲大於5~10%跌幅行情時,系統一律自動從Balancer公式切換為「動態權重模型」,依托權重的動態調節規避資產數量的再次變動。隨後系統將由動態權重模型支配,直到——

(1)如果後市行情印證這是一次階段性回調,則等待價格重新突破前一個“最高點”時,系統從動態權重模型重新切換回Balancer公式,而此時系統的公式權重以及此時的資產數量恰恰吻合Balancer公式,在隨後的新一輪上漲行情中,由Balancer公式繼續賣出BTC;

(2)如果後市行情不再出現突破新高,證實本次高點即為牛市最高點,由於系統一直由動態權重模型支配,因此不會在下跌過程中改變系統池倉位,守住高點套現的財富。

T3 時刻(假如未來按照曾經歷史走勢發生),可以發現在整個的從牛市高點一路下來並進入 ahr999 所預言的“定投區”過程中,動態權重模型始終在支配系統;

直到 T4 時刻,熊市尾聲,ahr999 觸發“抄底”信號,系統公式便會切換為 Balancer 公式,實施“越跌越買”策略,整個流程與 T2 表示的牛市期操作類似。

整體來看,全自動方案也是本著最簡原則進行設計,整個系統運作不超過兩個數學公式,唯一引入的一項複雜因子便是可以時刻記錄最高點和最大回撤(熊市便對應最低點和最高上漲)的判斷機制,來為智能切換做判斷依據。

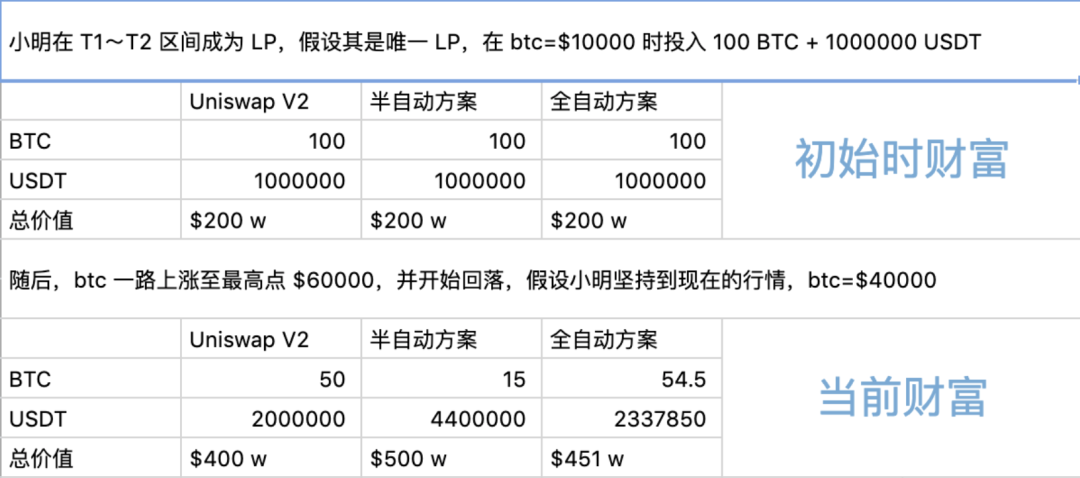

最後我們做一個簡單的數據模擬,此處僅模擬了LP從定投區堅持到拋售區的周期流程,對應時間點為2020年下半年至今天(2021年5月),按照前面所描述的方案模型分別計算出到今天該LP可以提取的各資產數量,對比總財富淨值,不論從數據還是直觀來看,兩種方案均在財富淨值增加方面領先傳統恆定乘積模型。

總結

在我們的設計裡沒有復雜的數學模型引入,基本上都是在已經存在的項目和模型之上進行重組創新。在最為本質的創新理念上,我們在探索AMM 真正的本質—— 智能基金形態。如火如荼的UniswapV3【4】從另外一個角度看,不也正是專業的量化做市商們不斷預判市場進行倉位調整,力求獲得最大化的收益增幅嗎。如果一個普通用戶看好了某一個做市商策略,他便可以選擇加入該陣營,由專業的量化做市商不斷進行倉位的變換,消除市場的摩擦和損耗,獲得最大的手續費收益和市場被動跟隨收益。