·摘要

在代币经济的推动下,Friend.Tech社交平台于2023年8月开始崭露头角,成为当今SocialFi领域最具代表性的应用之一。平台为KOL(意见领袖)提供了一个独特的机会,使其能将自己的社交影响力进行代币化表示和交易。在获取了极高关注度的同时,平台的代币经济模型和商业策略也面临着严峻的考验。

在此报告中,我们结合对链上数据进行的分析探索,深入剖析了Friend.Tech的刚性代币经济模型。我们发现:

-

代币价格的幂次上升通道为KOL带来了可观收益,但同时也限制了他们的粉丝社群规模,99.94%的账户代币持有量范围集中在0-100区间内,代币价格基本在4 ETH以下。

-

代币的刚性定价机制导致代币价格处于高位后交易量迅速下降,日均交易次数仅在第一天能够达到7次,此后维持1次及以下。当前代币经济模型的持续收益前景不明朗。

-

代币经济模型中明确的套利空间吸引了大量投机者和交易机器人,他们贡献了平台总交易额的90.6%。然而,仅有18.6%的投机者成为“聪明钱”(收益为正),其中一半收益都被10.8%未绑定社交账号的纯投机者赚取。

最终,在对Friend.Tech的市场表现、用户行为与核心经济逻辑等进行深入分析后,我们对Friend.Tech目前暴露的问题和前景做出如下评论:

-

Friend.Tech的经济模型可持续性较低。代币价格升高后更高的持有成本和更低的获利可能让用户望而却步,无可避免地导致交易量的下跌。项目方如欲保持平台活跃度只能依靠招揽新客户,但持续能力有待观察。一个简单的改进方案是对高价Keys收取低比例的手续费,保持盈利的同时也能够保证交易量。

-

Friend.Tech在社交功能上可能具备发展潜力。首先,代币的套利空间可能能够促进用户自发对项目进行宣传。其次,其用户间的联系相对其他社交平台更为紧密,也更倾向互惠行为,对SocialFi模式是良好的示范。但有待提升的使用体验与易被复制的商业模式可能会影响其前景。

我们期望本报告能为Web3行业的未来发展路径提供参考。

一 · FRIEND.TECH是什么?

SocialFi模式先行者的最新作品

作为Web3领域在DeFi(去中心化金融)与GameFi(游戏金融)之后最火热的概念,SocialFi(社交金融)模式将去中心化金融服务与社交媒体相结合,给予了用户从社交互动与内容创作中直接获取经济价值的新方式。

在开发出践行这一理念的两款热门Web3社交应用:TwitterDAO与Stealcam之后,开发者Racer于2023年8月10日上线了同样遵循SocialFi模式的区块链社交平台Friend.Tech,允许用户用加密货币交易与其他用户一对一私聊的资格。

这个将社交和影响力价值与经济价值直接挂钩的应用,对于热衷于讨论加密货币的用户来说尤为有吸引力——这给了普通用户与社交平台上的加密货币KOL(意见领袖)进行直接交流的机会,也给了KOL们将自身影响力变现的新方式。

Friend.Tech将影响力价值与经济价值挂钩

Friend.Tech的玩法:

-

用户在应用里绑定自己的Twitter(X)账号,每个账号对应一组Keys(上线之初也称为Shares),每个账号Keys的数量没有上限。

-

每组Keys的初始数量为0,用户在平台上免费领取自己的第一个Key以激活后续功能。

-

用户可以从平台购得其他用户的Keys成为持有者(Holder),以获得与该用户一对一私聊的资格。

-

用户可以购买不同用户(包括自己)多于一份的Keys,以及向平台卖出已持有的Keys。

Friend.Tech的逻辑运行在Base链(以太坊Layer2网络)上,Keys的持有者名单(Base链钱包地址)和持有数量储存在智能合约中,交易使用ETH进行支付。Friend.Tech账户需要与Twitter(X)账户绑定后才能获得区块链地址;但值得注意的是,由于智能合约的开放特性,不进入APP界面也可以生成地址并与智能合约进行交互。我们暂称所有的地址为用户。

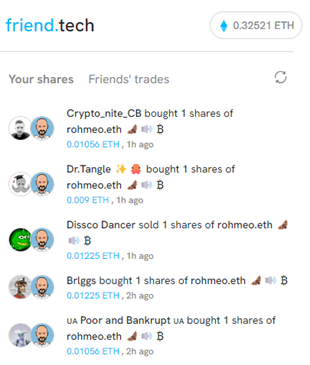

图1 Friend.Tech应用界面

二 · Tokenomics · 代币经济概念与分析

刚性的经济模型

Keys的定价未采用传统的订单簿或者去中心化交易所常用的AMM(Automated Market Maker,自动做市)定价方式,而采取了基于当前代币在平台上的总被持有量的固定价格公式。

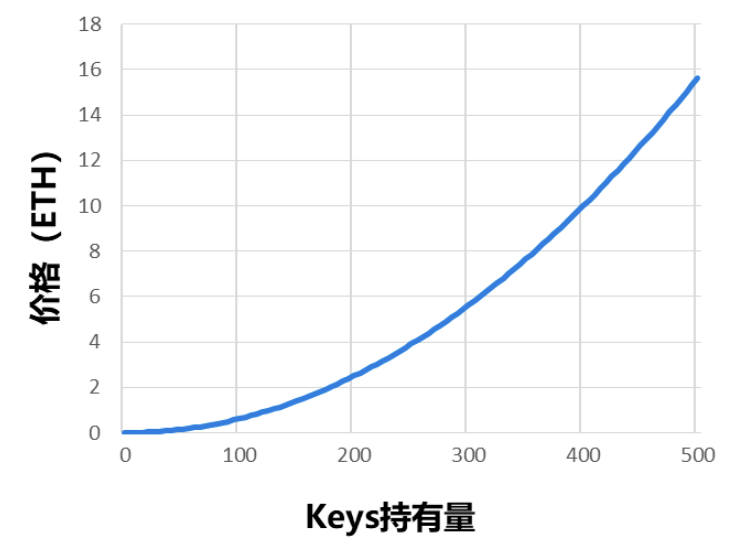

图2 Keys持有量与价格(ETH)的关系

- 每一个Key被购买时,用户需向合约存入:

-

当用户出售Keys时,平台返回:

在实际交易中,用户在购买Keys时需额外支付10%手续费(其中5%分配给Keys的创建者,5%分配给Friend.Tech项目方用于开发、支持与社区建设);当售出Keys时,用户只能收到其中的90%,另外的5%再次分配给Keys的创建者,5%分配给Friend.Tech项目方。也就是说,如果用户以购入时的价格卖出一个Key,将损失20%的手续费。

下文统称这两个5%为协议收入

虽然Keys的账面价格随持有量的增加而幂次增长,即:

-

持有量每增加1,Keys的账面增值等于:

-

持有量每增加N,Keys的账面增值等于:

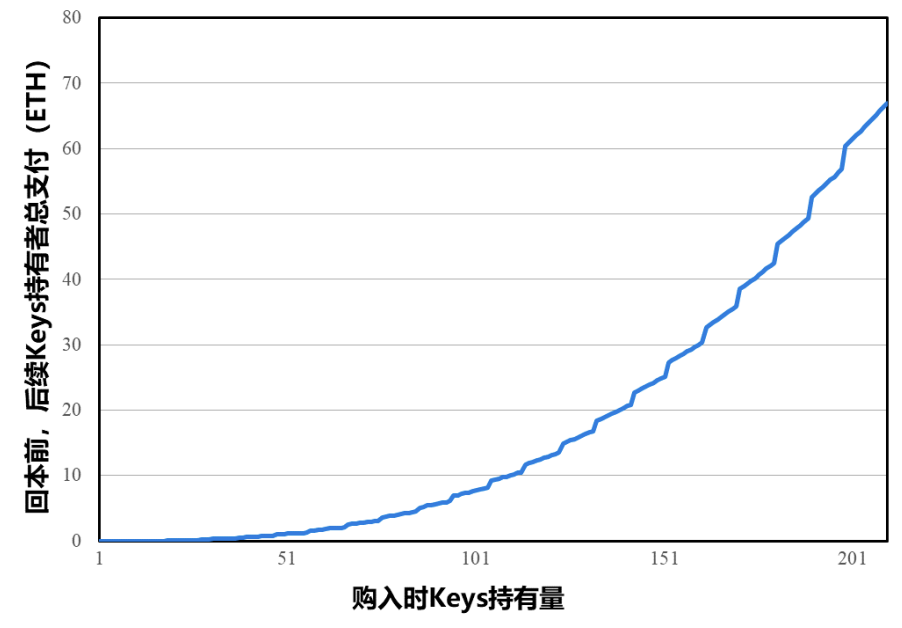

但由于手续费的存在,即使Keys持有量继续增加,卖出也不一定等于继续获益。实际上,Keys持有量需要比购入时增加10.6%才能让用户回本;在回本前,增量用户需要付出的总费用将指数上升。若用户购入某Key的第200个份额,将需要等待后续用户购买22个Keys(总付费达到68 ETH),才能从出售行为中回本。

图3 在不同时期购入Keys后如需获得账面收益需要等待后续用户付费的金额

刚性经济模型的优势与弊处均十分明显

对此经济模型,我们提出下述分析与假设,并将使用链上数据进行检验。

本研究数据来源于Base链上Friend.Tech智能合约(0xcf20)。截止到9月19日,与合约直接交互的交易为6,456,148笔,涉及到3,049,066次Keys买卖交易。

首先,我们相信Keys定价模式的出发点是积极的:

-

避免了早期冷启动时的挂单数少及价格波动。并且,买入和卖出的价差增加了Keys持有者的推广主动性:只有Keys持有量继续增加才可能有获利空间。这为项目的前期成功创造了条件。(详见3.1节)

-

与KOL直接交流的机会无疑具有一定价值,因此能在早期识别有潜力KOL的投资者更可能获取有利的投资机会。(详见3.3节)

-

KOL们也将因为提供一对一互动的社交价值而获得丰厚的报酬。(详见3.4节)

-

由于购买后期Keys的高昂获利成本(包括等待其他用户期间的时间和机会成本),Keys被无限制炒高的可能性很小。(详见3.4节)

然而,我们也发现这一刚性的经济模型可能存在一些潜在问题:

-

固定定价的经济模型鼓励用户以低买高卖进行获利。由于Keys的价格单调上升,在交易早期阶段进入就一定能获取收益,因此平台会吸引大量投机用户,甚至是机器人。(详见3.3节)

-

Keys持有者数量有上限。与KOL一对一聊天的价值有限,Keys价格真实地反映其价值后,理性的粉丝很难会溢价购买Keys。(详见3.4节)

-

平台活跃度衰减周期短。当Keys持有者达到高位,且早期的低价Keys都被卖出后,高价持有Keys的用户通常是理性的社交用户或者需长期等待Keys升值的投资者,此时Keys将有价无市。(详见3.5节)

-

平台无法依靠既有用户持续获利。当一个KOL的所有Keys都成为高价Keys后,将难以吸引后续交易。平台如需保持增长,需持续寻找新KOL资源入场。(详见3.5节)

最后,我们将在报告末尾探讨SocialFi模式的终极问题:

项目到底促进社交了吗?(详见3.6节)

三 · Tokenomics · 链上数据实证

3.1 - 测试首月项目表现

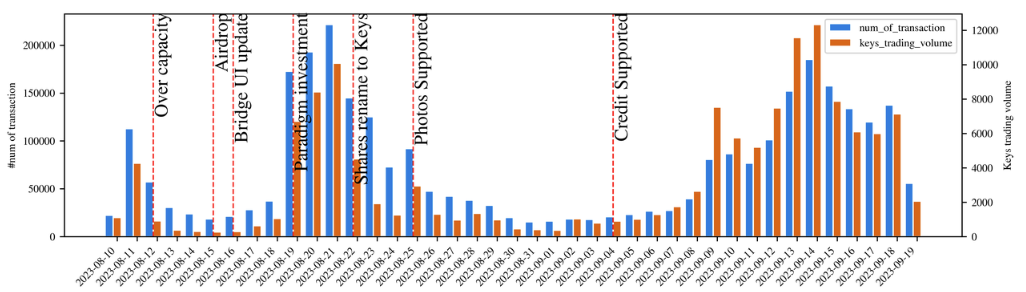

尽管目前仍处于为期六个月的测试阶段,Friend.Tech仍在上线之初就立刻获得了巨大成功。平台在8月10日上线,8月11日就录得了17,556的Keys创建量,13.6万次的单日交易,以及超过4,000 ETH的交易额。8月19日Web3头部风投Paradigm宣布完成种子轮融资后,Friend.Tech平台迎来新一波热潮,平台单日交易额在8月21日最高超过了10,000 ETH,交易量达到52.5万次,项目方超过500 ETH的单日收入,甚至高于Tron、Uniswap等主链和热门应用。从8月10日到9月19日,Friend.Tech总用户数206,706名,Keys创建量为203,953,Keys持有量258,859个,交易量3,049,066次,交易额139,530.09 ETH。

图4 项目每日交易次数与交易额(截止2023年9月19日)

对一个社交网络项目而言,一个月内吸引近14万用户(无论有没有参与社交)的表现,已经足够充分展示SocialFi应用的增长潜力和盈利前景。

3.2 - 三种主要用户类型

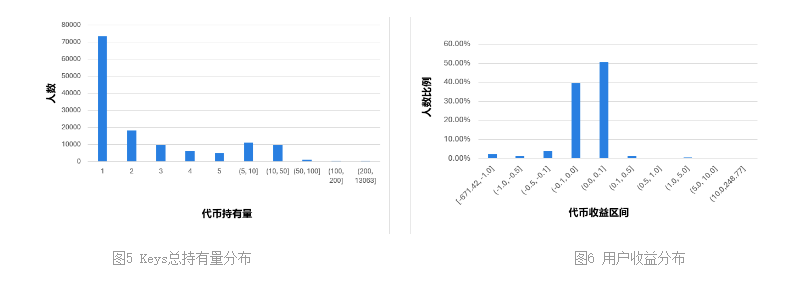

绝大部分用户收支基本平衡,但收益呈长尾分布

总体来说,大部分用户仅持有一个Keys,少部分用户参与到了额外的Keys交易中(图5)。在不考虑交易Gas费的情况下,90.2%的用户的收益在正负0.1 ETH区间内。52.6%的用户实现了正收益,但收益超过0.1 ETH的用户仅占2.17%。收益最高的前100名用户收益之和为4311.64 ETH,占总收益9004.58 ETH的47.9%,用户数占比低于0.1%(图6)。

收益仅统计已实现盈利/亏损,未统计未实现盈利/亏频(例如Keys尚未卖出时市场价与成本价的差异)

我们将平台上的用户分为三类:

- 轻度参与者:绝大部分用户会轻度运营自己的社交网络,也会主动尝试Keys交易,但交易频次低、收益有限。多为追随明星、在舆论引导或空投刺激下参与到社区中的个人用户。

- 加密货币KOL:他们构建社区的价值,吸引追随者进入平台购买Keys,以获取与他们直接沟通交流的机会。这部分用户的获利主要来自Keys交易的5%协议分成。我们将协议收入超过0.1 ETH且绑定了Twitter(X)账号的4,718名用户定义为KOL。

- 逐利投机者:通常不运营社交网络,而是选择积极交易热门Keys,利用差价获利。较为极端的投机者会使用机器人监控热门或者具有潜力的Keys并自动交易。我们将44,843名参与的交易总额(包括买卖自己和他人的Keys)大于自己的Keys被交易总额(包括他人和自己的买卖)的用户定义为投机者。

后两类用户交易频次和/或收益更高,且可能存在交叉重叠(例如一个KOL也可能深度参与投机交易),本报告将着重分析后两类用户。

3.3 - 投机者的行为和收益

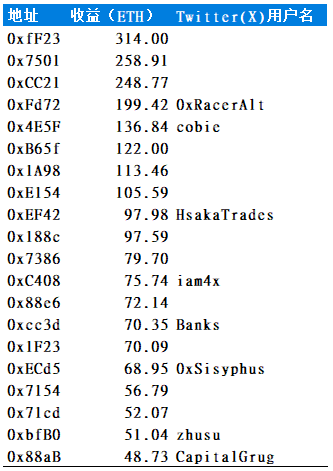

总收益最高的Top20用户中,不仅有赫赫有名的Cobie, Zhusu等币圈顶流(表格1),也不乏大量未绑定Twitter(X)的用户,其在Friend.Tech的交易活动因而可以被认为是投机行为。

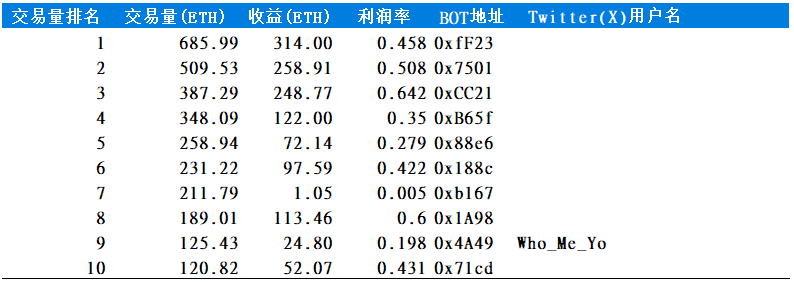

表格1 总收益(ETH) Top20用户

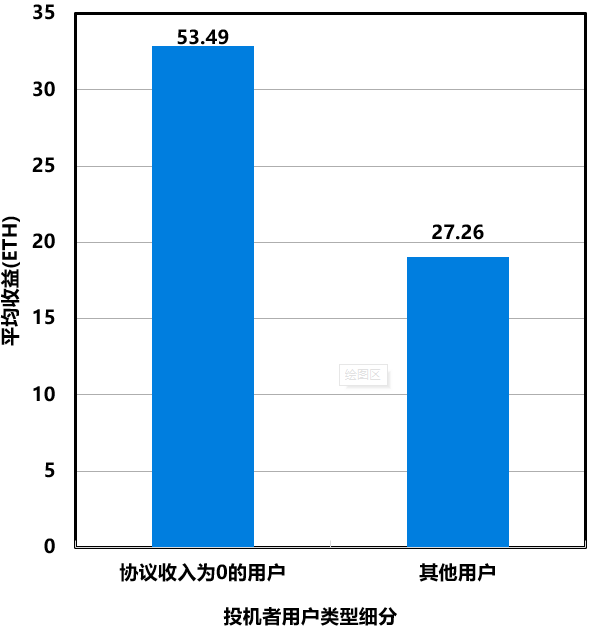

社区收益最高的100名用户中有65名投机者,52位KOL,即有13位KOL也参与到投机活动中。投机者中45名投机者的协议收入甚至为0。这批用户的平均收益为53.49 ETH,高于其余55名用户的27.26 ETH(图7)。

图7 协议收入为0的用户与其他用户总收益对比

投机者贡献大量交易额

投机者(用户总数的21.7%)贡献了Friend.Tech总交易量的78.9%与总交易额的88.4%。投机者交易量虽然只有28.8%与KOL的Keys有关,但交易额占比却高达82.5%。总体而言,平台的繁荣建立在投机者的活动上,而投机者在平台中的交易目标则主要是KOL创建的Keys。

投机≠“聪明钱”

然而仅有8,346名(18.6%)投机者是“聪明钱”,即总收益为正。其中,900名(10.8%)没有绑定社交媒体。“聪明钱”的收益之和为5443.32 ETH,没有绑定社交媒体的账户收益占“聪明钱”总收益的60.9%。

大约186个疑似Bot

如果Web3告诉了我们什么,那就是人的投机效率永远比不上机器人。Friend.Tech社区中的机器人用户在其他用户创建Keys后,会立刻抢购此时较为便宜的Keys;或是对热门的Keys进行监控,以低价购入快速成长期的Keys并高价卖出以套利。上线仅两周,已有186个类似MEV的机器人出现在Friend.Tech,它们会在用户创建Keys或者出售Keys的同一个区块中完成Keys的购买(有时甚至一次性购买几十个)。我们将此类交易称为“狙击“交易。机器人共完成了27,648次狙击交易,交易额达到463.21 ETH;包括“狙击”和非“狙击”交易在内,这些机器人用户共实现了2553.84 ETH正收益,占全体用户正收益的28.3%。

表格2 疑似BOT用户交易量Top10

3.4 - KOL行为与收益

KOL们可以实现稳定的获利

对于币圈的大部分用户而言,Friend.Tech的根本吸引力在于与KOL的私聊机会。因此,大部分的早期交易都围绕着KOL账户的Keys,使得KOL们在这场交易风潮中获得了颇为丰厚的协议收入。

共86.5%的用户存在协议收入。其中4,718名用户的协议收入超过了0.1 ETH,收入总和占所有用户协议收入总和的93.2%,平均为1.37ETH。

协议收入最高的前3位KOL:0xRacerAlt、cobie与HsakaTrades分别收入202.57 ETH、139.19 ETH和134.18 ETH,按照8月10号到9月19日ETH的平均价格计算,日收入约为6,000-8,000 USD。

图8 KOL账户示例

KOL的Keys Holders数量上限明显

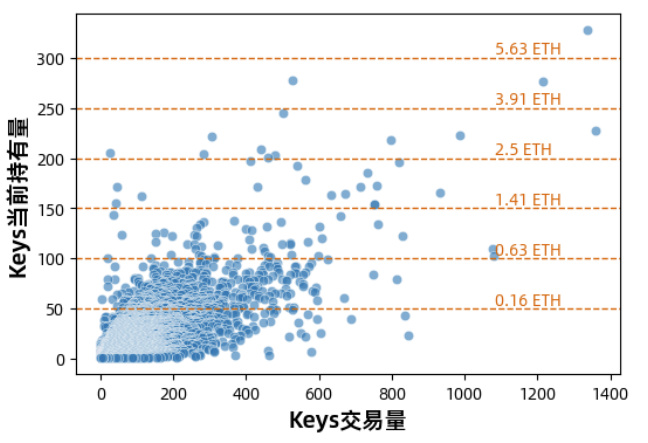

然而,社区内更加明显的一个特征是,账户Keys Holders的数量有较明显的天花板,99.94%的账户Keys被持有量在100以下,即Keys的价格低于0.6 ETH。即使是顶级KOL,其Keys的持有量天花板也基本在250左右,价格低于4 ETH(图9)。

图9 Keys交易量与Keys当前持有量关系

自我增持并不一定是好策略

如果用户对自身的社交影响力有信心,那么可能会像机器人一样,采取从早期就开始持有自己的Keys、并在粉丝开始购买自己的Keys后高价卖出以实现获利的交易策略。事实上,的确有18.9%用户采取了这一策略。其中有29.3%(11,493名)取得了正收益,平均收益为0.28 ETH,投机者正收益比例为(18.6%)但平均收益为(0.65 ETH)。不过,用户自持的Keys越多,其收益和亏损的区间就越窄,这意味着这种策略很难实现高额盈利,但确实是避免巨额亏损的理想手段。

KOL们自持Keys的比例更高,68.1%(3,211名)额外购买过自己的Keys,535名通过自己的Keys套利,平均收益为0.14 ETH(最高3.89ETH),与他们的协议收入相比并不高。协议收入最高的前3位KOL:0xRacerAlt、cobie与HsakaTrades几乎从未参与到自身Keys的交易中。

3.5 - 平台持久性的缺失

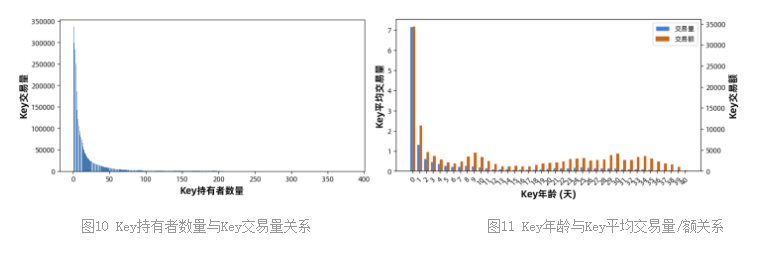

链上数据显示,Keys价格的不断升高确会导致交易的停滞(图10),降低速度接近指数函数。类似的,Keys的创建时长越长,日平均交易次数和交易额也都大幅下降(图11)。Keys的交易高峰集中出现在被创建的当天,日均交易次数为7次,在第二天跌至2次,第三天之后就不会再超过1次。这个特点由代币经济模型造成:前期的Keys更加有利可图。

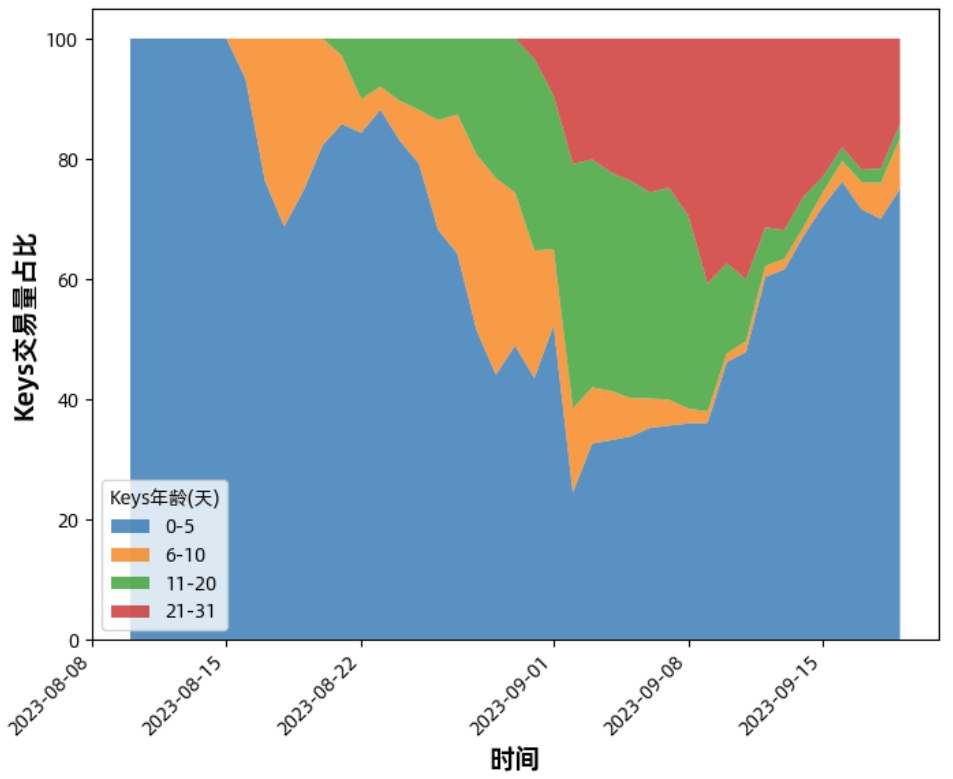

图12 不同Keys年龄类型的Keys交易量占比随时间变化

项目发起已经一月有余,至今每日近半数交易额仍由新Keys贡献。若项目后续面临新KOL资源获取乏力的问题,平台的交易量将可能面临无法维持的困境,平台的持久性将面临重大挑战。

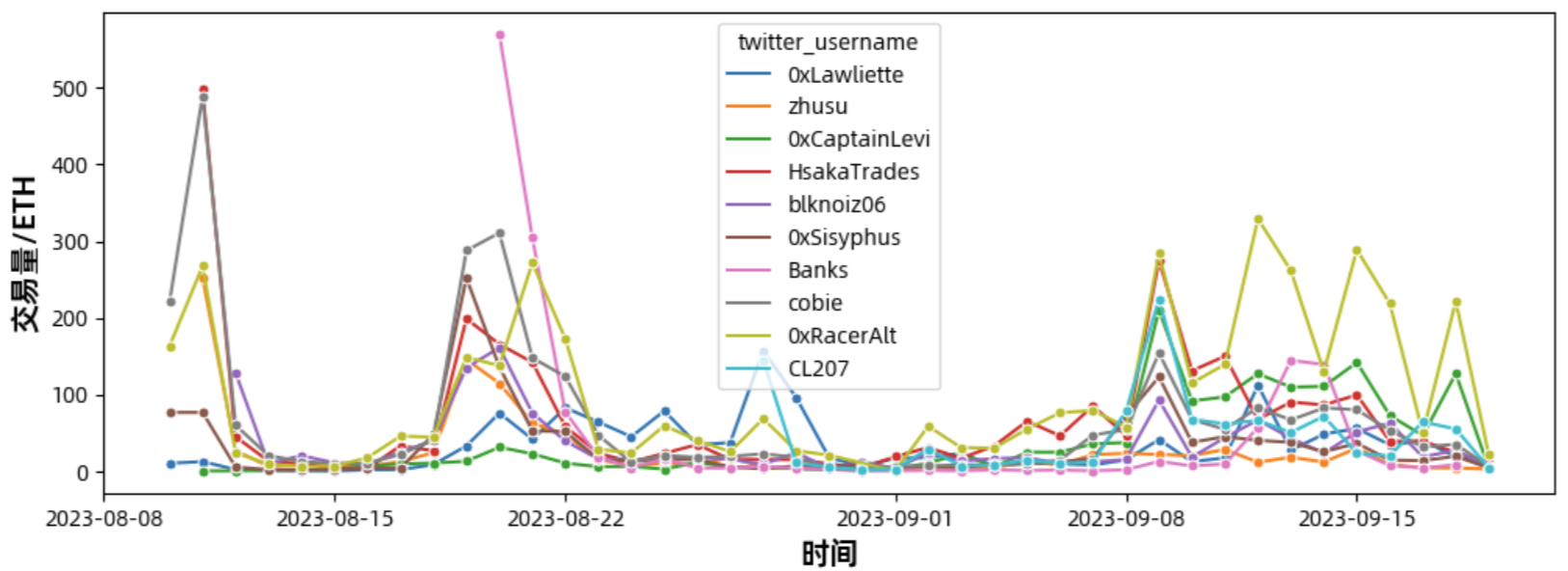

图13 头部KOL Keys交易量随时间变化

顶尖KOL的Keys交易量承担为整体项目交易量护盘角色,理应随时间推进会更为坚挺。但是不难发现除0xRacerAlt, 0xCaptainLevi外,整体Top10 KOL Keys交易量仍然呈现下降趋势。若头部KOL无法成功护盘,项目的持久性会遭到打击。

3.6 - 用户间的社交网络

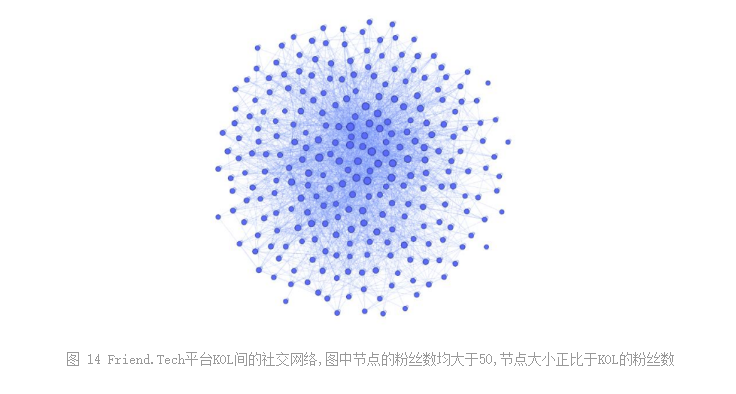

抛开金融属性,Friend.Tech始终还是一个社交平台。从Keys的持有关系来看,平台上14万用户中的11万(79.2%)用户能够被连接在同一个社区内,即通过朋友的朋友联系在一起。虽然目前平台上用户的社交圈子不大:平均每个用户的好友仅有三到四个,且最大的KOL也不过有几百个好友,但好友之间的联系较为紧密:好友的好友也是自己好友的概率约为41.3%,这远远高于现有的任何一个社交平台。

同时,我们也观察到平台用户间的互惠行为,即用户之间互相购买Keys。虽然在软件功能上来说,建立两个一对一的聊天通道非常冗余,但这一行为却能显著增加用户之间的社交联系。平台中有13.5%的社交关系是互惠的。

四 · 总结与展望

4.1 - 关于应用缺陷

- 目前应用仍处于早期阶段,核心的社交功能相对简单,少有吸引用户留存的亮点。与此同时,缺乏验证措施导致欺诈现象(例如假冒Twitter上@punk9059账号的@punk9O95)出现、网络连接故障频繁出现、消息延迟以及应用闪退等问题也妨碍了正常使用。

- 鉴于区块链的开放特性,平台不能限制用户绕开前端界面与智能合约直接交互,例如在未绑定Twitter(X)账号的情况下生成Keys。这严重影响了平台以影响力代币化促进社交的初衷,削弱了代币经济模型的功效。

- 同时,Friend.Tech的地址与Twitter(X)账号之间的绑定关系可以从公开API中获取,这无疑增加了对于去中心化社交产品隐私问题的关注和担忧。

当然,上述问题可以归类为测试阶段合理存在的Bug,我们相信任何有实力的技术团队都能逐步解决这些问题。真正值得关注的是,Friend.Tech商业模式的复制门槛较低,这一点从它对竞品策略的反应中就可见一斑。Friend.Tech在8月15日曾宣布,用户若与其他同类型产品交互,将无法获得其平台的空投积分。这一做法遭到了社区用户的强烈反对,从而导致社区在8月29日被迫撤回此决策并公开致以歉意。创始人在公开信中所承认的“出于恐惧与零和思维的行为”,明确展现出Friend.Tech在SocialFi模式上的弱势——那就是它在未来可能会面临激烈的同质化竞争。

4.2 - 关于Web3驱动的社交网络

Eurybia坚信,Web3的长远发展依赖于吸引并保留那些不受代币炒作影响的用户。从马斯洛需求金字塔出发,衣食住行、就业健康、情感归属都是充满潜力的发展领域,但也都充满着不确定性。

重新构建一个社交网络并非易事。在社交网络内容质量和已有平台的竞争压力之外,用户在社交网络上的平台转移成本相比其他产品显得尤其高。仅仅从其他平台上把用户吸引过来是不够的,更重要的如何是把用户好友、好友的好友都完整转移过来。在Web2世界中,能够撼动守成社交巨头的新产品屈指可数,遥远的Google+和最近的Clubhouse都是无声的鉴证。

然而Web3确实有它独特的优势:代币激励是最直接、最赤裸的获客方式。

Friend.Tech在一个月吸引到26万用户,已经是一个非常亮眼的成绩。但是,当前Web3社交平台普遍存在的、如粗糙设计的代币经济模型和难以灵活修改的智能合约等缺陷,对平台的生命力无疑会产生负面影响。

对于Friend.Tech,我们判断它当前的经济模型不具备足够的可持续性。尽管Keys的价格不太会因为交易减缓而受到冲击,但减少的交易量会使平台和Keys的创建者面临盈利难题。至少,在粉丝间的Keys交易市场真正成形之前,通过代币增值来拉新的效果是有明显上限的。我们也观察到社区正在实施如空投积分这样的推广策略,希望这能有效缓解平台的持续性问题。

Web3项目通过空投代币、炒作策略聚焦和盈利吸引的用户,往往是投机分子或投资客。如何将这一批用户成功转化为平台服务内容(社交、游戏等)的真正用户,始终是Web3领域的难题。常理而言,相比于对关注平台服务内容的用户,投机用户对平台服务内容的兴趣相对更低。如果他们拿走了最大量的经济获利,但却贡献了最低的用户粘性,那么代币补贴策略(如果对项目方而言是一项成本)还是否合理?这是所有致力于推动Web3大规模普及的从业者都需深思的问题。