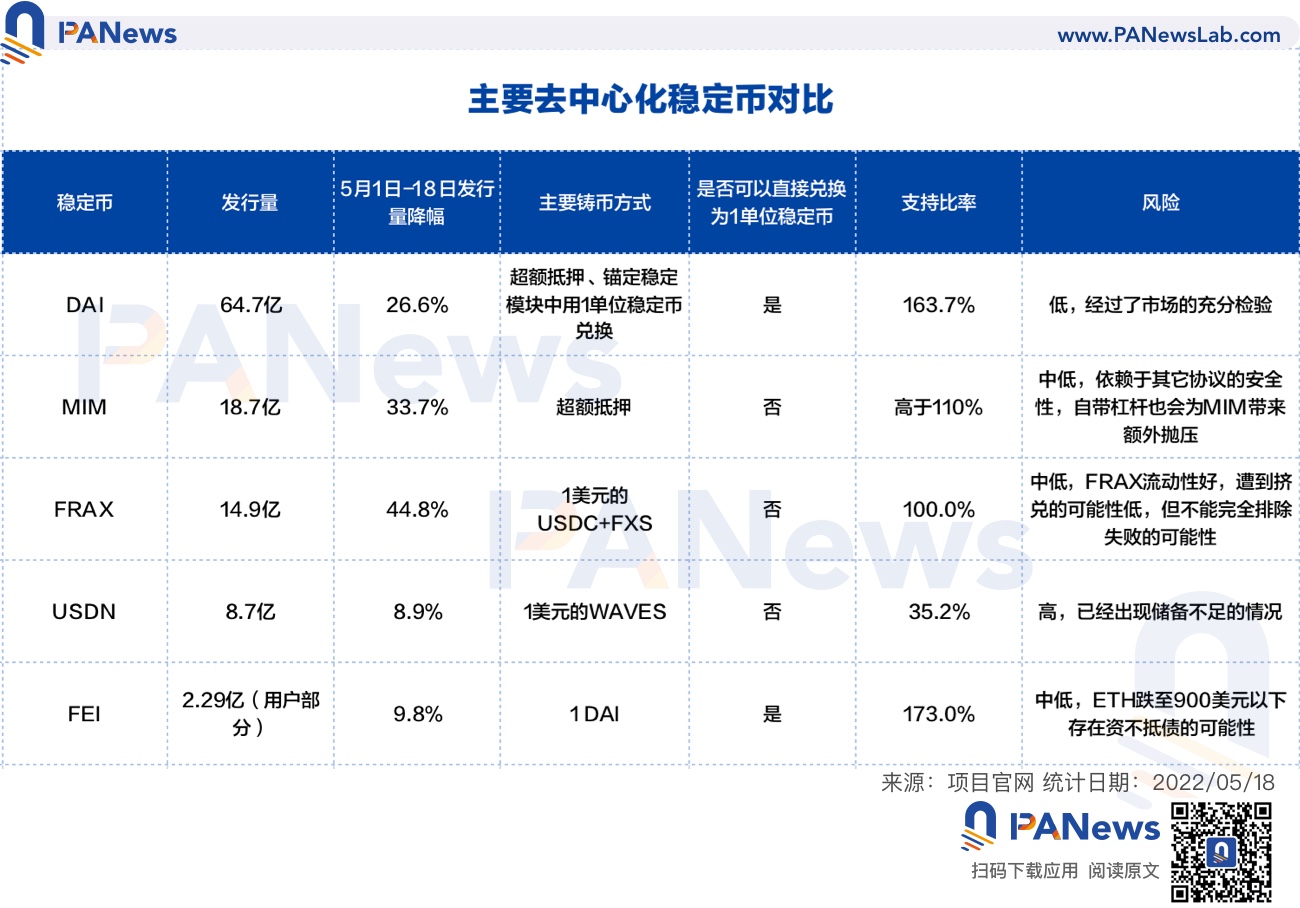

UST暴雷之後,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。 UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,並分析其風險。

TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。

USDN已經出現抵押不足的情況,且大部分USDN都閒置在Vires中,和Terra的情況類似,風險較大。

DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高於1美元,風險最低。

Fei Protocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。

FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

DAI/MIM

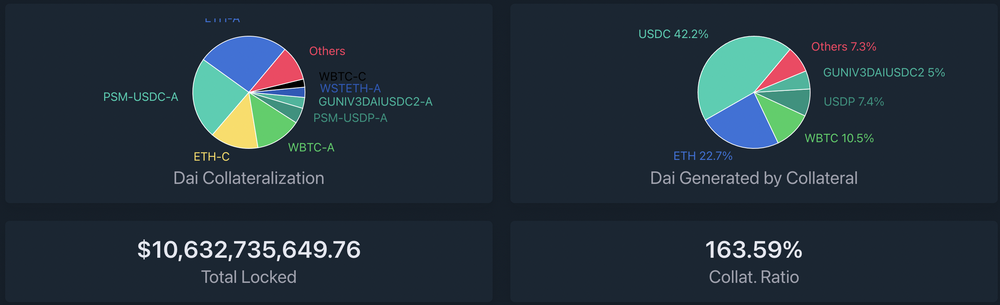

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入Maker Vaults,以超額抵押的方式鑄造穩定幣DAI。 Dai Stats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。

1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是Uniswap USDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。

2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等於為DAI提供了約30億美元無滑點兌換的流動性。

3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。

4、直接存款模塊(D3M)。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低於Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。

加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。 DAI在數百個DeFi項目中應用,形成了自己的護城河。

Abracadabra Money中的MIM和DAI類似,採用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。 MIM的發行量超過18億,槓桿倍數更高,風險高於MakerDAO。

Frax

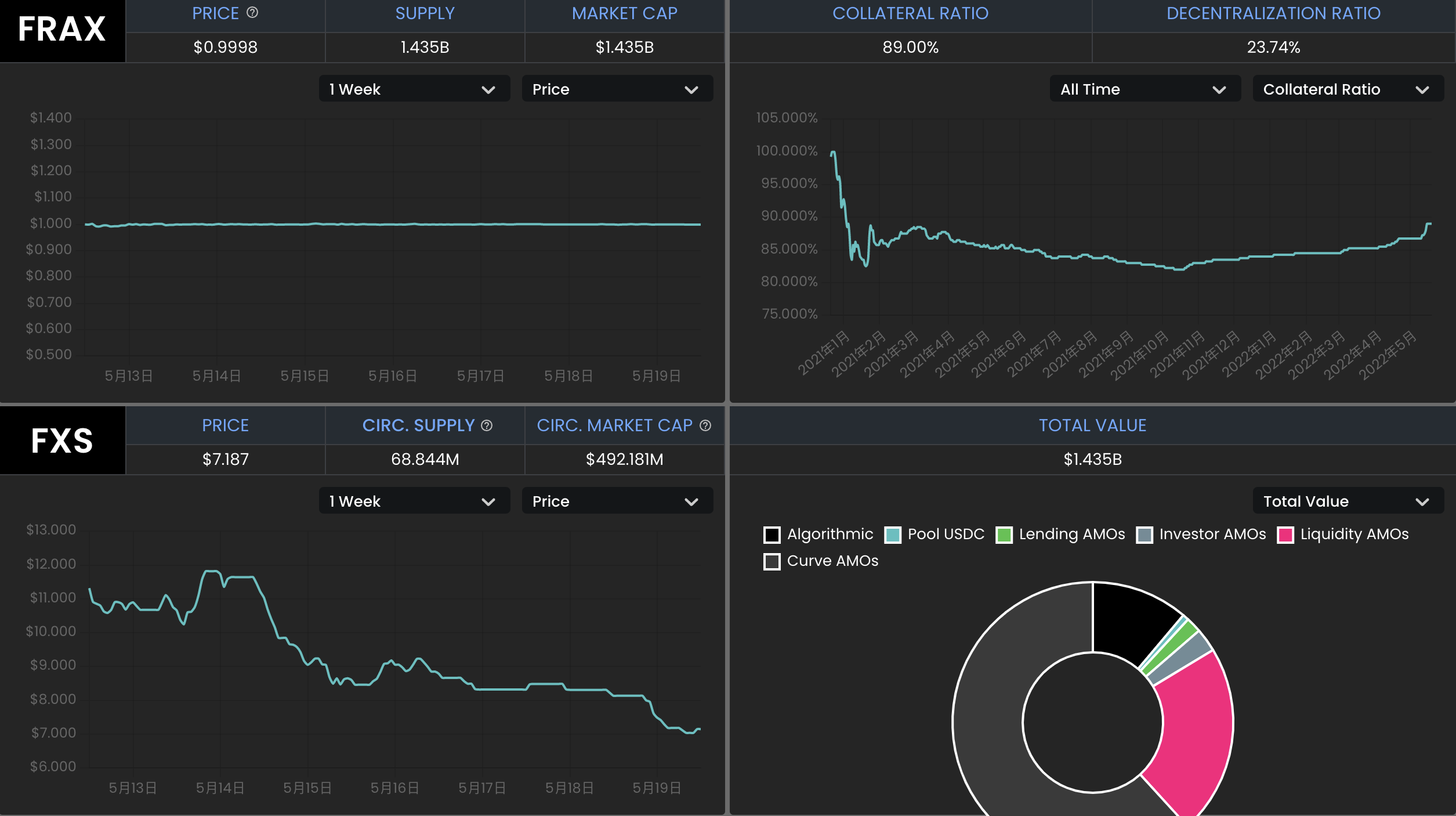

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS(Frax的治理代幣),協議允許用戶用1美元的USDC+FXS鑄造1 FRAX,也允許銷毀1 FRAX贖回1美元的USDC+FXS。 USDC的佔比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的佔比升高;若FRAX需求不足,算法部分的佔比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。

1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。

2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX 7.4億,3Crv 5.7億;Uniswap V3也中有1.76億美元的FRAX流動性。 FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。 Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,並沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。

3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高於1.0033美元時才能鑄造新的FRAX,當FRAX的價格低於0.9933美元時才能通過協議贖回。

4、Frax具備盈利能力,通過“算法市場運營控制器”(AMOs),將儲備金用於Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高於理論值,協議將會利用多餘的資金鑄造FRAX,併購買FXS銷毀,既有利於擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。

從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟踪CPI的FPI。

USDN

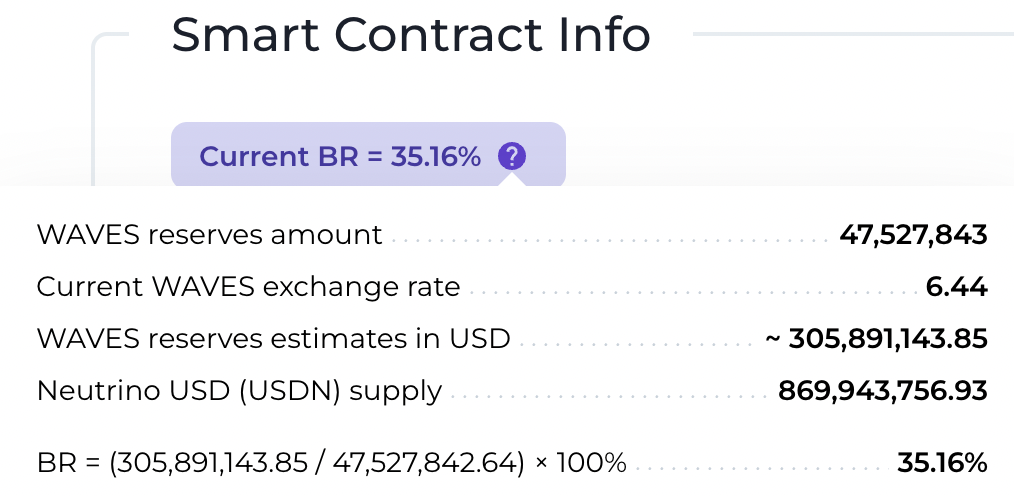

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1 USDN間的互換。 USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino並不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低於1,需要依靠拍賣治理代幣NSBT來調整。

USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。 Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。 USDN的市值已經超過WAVES和NSBT市值之和。

USDN的質押收益由Waves區塊鏈的LPoS(租賃權益證明)共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。

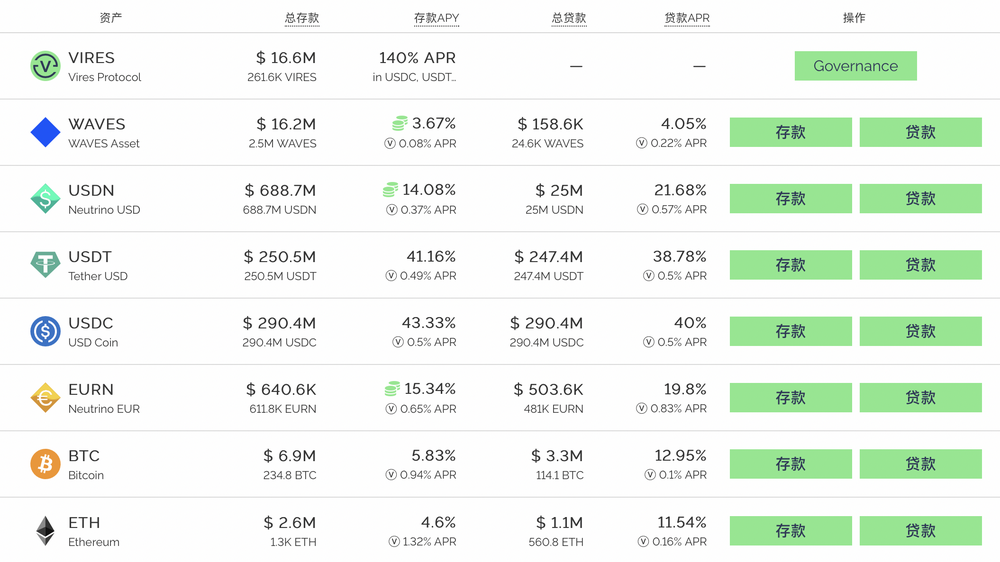

Vires Finance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,Vires Finance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在Vires Finance中閒置,這部分USDN也可以獲得Neutrino的質押獎勵。

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。

USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閒置在Vires Finance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。

FEI

Fei Protocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV(協議控制價值)的概念,可以將協議持有的各種資產用於創造收益。

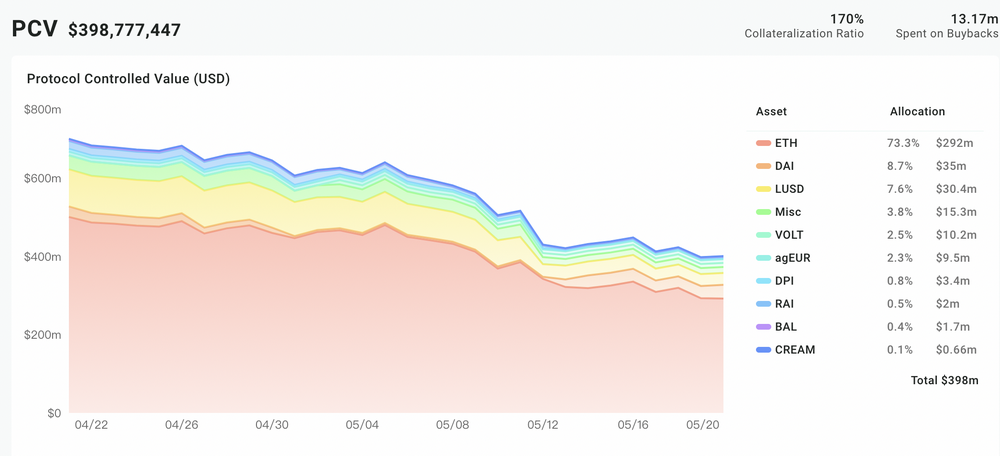

一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據Fei Protocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。 PCV持有的資產價值3.98億美元,其中ETH佔比73.3%,DAI佔比8.7%,LUSD佔比7.6%。

理論上,若ETH價格繼續大幅下跌,Fei Protocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。