作者:比推BitpushNews Mary Liu

在經歷了上週的劇烈拋售之後,比特幣和以太坊本週開局均出現小幅下跌,分別下跌0.6% 和1% 。比推終端數據顯示,截至發稿時,BTC跌至25,830 美元,ETH 跌至1,733 美元。比特幣在過去七天的跌幅達到3.5%,但以太坊的跌幅更大,過去7 天下跌7.5%。

加密研究公司CTF Capital 全球宏觀研究主管Hernán Yellati 表示,雖然過去幾天加密市場主要對SEC vs 幣安和Coinbase的訴訟案件做出反應,但本週將以宏觀事件為主導,市場在短期內看不到明確的方向。

他在6月12日寫道:“隨著市場參與者和立法者批評SEC主席通過執法進行監管,並冒著美國放棄技術和創新中心的風險,SEC與加密之間行業的矛盾愈演愈烈。與此同時,香港等其他司法管轄區正在邀請美國公司申請許可並在其管轄範圍之外開展業務。”

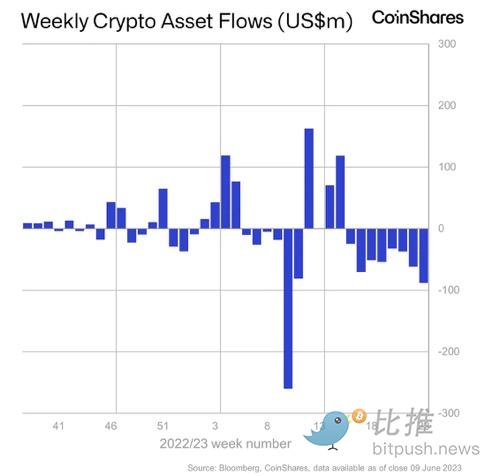

機構投資者在兩個月內從加密基金中撤出4.17億美元

機構投資者正在瘋狂逃離。根據Coinshares 的資金周報,大型加密投資者上週從數字資產基金撤資8800 萬美元,使兩個月的資金流出總額達到驚人的4.17 億美元。

比特幣基金的流出量最大,過去7 天流出5200 萬美元,機構投資者大量拋售比特幣基金,年初至今的流出量已達1.72 億美元。

以太坊基金在上周流出量中排名第二,總計3600 萬美元,該數字標誌著自去年9 月以太坊合併以來最大的單周流出量。

CoinShares 跟踪重要的交易所交易產品、共同基金和場外交易(OTC) 信託在比特幣、以太坊和其他山寨幣等加密貨幣中的投資活動,並在每週報告中公佈其調查結果。

報告顯示,從地區來看,上週的拋售壓力主要來自北美,佔總流出量的87%,總部位於加拿大的基金3iQ 以7690 萬美元的流出額位居榜首,瑞士加密基金供應商的資金流入額為920 萬美元,德國加密基金供應商為940 萬美元。

CoinShares 研究主管James Butterfill 表示,他認為所有拋售都是由貨幣政策引發的:“目前看不到加息的盡頭”。

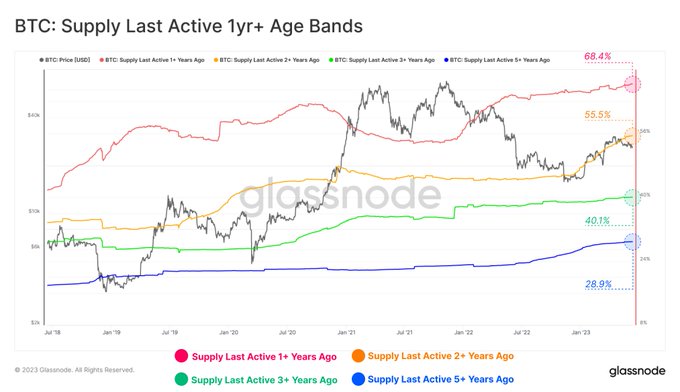

短期持有者表現出更高的活躍度

Glassnode 追踪的鏈上數據顯示,在SEC起訴幣安和Coinbase後,短期加密貨幣持有者表現出更高的活躍度,佔近期BTC 存款量的76%(通常為60%)。此類存款佔短期持有人在交易所持有的總餘額的0.93%。相比之下,長期持有者“對訴訟消息沒有明顯反應”。

上週SEC宣布起訴幣安後,幣安的提款量立即增加。該平台的比特幣和以太坊餘額在過去7 天內分別減少了40,200 BTC (5.7%) 和324,000 ETH (7.1%)。

與此同時,幣安的BUSD穩定幣餘額受到的打擊最大,過去一周減少了16 億美元(20.9%)。自FTX 於2022 年11 月崩潰以來,幣安的穩定幣餘額從260 億美元暴跌75% 至如今的僅65 億美元。 Glassnode 表示:“該交易所仍然持有任何鏈上實體中最大的儲備,而且他們的BTC 和ETH 餘額仍然相當可觀。”

Coinbase的提幣量低於幣安,僅為2300 BTC (0.5%)。然而,以太坊提款量達到了291,000 ETH (8.0%),這可能表明投資者對Coinbase的質押即服務產品的擔憂加劇。

宏觀事件主導風向

CryptoQuant 分析師則表示,儘管比特幣價格低迷,但由於它繼續在25,000 美元至30,000 美元的範圍內盤整,其上漲軌蹟的可能性尚未結束。分析師在博客文章中解釋稱:“根據短期持有者SOPR (Spent Output Profit Ratio)指標,當該數據的數字連續幾個月保持在第一位,並且這些持有者的未實現價值超過該水平時,表明他們有強烈的興趣留在市場並獲得盈利。2015 年和2019 年的價格週期就是很好的例子。”

因此,在將當前週期與2019 年進行比較時,分析師指出,長期和短期持有者的盈利能力還沒有高到足以引發沉重的拋售壓力,這種趨勢本質上表明比特幣有可能隨著另一波需求而增長。

加密交易員將關註明天公佈的5 月份CPI數據,以及定於週三公佈的聯邦公開市場委員會(FOMC)利率決議,Yellati 表示:“我們預計加息週期會暫停,為未來依賴數據的走勢敞開大門,明天的CPI 數據將是第二天FOMC 決議的關鍵部分”。

自2022 年3 月開始的政策緊縮週期以來,美聯儲已連續10 次加息。 CME Fedwatch Tool數據顯示,交易員目前預計美聯儲暫停加息的可能性約為75%。