吴说作者 | Colin Wu

本期编辑 | Colin Wu

全球最大的专业衍生品交易所 ByBit 面临严厉监管,这家以保守著称的公司,选择激进地全面入局 DeFi。每年十亿美金的加密货币正在注入智能合约,它正在新加坡、上海等地大量招人。它究竟是有宏伟的 DeFi 志向再造一个 BSC,还是仅仅为了转移资产?

6月6日,全球最大的专业衍生品交易所 Bybit 宣布,旨在推动开放式金融发展的去中心化自治组织 BitDAO 宣布完成 2.3 亿美元融资,Peter Thiel、Founders Fund、Pantera Capital 和 Dragonfly Capital 领投。

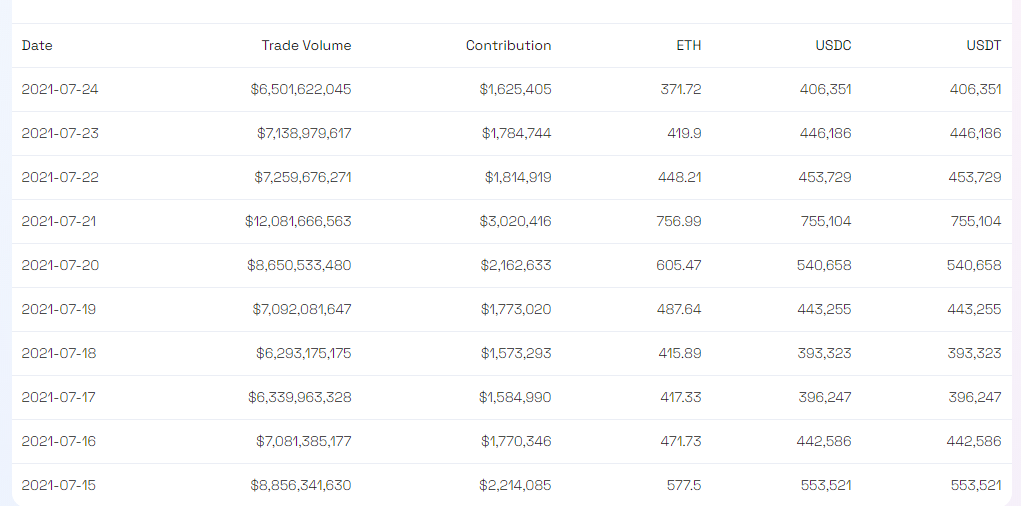

Bybit 已承诺将其期货合约交易量的 0.025% 收入贡献到 BitDAO 的财库中,按今年 1 月至 5 月的收入作为参考,预计每年将超过 10 亿美元。

Bybit 的捐赠已经开始,7月26日宣布捐款约 1930 万美元,8月9日宣布捐款约 4720 万美元。在 BitDAO 网站上,实际捐款是每天发生的,以 ETH 为主,其次是 USDC 与 USDT。Bybit 的费率为 0.075%,但一般都会给予用户或带单者返利,因此可以说 Bybit 近乎把接近一半的利润注入了这个所谓的“去中心化”组织。

8月10日 BitDAO 终于启动了DeFi生态的第一步,它宣布与 Sushi MISO 合作发布平台 Token BIT,以荷兰拍的方式拍出2亿枚。这某程度可以视为 Bybit 的平台通证。

Bybit 的目标是?

Bybit CEO 在接受 Decrypt 采访时有些神秘地解释:“如果我们想把我们的业务从数十亿变成万亿,我们不能以公司形式存在,而是以"社会现象形式"存在。”他也坦陈,(面对监管)我们真的无能为力,但这也说明了去中心化交易的重要性。”

Paul Veradittakit,Pantera Capital 创始合伙人则撰文表示,DAO 使用公共区块链上的智能合约来自动执行关键组织规则,如今,加密世界里一些最流行的加密协议(比如 Maker、Uniswap 和 Dash)都开始使用 DAO 治理模式。

BitDAO的工作包括:与加密项目的合作:BitDAO 计划与现有及新兴 DeFi 项目启动通证互换(token swap);构建各种 DeFi 产品:BitDAO 还打算自己推出各种 DeFi 产品,包括一个加密期货交易所(旨在成为去中心化版本的 Bybit)、一个社区门户网站(可与有前景的早期项目提出通证兑换),以及用于治理和资金库管理的程序化实施。

BitDAO 的治理基于其原生通证 BIT,而且是完全去中心化的。BIT 的通证总供应量固定为 100 亿个通证,分配比例如下:

30% 将由资金库持有以促进生态系统互换5% 将通过私人销售分配5% 将作为奖励提供给项目启动时的初始合作伙伴60% 将分配给 Bybit 建立研发中心,以支持 BitDAO 并支持 Bybit 增长(反过来,又能帮助 BitDAO 资金库增长)。其中,15% 的通证供应量可立即使用,其余 45% 的通证供应量将被锁定 1 年并在锁定期结束后的 2 年内逐步释放。

从中可以看出,BitDAO 超过80%的通证,将由 Bybit 控制,所谓的“完全去中心化”自然也是不可能的。

在华丽的词藻之下,Bybit 的目的非常简单,第一条就是建立“去中心化版本的 Bybit ”,这将类似于 BSC 的去中心化交易所 Pancake,众所周知 Pancake 就是币安的内部产品。

另外一种主流猜测是,Bybit 将巨额利润释出到一个自我控制的、非公司实体的 DAO 中,也许可以避免很多未来的税务、财务、法律上纷争。如果所在地对衍生品交易所征收重税,这种捐赠的形式在财务上可以一定程度避税或逃避监管。

Bybit 能躲避监管吗?

Bybit 早期由上海的外汇团队创立,依靠像素级模仿 BitMEX,配合以高额的返佣,由海外KOL带单,主打海外散户市场。随着 BitMEX 应对监管不力,遭到美国监管部门“重锤”。Bybit也借势兴起。目前衍生品交易量稳居前五,年利润达到数十亿美金。

可是,衍生品的暴利绝非长久之计,其针对散户的“赌场”属性,更是受到各国监管当局严厉打击。目前为止日本、英国、加拿大已经纷纷对 Bybit 发出警告。虽然 Binance 高调在前,承担了更多的压力,但 Binance 在现货领域的优势,使得其仍然可以走合规化路线,而 Bybit 衍生品的合规化路线几乎是不可能实现的,因此试图通过全面 DeFi 化,找到另一条新的路径。

但是问题在于,转型为所谓的 DeFi 真的可以躲避监管吗?行业人士普遍对此感到悲观。美国以及其他国家对于 DeFi 的监管正在加剧。

8月6日美国SEC首次对DeFi项目发出指控,指控两名佛罗里达男子及其开曼群岛公司使用智能合约和所谓的“去中心化金融”(DeFi)技术未经注册销售超过 3000 万美元的证券,并在运营和盈利能力方面误导投资者他们的业务 DeFi 货币市场。

根据美国SEC官方网站,Gregory Keough、Derek Acree 及其公司 Blockchain Credit Partners 在 2020 年 2 月至 2021 年 2 月期间通过 DeFi Money Market 以未注册的方式发行和出售证券,发现他们使用智能合约出售两种类型的代币:可以使用指定的加密货币购买并支付 6.25% 利息的 mToken,以及据称赋予持有者某些投票权、超额利润份额以及从 DMG 治理代币转售中获利的能力的 DMG 治理代币。

美国商品期货交易委员会委员伯克维茨的言辞就更加犀利:我不仅认为未经许可的DeFi衍生品市场是个‘坏主意’,我甚至认为它们在(商品交易法)下是非法的。

参考Uniswap下架部分Token引发巨大争议 或意味“DeFi监管”开始

据悉目前 Bybit 正在海内外招聘大量员工进军 DeFi,未来 BitDAO 会有更多的动作,第一步平台通证的发行已经开始,做出下一个 Pancake 或者 BSC 也是情理之中。但是理性而言,中心化交易所“化妆后”的 DeFi 与 DEX,似乎也并非法外之地。更何况 Bybit 公开巨额资金的转入,也使得这个 BitDAO 似乎在监管眼中,与中心化交易所并无区别。

另一个问题,在于中心化与去中心化的矛盾。Bybit 发行平台币,中间的法律关联是否能否厘清,会否引发监管层的注意;如此巨额资金的转入避税,是否会存在税务、法务上的风险;未来 BitDAO 如何证明,在 Bybit 的掌控下仍然是一个去中心化组织?甚至回到问题的起点,伪装的去中心化是否是真的去中心化?如果不是真的去中心化,那么和中心化交易所又有什么区别?

国际反洗钱金融行动工作组最新草案指出,如果一项服务提供虚拟资产服务,那么即使此项服务未来可以脱离该组织独立运行,该组织仍然属于虚拟资产服务提供商,需要接受监管。意思是,哪怕一个组织仅仅创造了智能合约的代码,那么也应当作为虚拟资产服务提供商接受监管。具体到Defi而言,需要对每个参与Defi交易的用户进行KYC。当然这一草案也有很大争议。

无论如何,Bybit 这回没有再重复早期保守、模仿的路线,而是选择了一个激进的方向,虽然目前只是像一个体外金库,方向如何落地还非常模糊,但平台币的发布还是启动了第一步。

Bybit 团队由于外汇行业的经验,对监管往往做提前应对,在2020年宣布全面退出中国就是一例。此时无论是转移资产还是投入DeFi,似乎也是在为即将到来的“风暴”未雨绸缪。(头图来自BTCmanager)