什麼是MEV

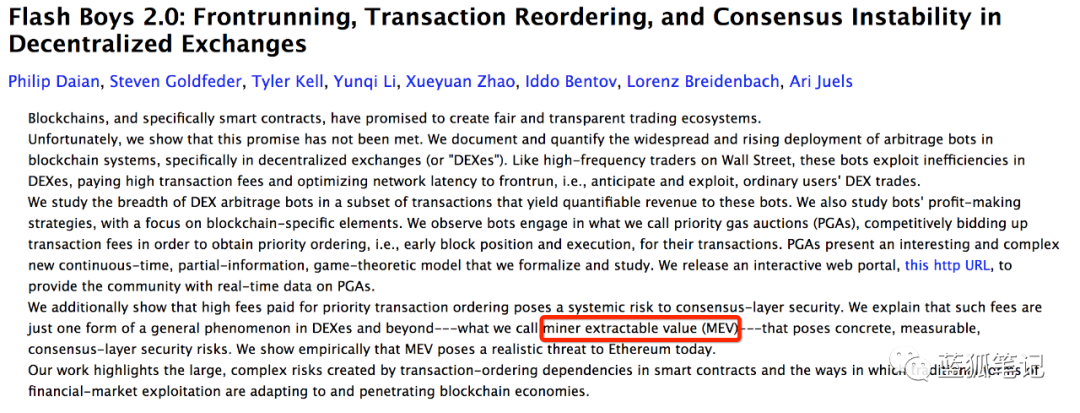

MEV是Miner Extractable Value,指的是礦工可提取價值。 MEV最早由Philp Daian等人於2019年4月提出,並隨著DeFi的發展,逐漸被人們重視。

(Flash boys2.0提出了MEV概念,arxiv)

具體來說,MEV是什麼?我們知道,礦工在以太坊中可以打包交易,生成區塊,而在其產生的區塊內,礦工可以將交易包括進來、排除在外、對交易進行排序等。除了交易費用和區塊獎勵之外,礦工還可以通過上述操作提取出更多的價值。而這個價值就是MEV。

MEV在DeFi領域,主要發生在套利交易和清算方面。套利交易,比如在不同的DEX之間,如Uniswap和Sushiswap之間存在套利機會。如下圖,是一個真實的套利交易:

(MEV的真實案例,Etherscan)

套利者首先用17.01個ETH在Uniswap購入33160.66個LDO,然後在Sushiswap上以23.05個ETH賣出,獲利6.04個ETH。 (這是一個收益比較豐厚的MEV例子,比這個高的也有,但大多數MEV到不了這個收益級別。)

上述的可提取價值就是MEV。

一般來說,在Uniswap上發生一筆較大的交易之後,就會產生一定的價格滑點。而套利機器人往往不會錯過這樣的機會。它向礦工提交套利交易。礦工也有可能參與到這個遊戲中來,礦工只需自己進行交易,優先打包進區塊即可。如果其收益比單純的手續費用收益更高,那麼礦工就有動機參與進來。當然,出現套利機會時,不會只有一個機器人會注意到,其他機器人也會參與進來,並出更高的gas費用。這就引發了套利的費用競爭。也就是所謂的PGA(Priorty Gas Auction)。

可以說,由於以太坊上交易的持續存在,MEV是一直都有的。因此,也很難準確計算出一共有多少MEV。不過通過歷史記錄,可以計算出已經實現的MEV。截止到藍狐筆記寫稿時,目前已實現的MEV超過3.8億美元,規模不小。

MEV與搶先交易

MEV並不一定都是搶先交易。它可能是良性的,也可能是惡意的。

如果MEV只是平常的套利交易,對於市場來說,是良性的。比如在Sushiswap有一筆大的交易導致產生了較大的套利空間。套利機器人進行套利,讓其價格回到市場真實價格水平,這是正常的行為。

但是我們在Uniswap等DEX交易中,經常可以看到“搶先交易”的情況,在用戶發起交易之後,機器人搶先交易,從而操縱價格,最後售出獲利。這相當於用戶無形中增加了交易成本。

此外,如果套利的收益很高,遠高於通過區塊獎勵帶來的收益,很有可能礦工會通過重組交易順序或者重組區塊的方式進行獲利,這也不利於以太坊的正常運行。

MEV的市場規模

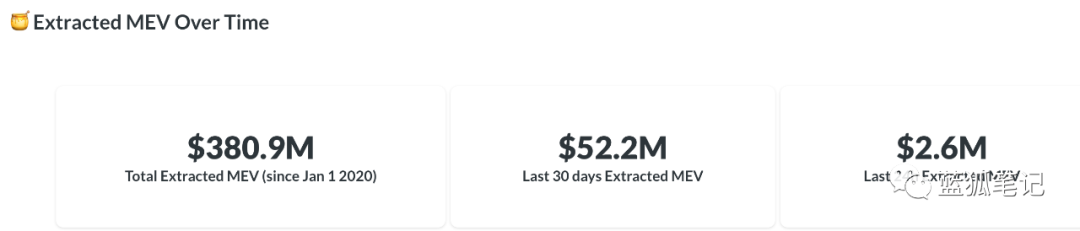

首先MEV的市場空間有多大,很難準確計量。目前主要通過已經實現的MEV來看待這個市場。截止到藍狐筆記寫稿時,從2020年1月1日到現在,累計實現的MEV超過3.8億美元,過去30天已經實現MEV高達5200萬美元,過去24小時已實現的MEV就達到260萬美元。假設日均260萬美元,年化可實現的MEV超過90億美元,這足以成為礦工非常重要的收益來源。當然,現實數據受DeFi交易量影響很大,不一定每天都能達到260萬美元的規模。但隨著DeFi整體規模的增大,MEV規模也會相應增大。

(從2020開始統計的MEV,Flashbot)

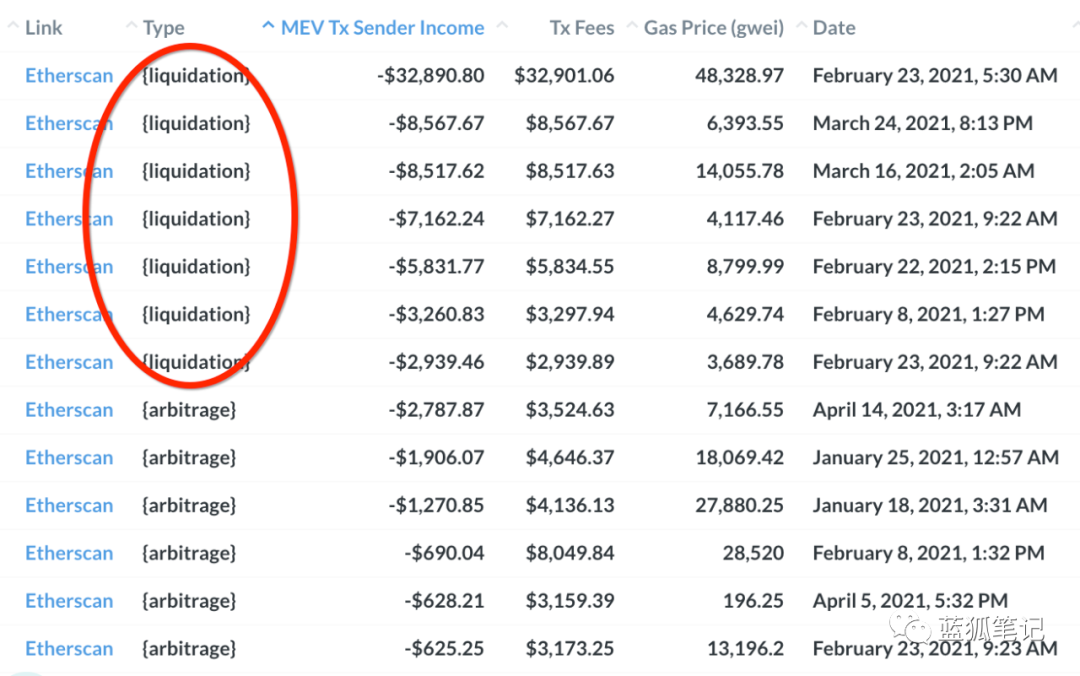

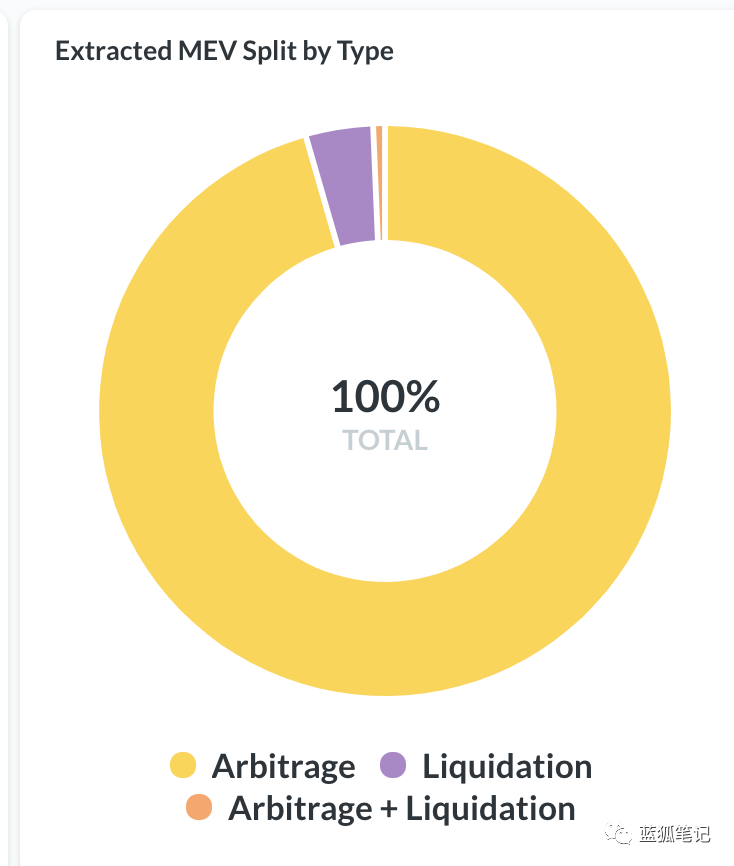

目前市場上MEV主要來自於交易套利,佔據90%以上,而剩餘以清算為主,大概不到5%左右。

(MEV以套利和清算為主,Flashbot)

(套利和清算佔據絕大多數MEV,Flashbot)

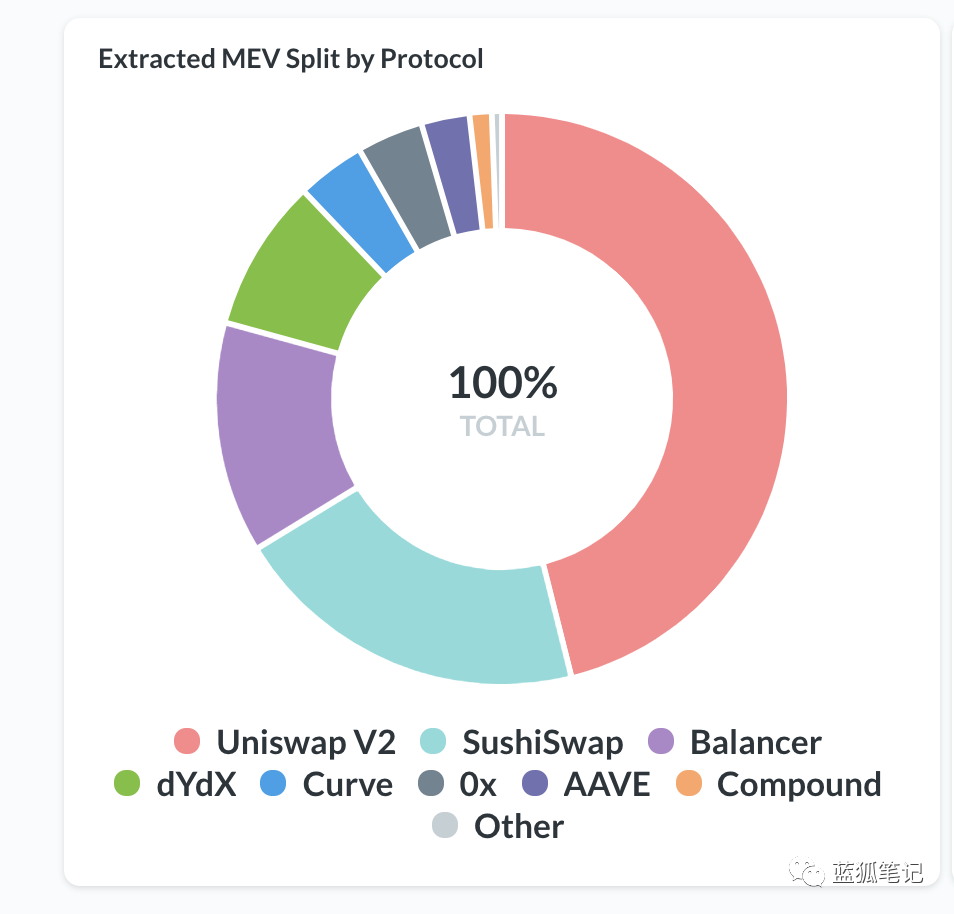

如果從協議來看,截止到藍狐筆記寫稿時,MEV方面最常交互的協議主要有Uniswap(47%)、Sushiswap(20%)、Balancer(13%)、dydx(8.5%)、Curve( 3.7%)。可以看出,目前主要還是以套利交易為主,以清算為輔。

(MEV最喜歡交互的協議,Flashbot)

ARCH與MEV

MEV賽道中,主要有ARCH和ROOK。 ARCH是ArcherDAO的治理代幣。 Archer協議希望聯合礦工和策略提供者,通過套利交易、清算等獲得更多的收益。關於ARCH可以參考藍狐筆記之前的文章《Archer DAO》。

簡單來說,Archer協議中有兩個重要的角色,一個是礦工,一個是策略提供者。只有兩者配合才能完成MEV的落地。策略提供者負責提交交易,礦工負責打包交易進入區塊,協議則將兩者聯繫起來,將策略提供者提交的交易路由給礦工。

在這種協作中,策略提供者就像是套利、清算機會的挖掘者,他們負責到處發現各種可能的獲利機會。一旦發現可能的機會,則會將其發給Archer協議,而Archer會路由給礦工。當最後套利成功,協議會在策略提供者和礦工之間按一定的比例進行收益分配。

目前在這個收益分配中,目前協議並沒有從中捕獲費用,未來可以根據DAO的治理,協議也參與到最終的收益分配中來,從而賦予ARCH價值。

ARCH的可能性

*市場規模

假設日平均MEV能維持在260萬美元,Archer可以獲得20%的市場份額,那麼,在這種情況下,Archer日均可獲得MEV高達52萬美元,年化MEV高達1.89億美元。而ARCH可以捕獲其中多少比例費用,則由其DAO社區來決定。假設,可以捕獲其中的5%,那麼可捕獲年化費用可以超過900萬美元。

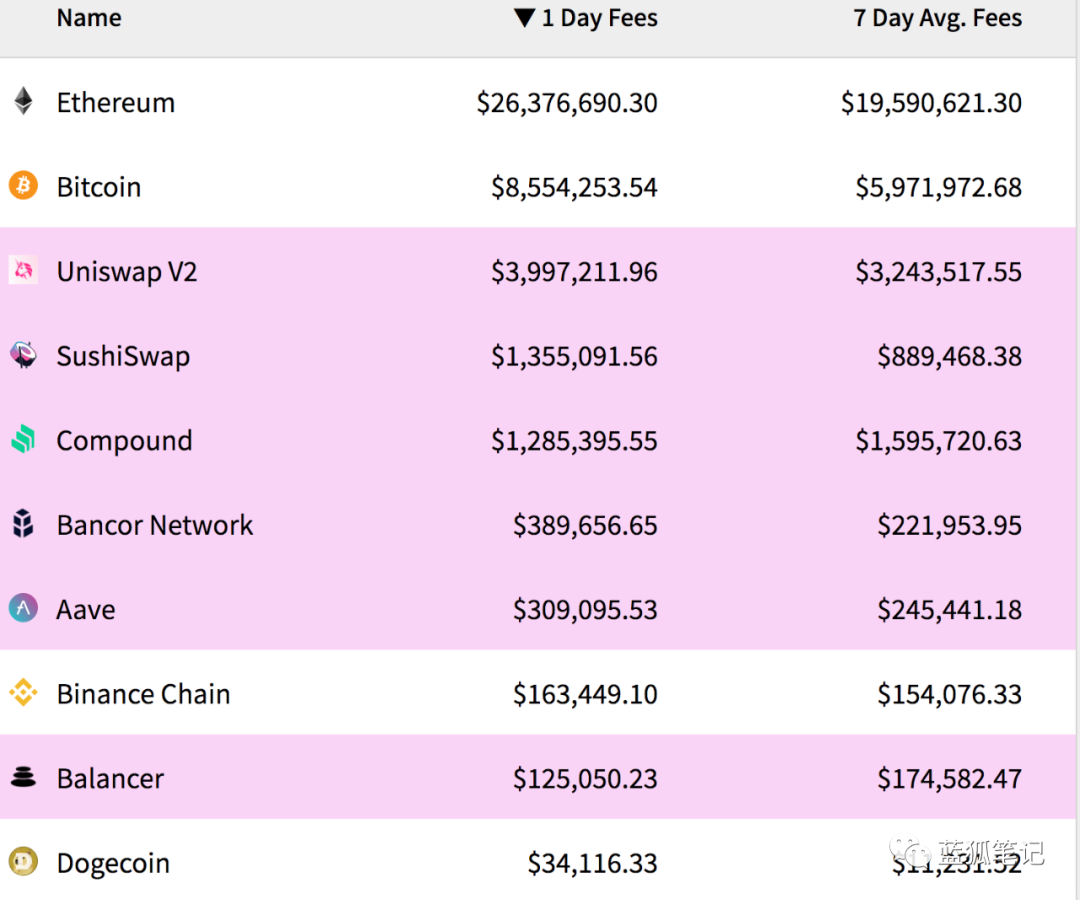

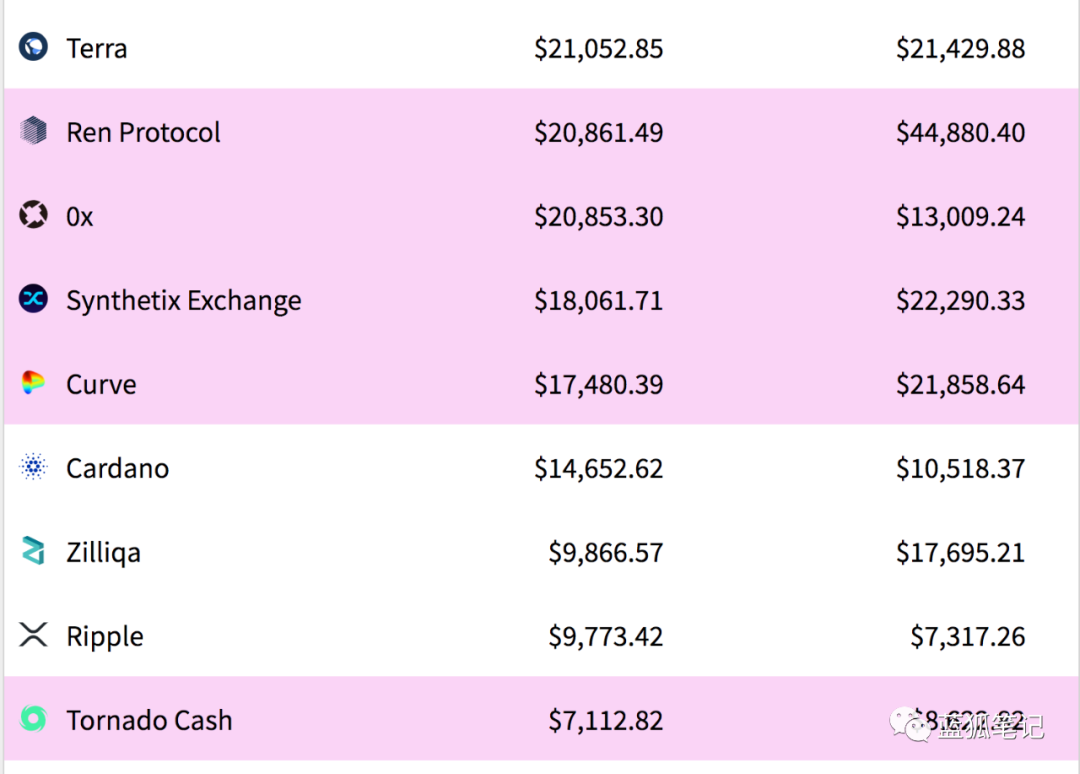

可以看看目前有多少協議可以達到這個級別,如果能達到這個級別,其估值又能達到多少?如果根據cryptofee的統計,就目前的數據,年化捕獲費用可以達到1000萬美元以上的有ETH、BTC、Uniswap、Sushiswap、Compound、Bancor、Aave、Binance Chain、Balancer等,而Terra、Ren、0x、 Synthetix、Curve、Tornado等都低於這個級別。

(加密協議捕獲費用排行,Cryptofee)

也就是說,假設ARCH捕獲的年化費用達到1000萬美元,那麼,它在加密領域就能躋身於當前主要的DeFi協議級別。

當然,以上所述純屬假設,能否實現,主要取決於團隊的執行力。而執行力本身是需要事實和落地來證明的。就目前而言,團隊還有待證明,這也是主要的風險點之一。

*礦工的重視

EIP-1559可能會導致礦工不斷尋求新的收益來源。如果礦工發現MEV的價值足夠大,加入ArcherDAO協議以實現更多收益來源也是可能的。隨著加入的礦工越多,策略提供者越多,那麼,ArherDAO能夠實現的MEV規模就越大。

*ARCH與ROOK

當前MEV市場的主要玩家是非礦工類的交易者。不過,有一些MEV只能由礦工才能捕獲,因為礦工有機會對交易進行排序或將某些交易排除在外。也就是說,PGA的gas競價只能完成部分的MEV。而ROOK當前主要通過PGA完成MEV,而ARCH則是跟礦工合作,這讓ARCH可實現的潛在MEV更高。

在Dan Robinson那篇著名的《以太坊是黑暗森林》的文章中,Dan曾經提到,套利機器人是無處不在的,它們隨時準備扣動扳機。例如文章作者Dan在發現一個智能合約有漏洞之後,他計劃在被人發現之前將資金收回,防止被盜。但是,套利機器人很快發現了他們的交易,並複制了該交易,替換了地址,通過出更高的gas費執行交易,最後搶走了資金。

隨著以太坊礦工了解到MEV價值,MEV成為礦工的重要獲益來源。隨著礦工的加入,純粹交易者的機會從整體上看可能不如礦工和策略提供者的聯合體。

*MEV賽道的後發者

誰是最後的勝利者?誰是主要玩家?現在還不能下定論。雖然ROOK可觸摸的市場潛力可能不如ARCH ,不過其也可以逐步改變策略。

此外,其他的後發者也可能進入MEV的賽道,如果有更好的落地執行,能夠更好地聯合礦工和策略提供者,能夠有更好的DAO治理,能夠有ge更好的代幣價值捕獲機制,那麼,後來居上也並非不可能。這是一個開放的市場,只要存在足夠收益空間,就會有源源不斷的競爭者進入。