自2020年3月12日以來,比特幣一路上漲,最高漲至41947.8美元,而今一波回調跌至35000美元附近,大家紛紛疑惑牛市是否要就此終結?

如果後市繼續上漲,那何時才會見頂呢?

小編轉載一篇“冰寬量化聯合創始人大風”攥寫的文章《BTC何時才會見頂?

》分享給大家,希望能帶給大家一些啟發。

文章內容僅代表冰寬量化大風觀點,不做投資建議參考,以下為全文內容:

2020年3月12、13日,比特幣價格跌從7800美金短時間內斷崖式下跌,最低跌到3700美元左右。

當時市場哀鴻遍野,一片混亂:

國內三大交易所各種宕機、Bitmex拔線了、Deribit的比特幣期權隱含波動率打到了天花板、USDT場外交易產生10%以上的溢價……無數交易者爆倉歸零,其中不乏一些槓桿較高的套利交易者。

當時的市場悲觀到了極點,沒人會想到BTC僅僅用了一年不到的時間,就在3700這個數字後面加了個0。

截止發文時比特幣價格最高已達41947.8美元,最近每天都有朋友問我——“比特幣還能買嗎?”其實這個問題翻譯一下,實際上問的是——“比特幣見頂了嗎?何時見頂?多少是頂?”所謂溫故知新,我們首先要回顧一下,312到底發生了什麼。

回憶起被312支配的恐懼了嗎?

對於312產生的原因,事後有很多分析,靠譜的有兩條:

一是312之前的數字貨幣市場槓桿率過高,二是傳統金融市場的流動性真空對數字貨幣市場產生了連帶效應。

資金利率飆漲

312前數字貨幣市場的槓桿有多高,很可惜沒有直觀的數據直接說明,但可以資金的成本這個側面看出來。 2020年2月份有一波小牛市,比特幣的現貨價格在2月13日達到了10500美元,與此相伴的是期貨合約基差的暴漲。期貨合約是一種基於現貨價格的衍生品,期貨合約的價格與現貨價格的差值百分比被稱為基差。基差是反應市場情緒的標尺,如果基差為正,稱為升水,說明市場看好後市,反之稱為貼水,說明市場看衰後市。因為期貨合約自帶槓桿,基差的升貼水狀態也可以認為是投機者加槓桿的資金成本。後市看漲,你要加槓桿就要付利息,要么你去借錢付利息,要么你用期貨合約做多,付出基差升水的代價。

當時合約的基差升水有多高呢?答案是3月份到期的合約基差升水一度達到年化50%。聰明如你肯定想到了,既然基差升水這麼高,那就不要用合約做多了,借錢做多不是更划算嗎?你是對的,那麼當時交易平台的槓桿交易中usdt的利率是多少呢?清一色日息千分之一(年化36.5%),而且基本都處於借光的狀態。

那場外機構間的資金成本是多少呢?貝寶金融是國內最專業的數字貨幣借貸平台,援引貝寶金融舟立播中的說法:機構間USDT的拆借利率在二月份的時候,從年化5%-8%的區間迅速上漲,最高漲到了16%-18%的水平,翻了2倍多。

機構間的拆借利率是資金的批發成本,平台的槓桿借貸利率和期貨的升水其實就是資金的零售成本,這兩項都在二月到三月間飆漲。錢借來當然不是放著的,是投資者用來堆槓桿加速博取資產升值收益的。想想2007年A股股災前夕遍地開花的配資公司,是不是有種似曾相識的感覺。是的,

狂熱的氛圍一旦起來,加槓桿是人類的天性,梭哈的快感僅次於吸毒,哪個市場都一樣。

當市場無錢可藉的時候,崩潰也就是早晚的事兒了。

金融市場的連帶效應

高企的槓桿提供了暴跌的基礎土壤,但高槓桿形成後何時崩塌是隨機的,沒人可以預測雪崩準確發生的時間。任何一個外因都有可能刺破泡沫。好巧不巧,傳統金融市場也正好在這個時間開啟了史詩級的大暴跌,甚至形成了美元的流動性真空。

2月末開始,由於對疫情和石油談判的不確定性的擔憂,傳統金融市場已經開始嗅到緊張的氣息。 VIX(恐慌指數)也是從那個時候開始節節攀升。

VIX指數節節攀升

3月6日,俄羅斯正式拒絕了歐佩克再度深化減產的建議。歐佩克與其產油國盟友未達成任何減產協議,原先的減產計劃將於3月底到期。 3月7日收盤時,WTI原油價格跌至41.28美元/桶,跌幅10.07%,創造了2016年8月以來的最低水平;布倫特原油價格跌至45.27美元/桶,跌幅9.44%,創造了2017年6月以來的最低值。經歷了周末的發酵,3月9日週一開盤後,開啟了史詩級連續熔斷斷崖式暴跌的序幕。到3月12日的時候,標普500指數再次暴跌至熔斷,收跌9.51%。

標普500連續熔斷

市場幾乎是在不計成本地拋售資產——甚至在不計成本地拋售流動性最好的資產美國國債和避險性最好的資產黃金。

3月9日市場暴跌的時候,美債的收益率達到最低點,說明資金湧入尋求避險,把美國國債的價格買上去了導致收益率下降,3月10日開始,美債收益率開始飆漲,市場開始拋售美債。

美債收益率暴漲

黃金的情形類似,3月9日達到局部高點,3月10日開始暴跌,所謂的避險屬性都不復存在了。至此,資產市場形成了股、債、黃金齊跌的壯觀場景,市場幾乎是在不計成本地拋售所有可以回收美元的資產。

黃金崩盤

比特幣自然是無法獨善其身的,本身槓桿就高,處在一觸即潰的邊緣,而恰巧此時傳統金融市場形成了美元流動性真空。恐慌的情緒傳導,跨市場的投資者急於抽回美元填補傳統金融市場的保證金,7*24小時無熔斷的交易機制產生了連環爆倉,312的慘劇就此釀成。

比特幣to the Moon

市場的神奇之處在於,當你還心有餘悸畏縮不前的時候,它已經重新打起精神迅速完成了牛熊轉換。經歷了二季度的修復和三季度的盤整後,比特幣在2020年四季度開始發力,以一往無前的架勢碾過了一個個所謂的壓力位,這是比特幣的周線,你們隨意感受下。

BTC:我不是針對誰……

沒錯,1萬美元到4萬美元,4個月都不到。去年10月份的時候,一個比特幣可以換一塊滬牌,今年1月伊始,已經可以換一輛特斯拉了。比特幣上漲的速度快到甚至連海報都來不及更新了。

於是BTC to the moon的聲音再次響起,就彷佛312從未發生過一樣。那麼比特幣究竟能漲到多少,漲到什麼時候呢?猜頂多少顯然是不靠譜的行為,誰言之鑿鑿地告訴你比特幣會漲到多少,這人多半是個神棍,當笑話看即可。但我們可以討論一下可能的見頂信號,作為交易的參考。

要搞清楚何時見頂,首先需要搞清楚,這波是如何漲起來的。其實這個問題說難也難,說簡單也簡單:比特幣的供給是穩定的,存量也是已知的,錢多了自然就漲起來了。美聯儲的資產負債表也在2020年急劇擴張,再經過銀行業信用派生,實際進入市場的美元如滔天洪水。

美聯儲的資產負債表規模

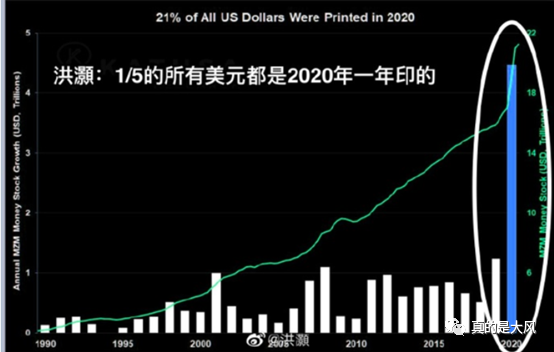

援引洪灝先生的圖表,美國建國240多年,而2020年一年印刷的美元就佔所有美元的五分之一。

美元的超級印刷速度

如此漫天大水,效果其實並不好,經濟並未好轉,撒錢並沒有刺激刺激消費,美國的通脹數據連續多月達不到2%的預定目標,推不高通脹就只能推高資產價格。經濟並未好轉,疫情仍在反复,美股不僅收復失地,還屢創新高。比特幣作為另類風險資產,當市場風險偏好上升時,自然會成為其中的排頭兵。傳統資金開始意識到比特幣作為資產配置的可能性和可行性。

灰度帶來的變量

2020年10月的時候,某大佬名下的50億規模的家族辦公室向我們諮詢關於比特幣的信息,並最終通過灰度信託進行了配置,配置金額不詳,但我相信這應該不是個例。灰度信託的GBTC為傳統資金進入數字貨幣市場提供了合規的渠道,帶來了很多新增資金。同時,灰度信託特殊的模式也為比特幣上漲帶來了的正向價格反饋。

灰度信託可以使用美元或者比特幣入金獲得灰度信託的份額,該份額鎖定6個月後可以在二級市場進行交易,灰度信託公司每年收取2%作為基金管理費。灰度信託的份額目前不支持贖回,只能入金不能出金,想要出金就必須等待6個月在二級市場賣出套現。這個機制使得灰度基金成為只進不出的貔貅,目前灰度基金的持倉量為60.68萬BTC,並且還在快速增加的過程中。

灰度基金管理規模急劇增長

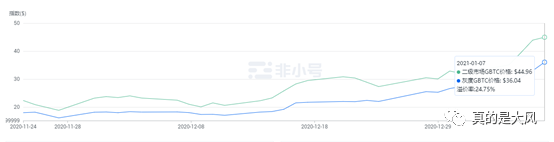

而目前GBTC受到傳統金融市場資金的追捧,溢價率常年保持在20%以上,並且GBTC有相對不錯的流動性,24小時成交額在15億美元的量級。

GBTC常年保持高溢價

GBTC的成交量

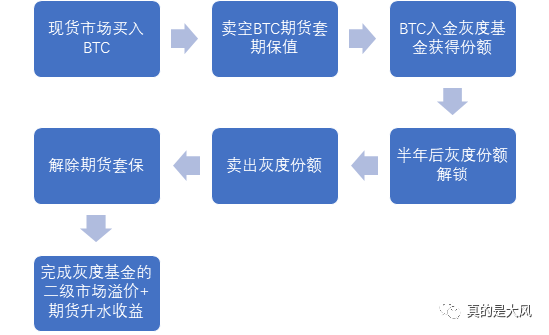

有溢價就有套利空間,但由於GBTC不支持賣空,因此這個套利並不能簡單地按照賣空GBTC,現貨市場買入對沖的方式實現。但這難不倒聰明的機構套利者,他們會按照如下的方法進行套利,獲得二級市場的溢價和期貨升水收益。

GBTC套利流程

目前3月到期的季度合約升水為3.9%,年化19%,6月到期的次季度合約的升水為7.2%,年化16%。目前GBTC的二級溢價24%,如果GBTC的二級溢價能維持,減去半年的管理費1%,半年後套利者總共能獲得30%左右的收益,折合年化60%。

如此豐厚的收益無疑會對比特幣的價格形成正向反饋的機制,只要GBTC的溢價還保持高位,就會吸引套利者不斷進入,並在現貨市場不斷購入比特幣,將傳統金融市場的新增資金不斷傳導進入比特幣現貨市場,推高幣價。

何時見頂?

回到開篇的問題,比特幣何時見頂?長期看需求,短期看資金。比特幣此輪上漲是貨幣超發,資金配置需求上升帶動的,短期出現飆漲會吸引投機資金和套利資金瘋狂湧入。如果短期資金槓桿加無可加或者長期配置資金進入受阻就離見頂不遠了,312就是明證。當然具體時間是隨機的,只能大致判斷並不能精確預知。之前我在一些群里分享過,大致的觀點如下:

真正見頂的信號有三個,一、基差高到離譜,年化超過30%以上;二、機構間的借貸利率飆升;三、灰度套利循環終結,可能是大量套利份額解鎖形成拋售,或者開放自由申贖,或者是二級市場不再跟進,灰度的持倉量開始下降或者灰度的溢價跌破10%以下。前兩個是二級市場的資金供給硬約束,第三個則是目前價格反饋機制循環遭到破壞。

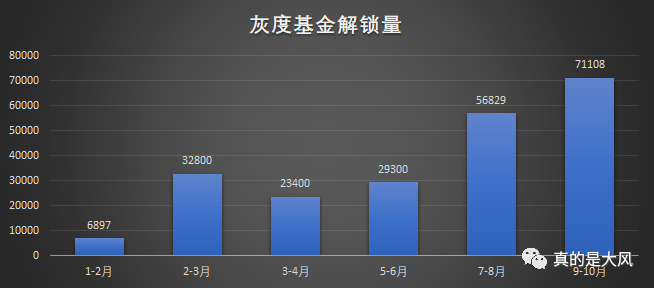

第一、二條可以通過觀察市場動向得知,而第三條的發生則更有跡可循,極有可能發生在2-3月或者7-8月。原因很簡單,因為這兩個時間區間,灰度基金將有大量份額解鎖流通,屆時如果二級市場的資金增速小於解鎖賣盤,則很有可能發生灰度基金溢價消失甚至形成負溢價的情形發生,那麼比特幣價格的正向反饋機制將遭到破壞。

GBTC各月解鎖量

目前從機構間利率和基差上看,資金槓桿成本還沒有到達誇張的程度,似乎看來比特幣還沒有見頂跡象,但進入二月份後,應當隨時關注灰度基金的溢價率和基差數據,隨時最好撤退的準備,如果3月安全度過,而資金面沒有異常,則牛市可能會繼續延續,到8月份又將迎來解鎖大潮,需要關注。當然需要聲明的是,以上只是大致判斷,並不構成任何實際操作建議,據此操作盈虧自負。