自2020年3月12日以来,比特币一路上涨,最高涨至41947.8美元,而今一波回调跌至35000美元附近,大家纷纷疑惑牛市是否要就此终结?

如果后市继续上涨,那何时才会见顶呢?

小编转载一篇“冰宽量化联合创始人大风”攥写的文章《BTC何时才会见顶?

》分享给大家,希望能带给大家一些启发。

文章内容仅代表冰宽量化大风观点,不做投资建议参考,以下为全文内容:

2020年3月12、13日,比特币价格跌从7800美金短时间内断崖式下跌,最低跌到3700美元左右。

当时市场哀鸿遍野,一片混乱:

国内三大交易所各种宕机、Bitmex拔线了、Deribit的比特币期权隐含波动率打到了天花板、USDT场外交易产生10%以上的溢价……无数交易者爆仓归零,其中不乏一些杠杆较高的套利交易者。

当时的市场悲观到了极点,没人会想到BTC仅仅用了一年不到的时间,就在3700这个数字后面加了个0。

截止发文时比特币价格最高已达41947.8美元,最近每天都有朋友问我——“比特币还能买吗?”其实这个问题翻译一下,实际上问的是——“比特币见顶了吗?何时见顶?多少是顶?”所谓温故知新,我们首先要回顾一下,312到底发生了什么。

回忆起被312支配的恐惧了吗?

对于312产生的原因,事后有很多分析,靠谱的有两条:

一是312之前的数字货币市场杠杆率过高,二是传统金融市场的流动性真空对数字货币市场产生了连带效应。

资金利率飙涨

312前数字货币市场的杠杆有多高,很可惜没有直观的数据直接说明,但可以资金的成本这个侧面看出来。2020年2月份有一波小牛市,比特币的现货价格在2月13日达到了10500美元,与此相伴的是期货合约基差的暴涨。期货合约是一种基于现货价格的衍生品,期货合约的价格与现货价格的差值百分比被称为基差。基差是反应市场情绪的标尺,如果基差为正,称为升水,说明市场看好后市,反之称为贴水,说明市场看衰后市。因为期货合约自带杠杆,基差的升贴水状态也可以认为是投机者加杠杆的资金成本。后市看涨,你要加杠杆就要付利息,要么你去借钱付利息,要么你用期货合约做多,付出基差升水的代价。

当时合约的基差升水有多高呢?答案是3月份到期的合约基差升水一度达到年化50%。聪明如你肯定想到了,既然基差升水这么高,那就不要用合约做多了,借钱做多不是更划算吗?你是对的,那么当时交易平台的杠杆交易中usdt的利率是多少呢?清一色日息千分之一(年化36.5%),而且基本都处于借光的状态。

那场外机构间的资金成本是多少呢?贝宝金融是国内最专业的数字货币借贷平台,援引贝宝金融舟立播中的说法:机构间USDT的拆借利率在二月份的时候,从年化5%-8%的区间迅速上涨,最高涨到了16%-18%的水平,翻了2倍多。

机构间的拆借利率是资金的批发成本,平台的杠杆借贷利率和期货的升水其实就是资金的零售成本,这两项都在二月到三月间飙涨。钱借来当然不是放着的,是投资者用来堆杠杆加速博取资产升值收益的。想想2007年A股股灾前夕遍地开花的配资公司,是不是有种似曾相识的感觉。是的,

狂热的氛围一旦起来,加杠杆是人类的天性,梭哈的快感仅次于吸毒,哪个市场都一样。

当市场无钱可借的时候,崩溃也就是早晚的事儿了。

金融市场的连带效应

高企的杠杆提供了暴跌的基础土壤,但高杠杆形成后何时崩塌是随机的,没人可以预测雪崩准确发生的时间。任何一个外因都有可能刺破泡沫。好巧不巧,传统金融市场也正好在这个时间开启了史诗级的大暴跌,甚至形成了美元的流动性真空。

2月末开始,由于对疫情和石油谈判的不确定性的担忧,传统金融市场已经开始嗅到紧张的气息。VIX(恐慌指数)也是从那个时候开始节节攀升。

VIX指数节节攀升

3月6日,俄罗斯正式拒绝了欧佩克再度深化减产的建议。欧佩克与其产油国盟友未达成任何减产协议,原先的减产计划将于3月底到期。3月7日收盘时,WTI原油价格跌至41.28美元/桶,跌幅10.07%,创造了2016年8月以来的最低水平;布伦特原油价格跌至45.27美元/桶,跌幅9.44%,创造了2017年6月以来的最低值。经历了周末的发酵,3月9日周一开盘后,开启了史诗级连续熔断断崖式暴跌的序幕。到3月12日的时候,标普500指数再次暴跌至熔断,收跌9.51%。

标普500连续熔断

市场几乎是在不计成本地抛售资产——甚至在不计成本地抛售流动性最好的资产美国国债和避险性最好的资产黄金。

3月9日市场暴跌的时候,美债的收益率达到最低点,说明资金涌入寻求避险,把美国国债的价格买上去了导致收益率下降,3月10日开始,美债收益率开始飙涨,市场开始抛售美债。

美债收益率暴涨

黄金的情形类似,3月9日达到局部高点,3月10日开始暴跌,所谓的避险属性都不复存在了。至此,资产市场形成了股、债、黄金齐跌的壮观场景,市场几乎是在不计成本地抛售所有可以回收美元的资产。

黄金崩盘

比特币自然是无法独善其身的,本身杠杆就高,处在一触即溃的边缘,而恰巧此时传统金融市场形成了美元流动性真空。恐慌的情绪传导,跨市场的投资者急于抽回美元填补传统金融市场的保证金,7*24小时无熔断的交易机制产生了连环爆仓,312的惨剧就此酿成。

比特币to the Moon

市场的神奇之处在于,当你还心有余悸畏缩不前的时候,它已经重新打起精神迅速完成了牛熊转换。经历了二季度的修复和三季度的盘整后,比特币在2020年四季度开始发力,以一往无前的架势碾过了一个个所谓的压力位,这是比特币的周线,你们随意感受下。

BTC:我不是针对谁……

没错,1万美元到4万美元,4个月都不到。去年10月份的时候,一个比特币可以换一块沪牌,今年1月伊始,已经可以换一辆特斯拉了。比特币上涨的速度快到甚至连海报都来不及更新了。

于是BTC to the moon的声音再次响起,就仿佛312从未发生过一样。那么比特币究竟能涨到多少,涨到什么时候呢?猜顶多少显然是不靠谱的行为,谁言之凿凿地告诉你比特币会涨到多少,这人多半是个神棍,当笑话看即可。但我们可以讨论一下可能的见顶信号,作为交易的参考。

要搞清楚何时见顶,首先需要搞清楚,这波是如何涨起来的。其实这个问题说难也难,说简单也简单:比特币的供给是稳定的,存量也是已知的,钱多了自然就涨起来了。美联储的资产负债表也在2020年急剧扩张,再经过银行业信用派生,实际进入市场的美元如滔天洪水。

美联储的资产负债表规模

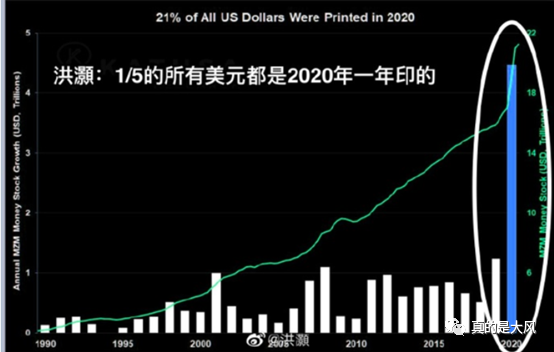

援引洪灏先生的图表,美国建国240多年,而2020年一年印刷的美元就占所有美元的五分之一。

美元的超级印刷速度

如此漫天大水,效果其实并不好,经济并未好转,撒钱并没有刺激刺激消费,美国的通胀数据连续多月达不到2%的预定目标,推不高通胀就只能推高资产价格。经济并未好转,疫情仍在反复,美股不仅收复失地,还屡创新高。比特币作为另类风险资产,当市场风险偏好上升时,自然会成为其中的排头兵。传统资金开始意识到比特币作为资产配置的可能性和可行性。

灰度带来的变量

2020年10月的时候,某大佬名下的50亿规模的家族办公室向我们咨询关于比特币的信息,并最终通过灰度信托进行了配置,配置金额不详,但我相信这应该不是个例。灰度信托的GBTC为传统资金进入数字货币市场提供了合规的渠道,带来了很多新增资金。同时,灰度信托特殊的模式也为比特币上涨带来了的正向价格反馈。

灰度信托可以使用美元或者比特币入金获得灰度信托的份额,该份额锁定6个月后可以在二级市场进行交易,灰度信托公司每年收取2%作为基金管理费。灰度信托的份额目前不支持赎回,只能入金不能出金,想要出金就必须等待6个月在二级市场卖出套现。这个机制使得灰度基金成为只进不出的貔貅,目前灰度基金的持仓量为60.68万BTC,并且还在快速增加的过程中。

灰度基金管理规模急剧增长

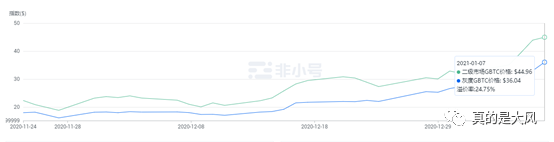

而目前GBTC受到传统金融市场资金的追捧,溢价率常年保持在20%以上,并且GBTC有相对不错的流动性,24小时成交额在15亿美元的量级。

GBTC常年保持高溢价

GBTC的成交量

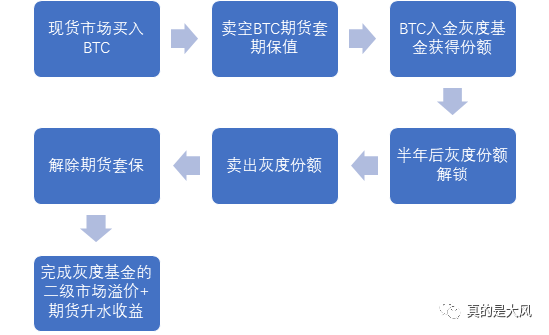

有溢价就有套利空间,但由于GBTC不支持卖空,因此这个套利并不能简单地按照卖空GBTC,现货市场买入对冲的方式实现。但这难不倒聪明的机构套利者,他们会按照如下的方法进行套利,获得二级市场的溢价和期货升水收益。

GBTC套利流程

目前3月到期的季度合约升水为3.9%,年化19%,6月到期的次季度合约的升水为7.2%,年化16%。目前GBTC的二级溢价24%,如果GBTC的二级溢价能维持,减去半年的管理费1%,半年后套利者总共能获得30%左右的收益,折合年化60%。

如此丰厚的收益无疑会对比特币的价格形成正向反馈的机制,只要GBTC的溢价还保持高位,就会吸引套利者不断进入,并在现货市场不断购入比特币,将传统金融市场的新增资金不断传导进入比特币现货市场,推高币价。

何时见顶?

回到开篇的问题,比特币何时见顶?长期看需求,短期看资金。比特币此轮上涨是货币超发,资金配置需求上升带动的,短期出现飙涨会吸引投机资金和套利资金疯狂涌入。如果短期资金杠杆加无可加或者长期配置资金进入受阻就离见顶不远了,312就是明证。当然具体时间是随机的,只能大致判断并不能精确预知。之前我在一些群里分享过,大致的观点如下:

真正见顶的信号有三个,一、基差高到离谱,年化超过30%以上;二、机构间的借贷利率飙升;三、灰度套利循环终结,可能是大量套利份额解锁形成抛售,或者开放自由申赎,或者是二级市场不再跟进,灰度的持仓量开始下降或者灰度的溢价跌破10%以下。前两个是二级市场的资金供给硬约束,第三个则是目前价格反馈机制循环遭到破坏。

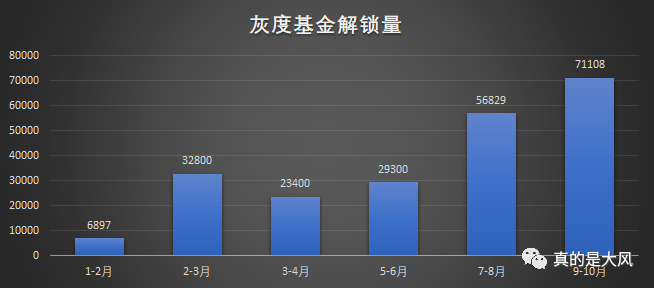

第一、二条可以通过观察市场动向得知,而第三条的发生则更有迹可循,极有可能发生在2-3月或者7-8月。原因很简单,因为这两个时间区间,灰度基金将有大量份额解锁流通,届时如果二级市场的资金增速小于解锁卖盘,则很有可能发生灰度基金溢价消失甚至形成负溢价的情形发生,那么比特币价格的正向反馈机制将遭到破坏。

GBTC各月解锁量

目前从机构间利率和基差上看,资金杠杆成本还没有到达夸张的程度,似乎看来比特币还没有见顶迹象,但进入二月份后,应当随时关注灰度基金的溢价率和基差数据,随时最好撤退的准备,如果3月安全度过,而资金面没有异常,则牛市可能会继续延续,到8月份又将迎来解锁大潮,需要关注。当然需要声明的是,以上只是大致判断,并不构成任何实际操作建议,据此操作盈亏自负。