在傳統金融領域,信用貸是重要的貸款形式之一,根據“宇宙第一大行”中國工商銀行2020年財報公佈的數據,截至2020年12月31日,工商銀行客戶的總貸款金額為18.6萬億元,其中信用貸金額為6.26萬億元,佔比33.6%。保證貸款只需要擔保人承諾償還貸款,不一定需要確定的擔保物,佔比12.1%。抵押貸款與質押貸款之和的佔比只有54.3%。

在新興的去中心化金融(DeFi)領域,加密借貸作為重要賽道,在過去一年多的時間裡也經歷了快速發展。根據DeBank統計的數據,在過去一年裡,去中心化加密貨幣借貸市場的借款總量從27億美元增至286億美元,增長高達959%。協議中存款和借款總額隨著加密貨幣的升值而攀升,資金不斷進入這個市場尋求相比傳統儲蓄更高的回報。

但是,DeFi中的借貸協議加密貨幣的借貸都以超額抵押的方式為主。加密社區崇尚去中心化、無需許可,對用戶身份的確認就成為一個問題,即使能夠通過KYC、DID等方式確認,想要通過法律途徑讓借款人償還加密貨幣負債也困難重重。顯然,超額抵押有利於降低平台管理的風險。

但隨著粗獷的發展階段的結束,人們越來越意識到資金利用率的嚴重性。而在MakerDAO、Aave、Compound等頭部借貸平台中,通常需要150%左右的超額抵押,再加上加密資產的大幅波動,穩定的借款可能需要200%及以上的抵押率。這就造成了資金的嚴重浪費。

什麼是Clearpool?

儘管加密貨幣行業仍在蓬勃發展,加密對沖基金、做市商交易平台等能夠獲得遠超傳統行業的利潤,但這些加密機構仍然很難從傳統藉貸機構處獲得存款,而獲得加密貨幣貸款又需要超額抵押,造成資金浪費。

Clearpool的設計正是為了解決DeFi借款人需要超額抵押的痛點。

在Clearpool中,機構借款人可以開設只有單一借款人的流動性池,並直接從DeFi生態系統的流動性提供者那裡獲得流動性。

流動性提供者也有機會直接向知名機構出借資金,以獲得穩定的回報。同時,還可以獲得Clearpool的代幣獎勵,這就使得Clearpool的收益率具有競爭力。

Clearpool此前以完成300萬美元融資,以建立無抵押的借貸市場,投資機構包括Arrington Capital、GBV Capital、HashKey Capital、Hex Trust、Sequoia Capital India、Sino Global Capital 、Wintermute、FBG Capital、Huobi Ventures、Panony等23家機構。

Clearpool的實現

Clearpool的實現原理比較簡單。

首先,機構借款人向Clearpool社區發起建立單一流動池的提案,設定好各項參數。 Clearpool會建立一套聲譽系統,根據鏈上/鏈下數據為潛在藉款人確定一個聲譽分數,作為投票的參考。若投票通過,借款人會被列入白名單,持牌機構幫助借款人完成身份確認。由於Clearpool已與數字資產託管公司Hex Trust達成合作,且Hex Trust幫助孵化了Clearpool,Hex Trust將幫助Clearpool完成合規、KYC、身份驗證、託管等服務。在完成借款前的準備活動後,借款人預先將利息存入Clearpool。

在相應的流動性池建立之後,若流動性提供者選擇信任單一的借款人,可以將存款放入對應的流動性池,並獲得cpTokens,以作為存款憑證併計算利息。 cpTokens將是可轉移的,預計以後會有對應的二級市場,以方便風險的轉移。

第三階段,機構借款人將流動性從流動性池中移除,將資金用於套利、做市等低風險的活動,在藉款到期後歸還。

風險控制

因為Clearpool中的機構借款人不需要抵押品,即可提取池中的流動性,其中的存款人面臨著交易對手風險,也就是藉款人可能不能按時償還借款的風險。 Clearpool有三種方式可以控制這種風險。

恢復池。每個流動性池都有一個恢復池,利息收入的一部分將根據區塊計入恢復池,恢復池將隨著時間的推移積累越來越多的資金,在發生違約時可用恢復池的資金進行賠付。

高額收益。由於Clearpool建立的是單一流動性池,即流動性池有具體的單一借款人,那麼就可以根據借款規模設置存款上限,存款人的資金利用率為100%,因此存款人可以獲得較高的利息收益。除此之外,還有額外的CPOOL代幣獎勵。

風險對沖。 cpToken為流動性提供者管理和對沖風險提供了機會,預計將會有二級市場能夠完成cpToken的交易,以方便風險的轉移。

代幣經濟

CPOOL是Clearpool協議的實用代幣和治理代幣,持幣者將決定借款申請人能否被列入白名單、分享協議收入、參與質押並獲得獎勵、投票決定協議的未來改變等。流動池利息的一部分將用於從公開市場上回購CPOOL。

Clearpool也將於10月25日在Dao Maker上進行1D0。

無抵押借貸項目競品分析

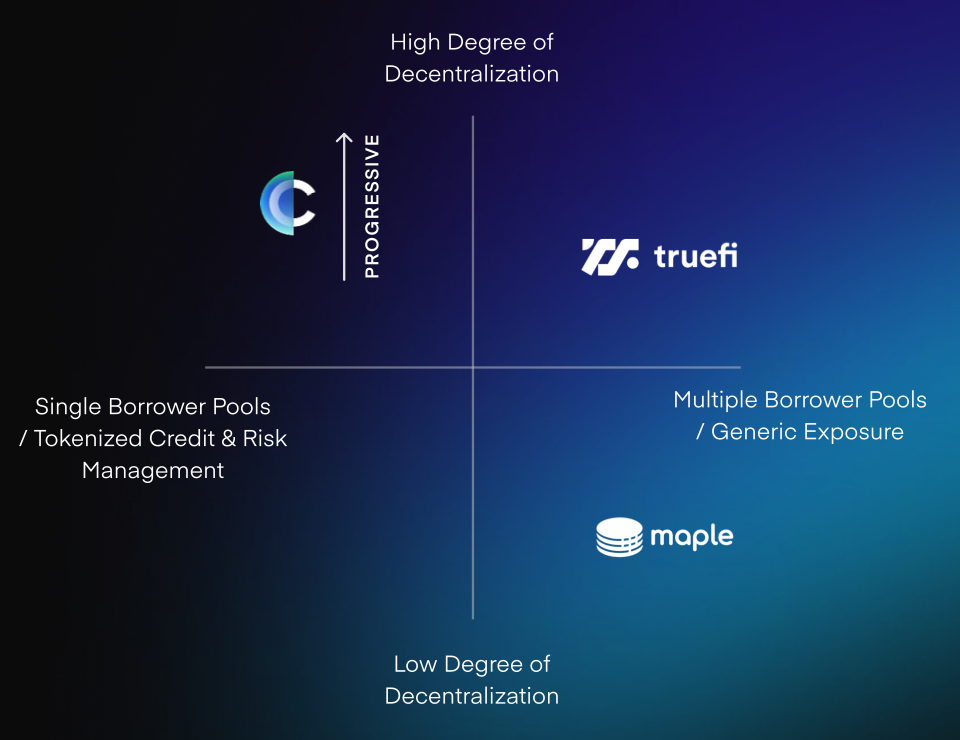

區塊鏈上的無抵押借貸這一概念從去年才開始被成規模的實現,當前走在前列的主要有TrueFi和Maple。可點此查看PANews以前的詳細介紹。

TrueFi憑藉先發優勢以及TUSD團隊的知名度,最先在2020年11月推出了面向機構投資者的固定期限、固定利息的借款。用戶將每一種資金存入一個公用的流動性池中,借款人發起的申請經TRU持幣者投票通過後,即可獲得借款。截至10月19日,TrueFi的存款池中約有9.7億美元的存款,其中3.8億美元已出借。

Maple則引入了“代理人”的概念,將流動性池分開,每個代理人管理一個流動性池,代理人決定是否將資金出借給借款人。相對來說,Maple的管理更加中心化,但代理人的專業知識可能也能幫助篩選出優質的借款人。截至10月19日,Maple的兩個流動性池中共有2.5億美元的存款,其中2.2億美元已出借。

Clearpool與TrueFi、Maple的主要區別就在於流動性。 Clearpool為每個借款人設立一個流動性池,每一名用戶都可以獨立決定將資金出借給哪一個借款人,存款人具有更強的自主性。 Clearpool中也包含Thematic池,可跨多個池提供流動性,同時保證多樣性。

小結

DeFi抵押借貸協議中的總借款已經超過280億美元,與此同時,無抵押借貸的總借款大約只有5億美元,兩者還有數十倍的差距,無抵押借貸市場整體可能還有十倍以上的增長空間。

Aave V2的借款/存款之比約為41.5%,而根據Clearpool的單一流動性池規則,不僅借款人不需要抵押品,提高了自己的資金利用率,存款人提供的資金也會全部借出去,資金利用率100%。