撰寫: Res ,Proximity Labs研究員

編譯:深潮TechFlow

Gamma 是一個非託管的、自動化的主動集中流動性管理器,剛從Uni V3 搬至Arbitrum。

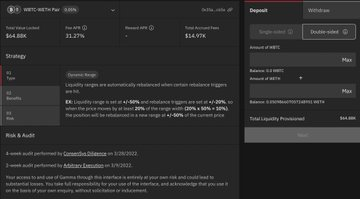

Gamma 的監管者合約(Hypervisor + 輸入策略),自動管理價格範圍,重新平衡資產,並重新投資賺取的費用,以最佳方式產生收益。

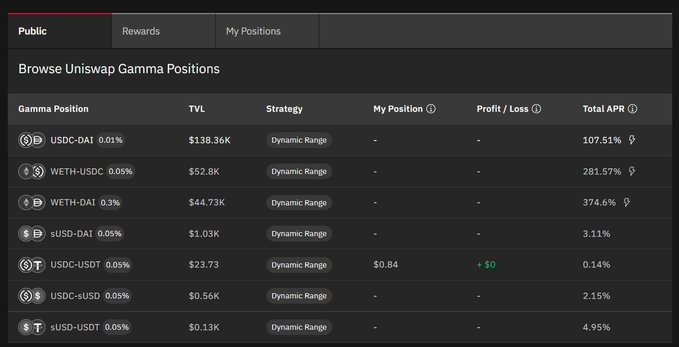

Gamma 將復雜的Uni V3 集中流動資金變成簡單的被動策略。

而且,它不僅適用於散戶(公共版),還適用於DAO、Treasuries 和Protocols 等企業的B2B 解決方案(專業版)。

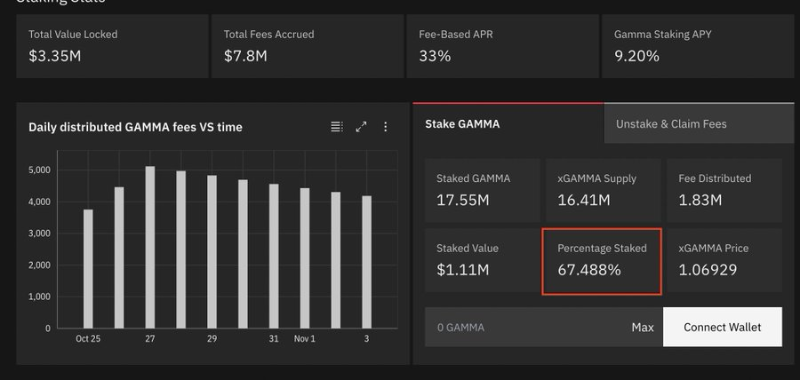

質押Gamma 可以獲得xGamma,xGamma 能夠賺取10%的協議費,Gamma 質押所得的費用會從二級市場回購Gamma。

這創造了一個正向飛輪:更多的TVL -> 更多的費用-> 從市場上購買更多的$GAMMA 並分配給質押者。

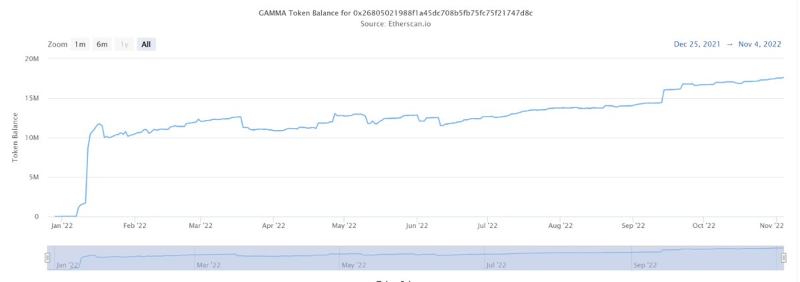

到目前為止,已經質押了67.5% 的$GAMMA 代幣。以3 美元計算,這意味著目前市場上流通市場只有95 萬美元。

收入剩餘的90%直接給到了特定的LP,LP 獲得的APR 是基於費用而不是基於TVL 的,這一點與市面上的協議完全不同。而且Gamma 基本上沒有競爭對手,唯一的一個競爭對手是Arrakis Finance,但它沒有代幣。

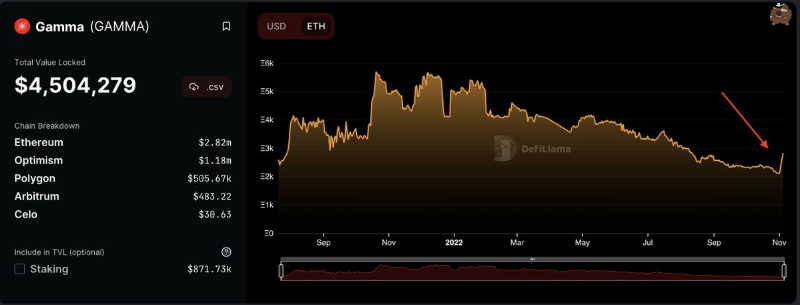

Arrakis 擁有7 億美元的TVL(峰值為18 億美元),而Gamma 有大約400 萬美元的TVL,所以它仍然是早期。

假設Gamma 可以捕獲和Arrakis 目前一樣的7 億美元TVL,那麼33% 基於費用的APR 的10% 將會被用來為質押者回購$GAMMA。這將會是2300 萬美元/年的$GAMMA 增長動力和質押者收益。

即使我們按比較現實的平均APR 10-20%計算,它也會對幣價產生很大的影響。

還有一件事:Gamma 平台產生的費用> $GAMMA Mcap。

費用= 780 萬美元,自22 年1 月起分配給質押者(費用包括21 年的部分費用,而Mcap 只有300 萬美元)。

目前Gamma TVL 已經在爆發了,幾天內TVL 增加了1,000 $ETH(+50%)。

目前WBTC-WETH 的年利率為31%。礦工們在哪裡?

他們還與Rocket Pool 達成了合作,用$RPL 激勵rETH-ETH 0.05% 資金池。

看起來他們的BD 團隊真的很強大,這只是告訴我,在未來幾週內,可能會有更多的TVL 流入他們的LP 池和質押池,並有更多的合作。

圖表看起來已經見底,隨著TVL 的增長和人們意識它的潛力,成交量開始出現。

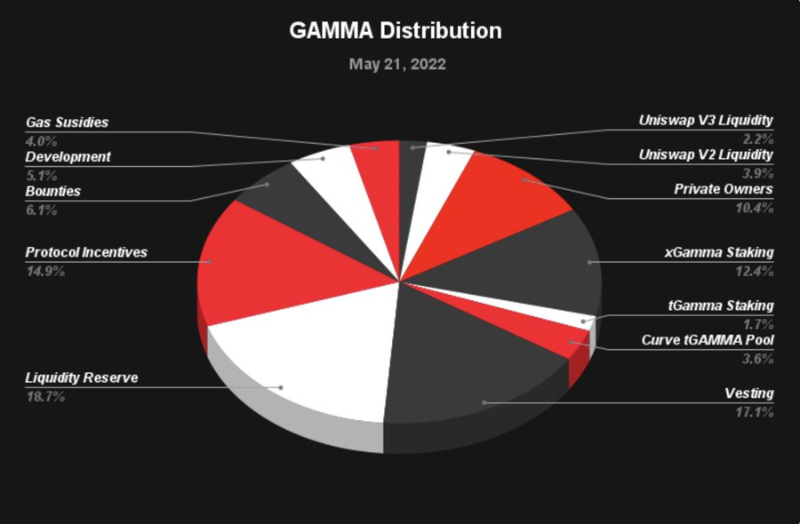

他們從DCG、Electric Capital、Maven 11、Spartan Group、GSR、DeFi Alliance、Tribe Capital 等公司拿到了融資,並有著不錯的代幣經濟學。

隨著市場的回暖,和整個DeFi 市場的增長,相信沒有競爭對手的Gamma 也會有著不錯的表現。