根據CryptoFees.info的數據,截至6月30日,Synthetix過去一周平均每天的收入為30.17萬美元,除去智能合約平台外,僅次於Uniswap和Aave。

Uniswap的交易手續費收入全部分給了流動性提供給者(LP),Aave的利息收入也絕大多數分給了存款人,而Synthetix中合成資產銷毀/鑄造產生的費用則全部分配給SNX的質押者,這一點無疑具備較高的吸引力。 Token Terminal顯示,Synthetix的市盈率(P/E)為6.7,相對其它項目較低。如果Synthetix的收益能夠持續,那麼SNX將是一個較好的標的。

Synthetix介紹

對於不了解Synthetix的讀者,本節將進行簡要介紹,有了解的讀者可以跳過本小節。 Synthetix是一個合成資產協議,允許用戶以SNX為抵押品,超額抵押借入協議的合成資產穩定幣sUSD,並可將sUSD兌換為協議支持的其它合成資產(Synths)。它最大的特點就是允許用戶無滑點地鑄造和交易各種合成資產,合成資產的種類包括加密資產、外彙和指數。

合成資產之間的交易沒有特定的交易對手,而是通過智能合約銷毀一種代幣,並鑄造另一種代幣。這得益於Synthetix的“債務池”,每個人都對債務的一個相對份額負責,債務的數量隨著交易的發生而變動。假如一開始系統中所有的債務都是sUSD,某用戶用sUSD兌換了sETH,之後ETH價格上漲,那麼在此期間所有人在系統中的債務數量都會因此而上升。

在鑄造sUSD時,Synthetix要求的抵押率為350%,因此即使債務上升或者SNX下跌,抵押資產的價值通常也可以覆蓋掉債務。若抵押率降低至150%,用戶有12個小時的時間調整頭寸,將抵押率恢復至350%以上,否則將面臨清算。

原子交換及其演進

近期,Synthetix的交易量激增,也帶動SNX的質押收益增加,交易量的增加可能來源於1inch集成了Synthetix的原子交換,我們需要先對背景有所了解。

Synthetix中的Synth依靠預言機Chainlink來提供價格,但是預言機價格在鏈上的更新落後於現貨市場的價格變化,這個時候就存在搶先交易的可能。而在Synthetix無滑點交易的背景下,SNX質押者可能因此面臨慘重的損失。比如,某用戶觀察到ETH價格短期內從1000美元漲至1010美元,而此時Chainlink給出的報價仍然是1000美元,那麼該用戶就可以在Synthetix中以1000美元的價格將sUSD兌換為sETH。在預言機價格更新後,不考慮手續費的情況下,每個sETH即可賺取10美元的利潤,而該用戶的收益來源於SNX質押者遭到搶先交易的損失。

2020年1月20日,SIP-37提出了“費用回收”(Fee Reclamations)和“返還”(Rebates)的概念,就是為了解決搶先交易的問題。具體做法是,在兩種Synth的兌換過程中增加一個等待期,在此期間,用戶不能交易或轉讓剛剛交易的Synth。等待期結束後,調用結算合約來計算交換時的價格與等待期結束時的價格差異。若用戶獲利,則多餘的代幣將被銷毀;若用戶遭受損失,則會給用戶補償。雖然這麼做保護了質押者免受搶先交易的攻擊,但是交易的確認時間延長了約10分鐘,交易的結算價也變得不可控,體驗較差。由於交易時間的延長,Synth間的交易喪失了可組合性。 SIP-37提案所述的費用回收在2020年2月17日上線。

2021年2月24日,SIP-120提出了原子交換的功能,允許用戶通過Chainlink和DEX預言機Uniswap V3(代表著最新現貨價格)的組合對Synth定價,以原子方式交換資產。 “原子”一詞來自於術語“atomic state”。以太坊允許“原子”可組合性,不同dApp中的多個交易可以捆綁單筆交易中一起執行。如果其中一項操作失敗,整個交易過程都不會發生。簡單理解就是在恢復Synthetix可組合性的情況下,又能保護質押者免受搶先交易攻擊。該提案將源代幣或目標代幣限制為sUSD(只能買入或者賣出sUSD),作為一項安全預防措施。 2021年11月,原子交換功能開始實施。

2022年1月1日,SIP-198對原子交換提出改進,允許只以Chainlink價格對某些資產定價(某些外匯交易對的流動性已經枯竭,且根據觀察,現在Chainlink推送價格的閾值足夠低,交易手續費可以抵消掉價格變動可能帶來的搶先攻擊損失),並取消了此前源代幣或目標代幣只能為sUSD的限制。原子交換的支持範圍從只能買賣sUSD擴張到可以買賣任意Synth。

2022年6月1日,Synthetix宣布,1inch已經集成了Synthetix的原子交換,1inch交易用戶可以享有更好的流動性,SNX質押者也可以獲得額外的費用。

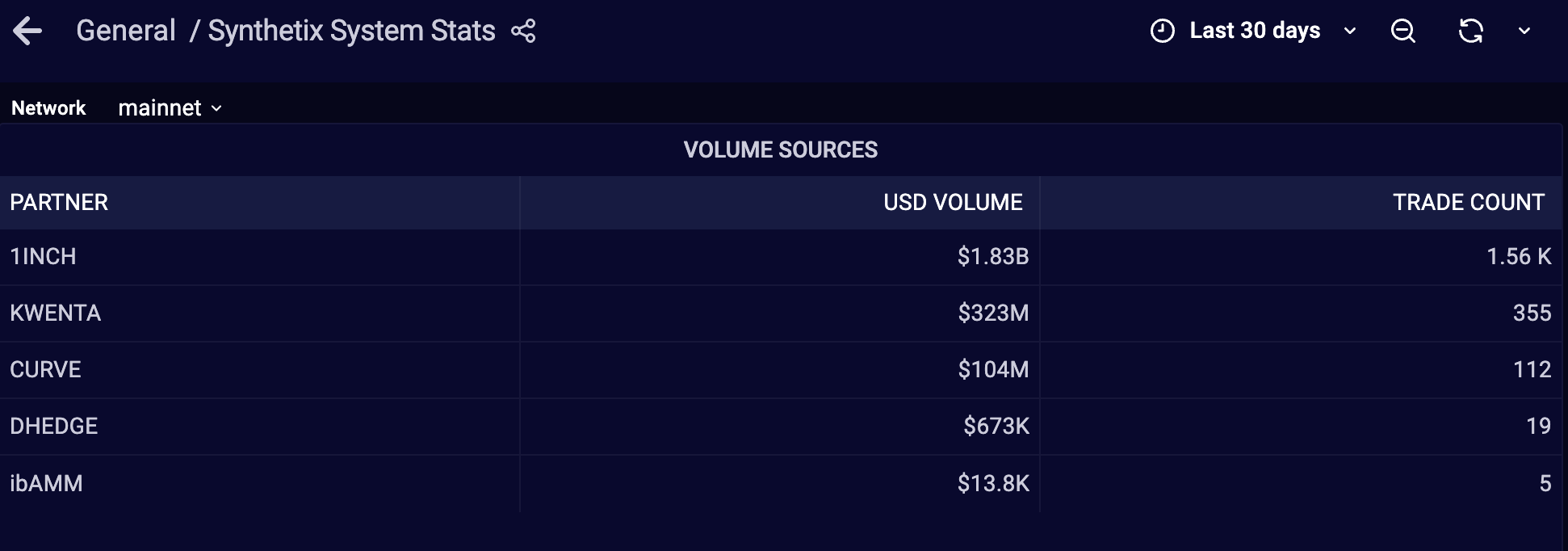

Synthetix交易量81%來自1inch

根據Synthetix官網數據顯示,過去30天,協議內的交易量總共約22.58億美元。其中有18.3億美元的交易量來自於1inch,約佔總交易量的81%。

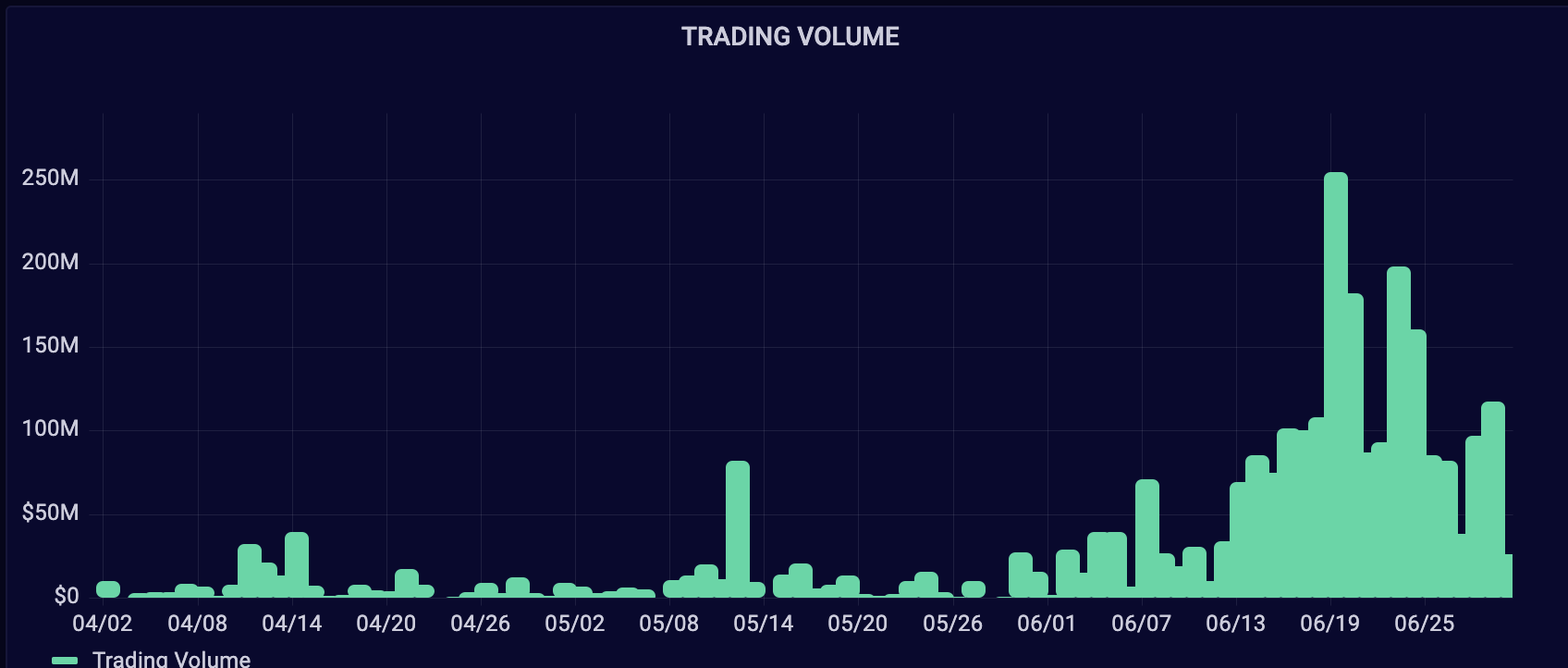

再查看交易量的變動,PANews發現從6月初開始,Synthetix的交易量開始上升並高於前期。交易量開始增加的時間和1inch對Synthetix原子交換的集成時間相當。從6月13日開始,每天的交易量約在7000萬美元以上,並在6月19日達到2.55億美元的峰值。最近5天(6.25~6.29)每天的平均交易量約為8400萬美元,並沒有明顯下降。

對比其它交易所的交易量變化,以幣安ETH/USDT交易對為例,雖然近期交易的ETH數量相對於6月之前有所上升,但是對應到美元價值上,已經回落到6月份之前的交易量。

因此,可以判斷近期Synthetix的交易量上升主要是因為1inch對Synthetix原子交換功能的集成,而不是市場整體交易量的上升。

原子交換的限制

現在1inch集成的Synthetix原子交換也僅限於直接買入或賣出Synth的交易。如下圖所示,若將1000 WBTC兌換成sUSD,其中40%的WBTC會先由Curve和Saddle兌換成sBTC,再通過原子交換兌換為sUSD,顯示為“Synthetix Atomic”。

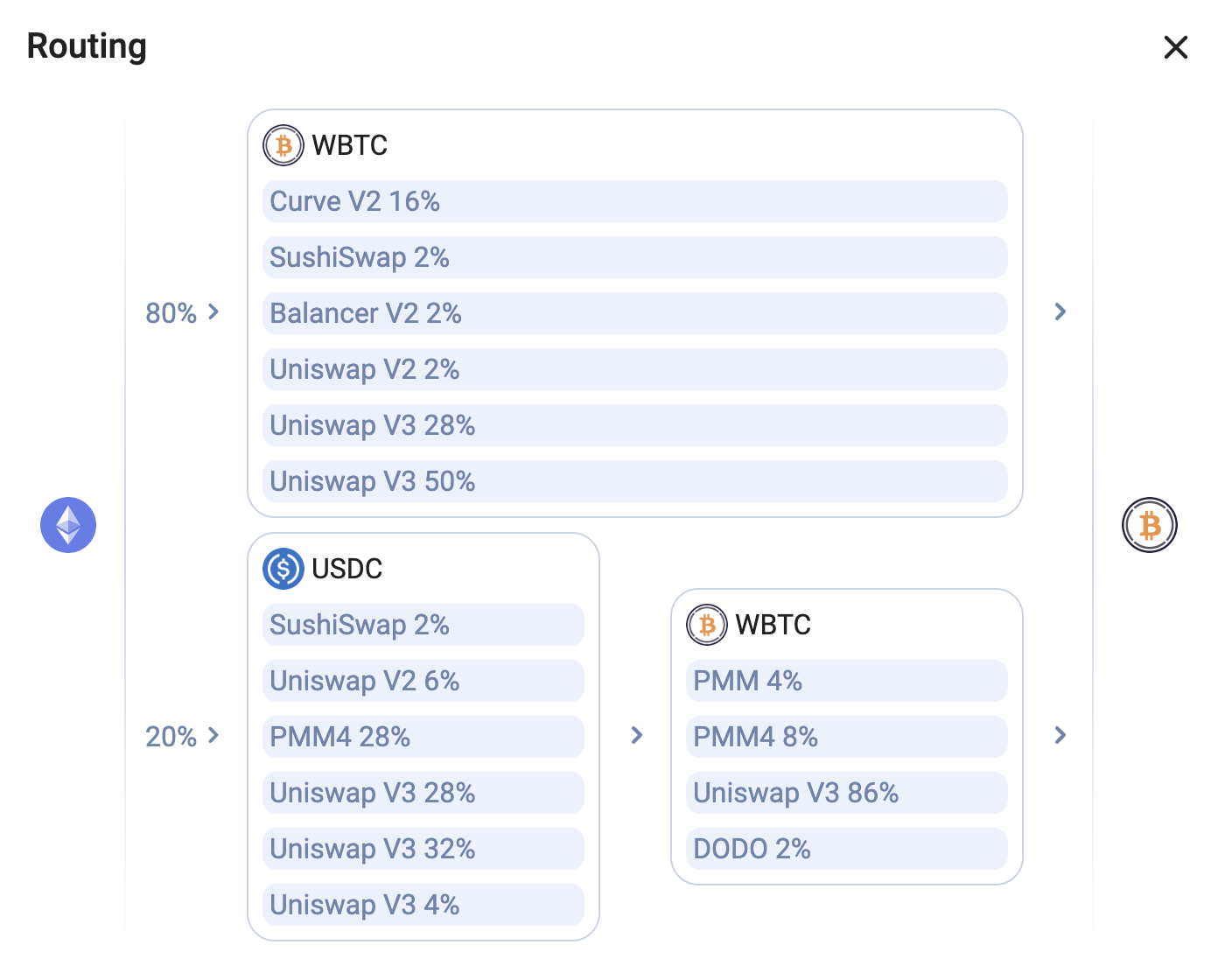

若交易中不直接包含Synth,1inch則不會經過Synthetix的原子交換。如下圖所示,即使是將10萬ETH兌換為WBTC的過程,滑點為10%,1inch的路由也不會經過Synthetix。而Curve中的交易沒有這一限制,但1inch聚合交易的流動性要遠優於Curve。

風險與機會

要想從Synthetix中獲得收益,需要購買並質押協議的治理代幣SNX。原子交換雖然能夠無滑點地進行,但是Synth與非Synth之間的交易仍然要依賴於Curve等平台提供的同類資產交易的流動性,也就取決於Synth的流通量,進一步地取決於SNX的市值。 SNX價格會對Synthetix的交易能力形成反饋,SNX也因此具備較強的反身性,波動天然高於其它資產。

要想獲得最大收益,需要在系統中產生足夠的債務,抵押率最好等於或低於C-Ratio(350%)。而一旦產生債務,債務的數量將會隨著交易的發生而變動,為了對沖債務波動的風險,可以在Optimism上購買dHEDGE的債務鏡像指數代幣dSNX。

隨著Synthetix的原子交換被更多的去中心化交易所以及聚合交易平台集成,Synthetix的交易量有望繼續提升。若1inch能支持在非Synth的交易中引入Synthetix的原子交換,那麼Synthetix的交易量可能繼續成倍增長。

相關閱讀: 《誰在為Synthetix負重前行? 》