本文属于老雅痞原创文章,转载规矩不变,给我们打声招呼~

转载请微信联系:huangdiezi,更多DAO、Web3、NFT、元宇宙资讯,请关注公众号FastDaily

导读

今日老雅痞共推送3篇文章。

最近比特币出现了熊市反弹,这是不是一个明确的趋势预告?什么是链上成本?什么又是代币变化的盈利能力?本文全是干货,虽然读起来枯燥,但非常有用。这也是是玩家晋级专家的必经之路吧。

如果你长期关注NFT,那么你一定知道NFT租赁平台 Rentable 最近已经停止了运营。NFT租赁是NFT生态系统中一个不太常见但却非常引人注目的部分,为什么会跑不通?背后的原因是什么?推荐阅读第一条我们对此事的原创分析文章。我们会持续关注这个赛道。

你一定听过“加密货币都是泡沫”这样的说法,那么这个泡沫指的是什么?加密货币到底是不是泡沫??推荐你阅读第三条,应该可以给你一个答案。

另外,最近星巴克推出了基于NFT的会员忠诚计划,本周五9点,也就是今天晚上9点《大佬问DAO》,我们打算聊聊这件事儿——NFT到底应该如何为传统经济赋能?这一期史无前例的邀请了7名大佬级别的嘉宾,欢迎你报名参与我们的活动。具体报名信息请参阅文中的海报。

不见不散啊各位老朋友~

RR丨编译

信息来源自Glassnode,略有修改

比特币市场经历了一轮强劲的反弹,从当前熊市的第二个最低点(18649美元)反弹,价格达到了21758美元的峰值,但仍牢牢地保持在已经建立了三个多月的盘整区间内。

自8月中旬以来,市场交易一直从盘整高峰回落,当时的峰值约为2.45万美元。随着本周市场接近区间低点,我们有机会观察在这个过程中从未实现利润转为未实现亏损的代币数量。这些时刻提供了关于代币积累程度和在既定盘整范围内的成本基础集中程度的宝贵见解。

在本文中,我们将重点介绍链上成本基础的概念,以及代币变化的盈利能力。

全盘折扣

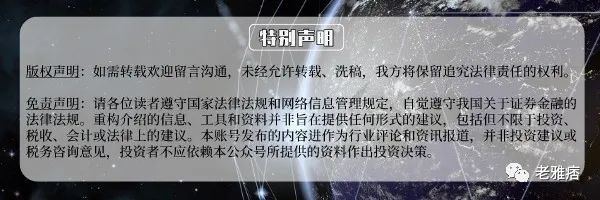

自2021年11月的ATH以来,比特币已经持续下跌了10个月。本周,比特币现货价格触及18649美元的水平,创下第二低点,较周期顶部下跌72.5%。与之前的熊市周期底部相比,2022年的收缩在下降百分比方面没有那么显著。2015年、2018年和2020年的低点从ATH回落了超过77%以上。

然而,即使下降幅度较低,这次熊市中的金融损失规模也可以被合理地认为是历史上最大的。

在本文中,我们将使用一个框架来评估当前的市场结构,根据不同的市场参与者的成本基础来衡量现货价格:

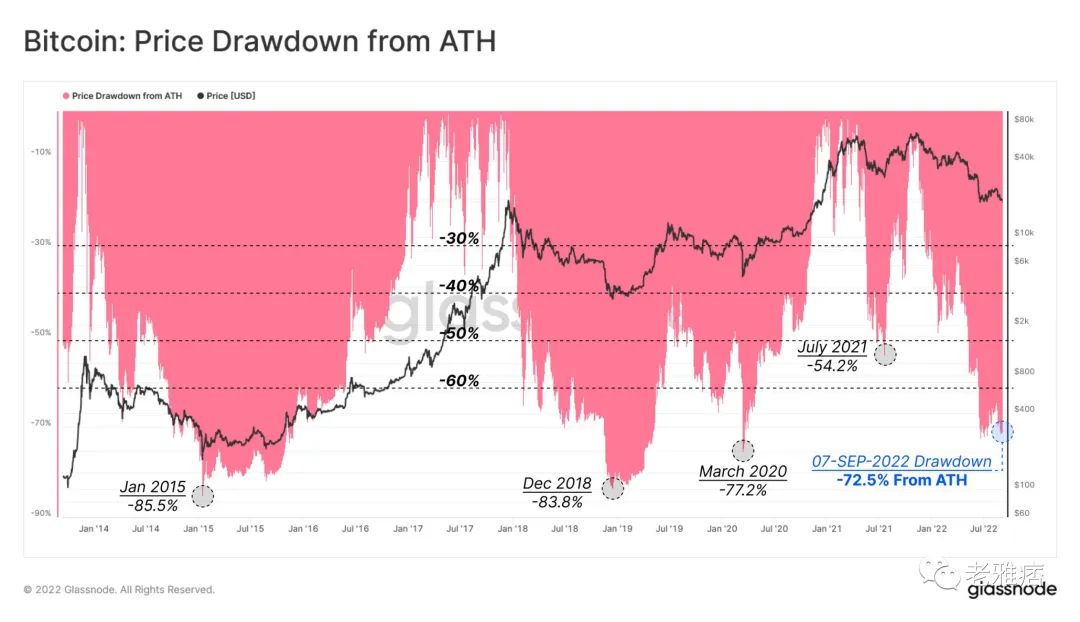

整体市场(MVRV):衡量市场上所有投资者的现货价格与链上成本基础的比率

长期持有者(LTH-MVRV):计算MVRV时只考虑长期持有者,他们拥有代币平均超过155天,从统计学上看,他们最不可能消费。

短期持有者(STH-MVRV):计算MVRV只考虑短期持有者,他们拥有代币平均低于155天,而且从统计学上看,他们最有可能消费。

从历史上看,底部的形成恰逢现货价格交易低于上述三种成本基础(即MVRV < 1.0, WoC 25)。这表示在一个时间点上,所有群组总体上都持有未实现损失。

目前的熊市在这种情况下持续了56天,尽管在实现价格和长期持有者变量之上有短暂反弹。与以往熊市中低于实现价格约190天的典型持续时间相比,56天仍然是相对较短的一段时间。

本周期记录的最低STH-MVRV值低于2018年12月的抛售期间,这表明短期持有者经历了历史上很大程度的金融痛苦。

接下来,我们可以比较STH队列的每枚代币的平均获取价格和LTH的平均获取价格,以比较财务压力水平。在整个熊市中,持续的价格贬值导致STH的实现价格跌破LTH的实现价格。

这类事件只发生在熊市的后期,表明过去155天的平均收购成本现在比平均长期持有者成本基础更有利。这相当于“投降”,在周期顶部附近购买的代币会以更低的价格出售和转手。

尽管持续了10个月的下跌趋势,但本轮熊市尚未达到这种交叉阶段。以前的熊市在这样的横盘后需要145天到339天的时间来恢复。鉴于这两条价格轨迹,我们可以预期在9月中旬出现交叉走势。

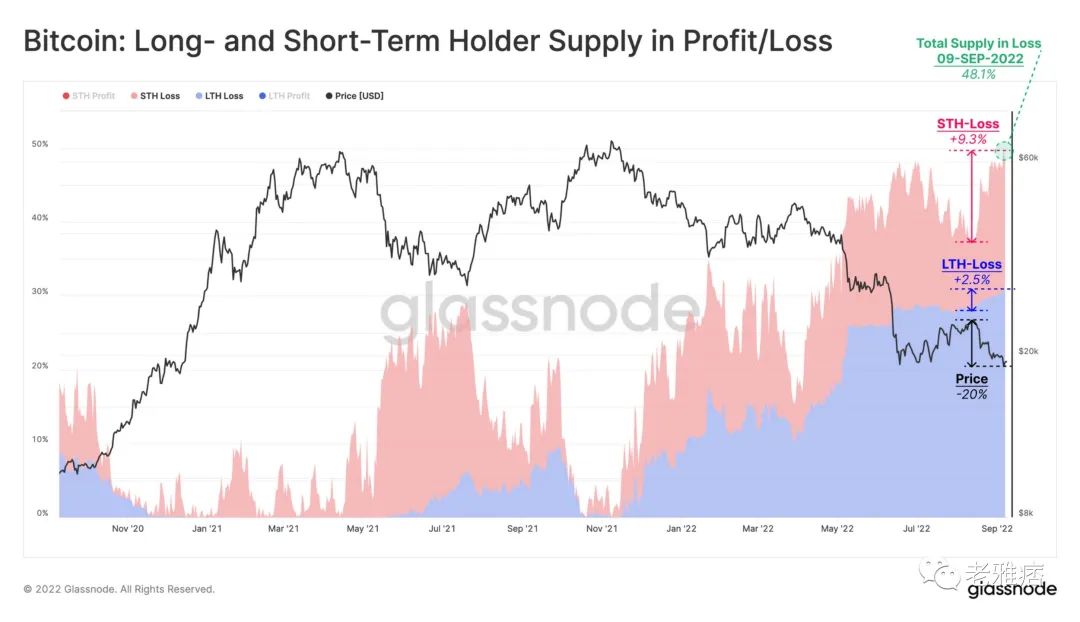

市场最近拒绝了2.45万美元以上的反弹,这让我们有机会观察到那些从盈利回落到未实现亏损的币种数量。

核心概念:价格从盘整区间的高点或低点的大幅波动可能会产生非常丰富的分析价值。这些事件突出了在持有未实现利润与持有未实现亏损之间转换的代币数量。因此,利润供应百分比等指标可以用来衡量在这个集中价格范围内的代币转手量。

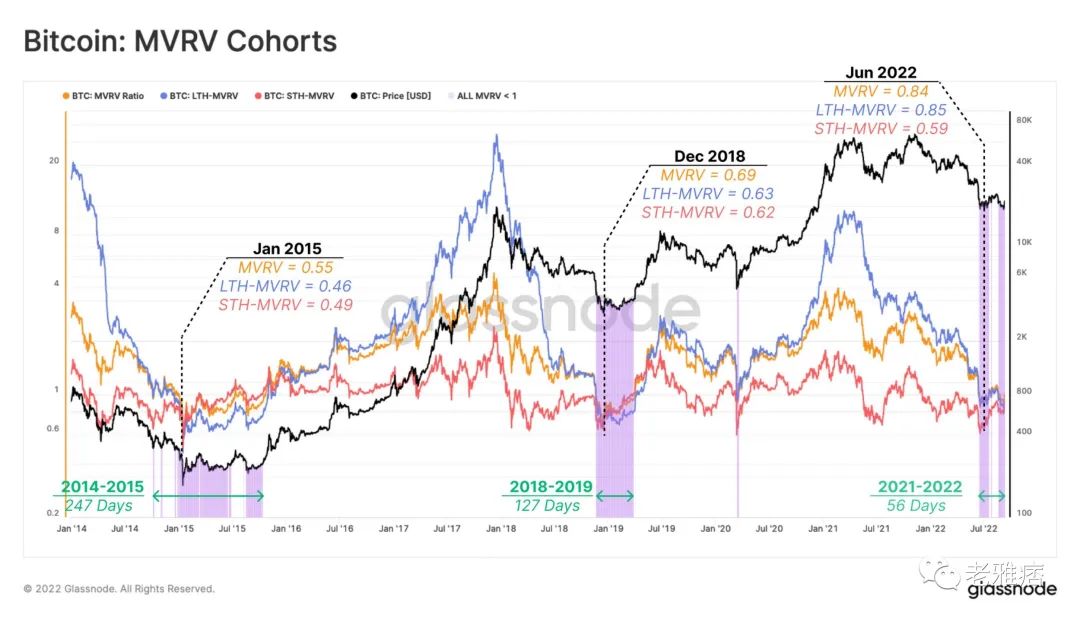

自8月中旬以来,总损失供应百分比上升11.8%,达到了48.1%。如下图所示,短期持有者(9.3%)的贡献明显高于长期持有者(2.5%)。这一差异突显了自6月初现货价格跌破实现价格以来,资本流入的上升势头。

换句话说,STH币在2.4万美元到1.85万美元之间的高度集中表明,有9.3%的代币供应最近进行了交易,这表明在这一价格范围内,既存在投降式抛售,也存在同等的需求流入。这也凸显了大量投资者代币(48.1%的供应量)低于1.85万美元,而11.8%的供应成本基础在1.85万至2.45万美元之间的风险。

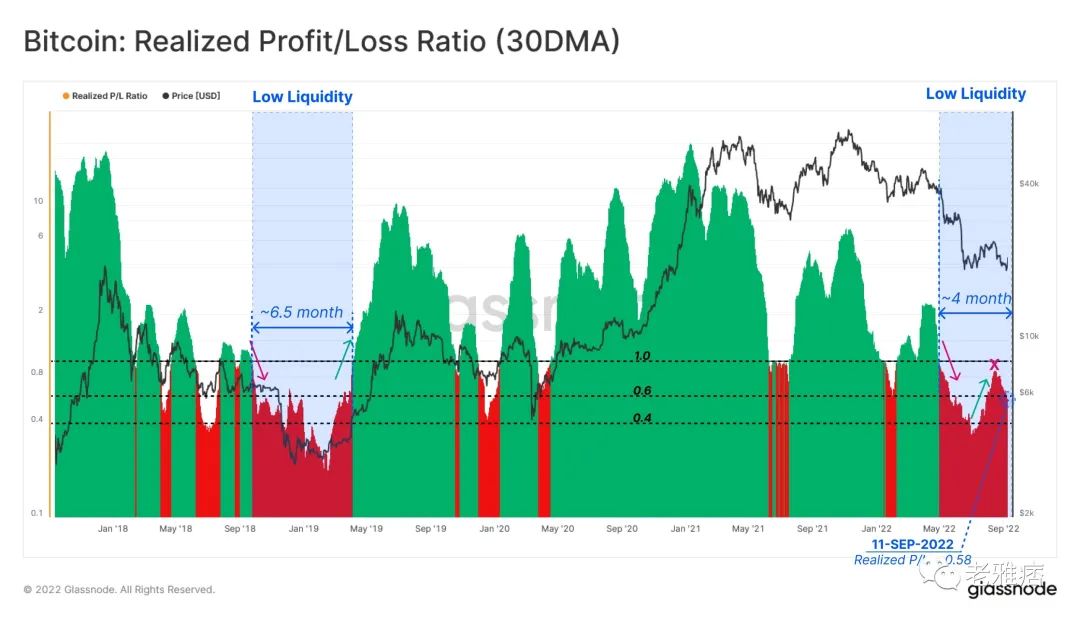

接下来,我们将探讨已实现的盈利/亏损比率指标,该指标衡量的是以盈利方式转移的代币数量与以亏损方式转移的代币数量之间的比率。跟踪这一指标的月平均值可以使分析师能够判断市场势头和情绪的变化,并描绘出正在移动的代币的主要特征。

利润主导机制>1:在牛市的早期阶段,新的需求足够强劲,足以吸收抛售压力,利润被大规模获取。历史上,该指标曾在牛市初期大幅突破1.0水平。

损失主导机制< 1:在熊市的延长阶段,供给不能满足足够的需求,直到最终投降式抛售发生。该指标通常会在熊市中期崩盘并保持在1.0以下,但通常是在投降式抛售之前提供早期预警信号。

跌至1.0到恢复1.0水平之间的区间是看跌情绪的高峰期,这是由于需求流动性不足造成的。从定性的角度来看,当前的低流动性机制开始于约4个月前,可以与2018-2019年熊市的6个月期间进行比较。

一个有趣的观察是,上升趋势开始于6月初,在8月中旬达到顶峰,之后下降到0.58。这种模式再次证实了投资者在这一救济性反弹期间获利回吐的上升。

警告观点:已实现损益比(30DMA)突破1.0可能标志着投资者盈利能力的恢复,并标志着新需求的建设性涌入。

熊市波动

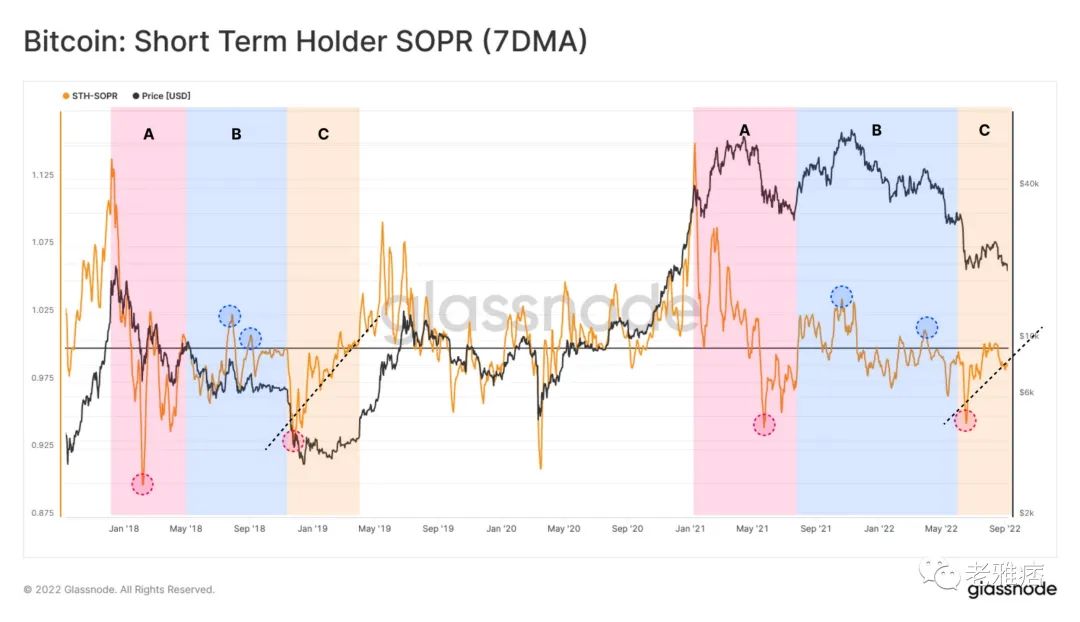

到目前为止所描绘的画面突出了短期持有者行为在近期价格波动中的重要作用。因此,作为一个重要的关注群体,对短期持有者支出的评估对于识别一个有弹性的底部形成是至关重要的。检验短期持有者盈利能力的一个核心工具是短期持有者SOPR,它表示了已用代币的平均利润倍数。

STH-SOPR结构为绘制不同的熊市阶段提供了强大的罗盘:

A)后ATH阶段:ATH泡沫破裂后的严重亏损表现为突然暴跌至1以下的水平,通常随后是一个波动的市场机制。

B)熊市反弹:随着熊市的发展,作为需求疲软的副产品,以及持有者寻求退出流动性而随之形成的新供应,形成了一个脆弱的平衡状态。这一阶段为无数的熊市反弹奠定了基础,在不同的盈亏水平上达到顶峰,但最终都无法维持突破性上涨。

C)投降式抛售后:随着熊市开始耗尽投资者的心态,投降式抛售的可能性也随之上升。在这之后通常会出现一段盈利能力恢复期,SOPR通常会出现上升趋势。

警告观点:短期持有者SOPR和/或aSOPR突破1.0可能标志着投资者盈利能力的恢复和潜在市场实力的改善。

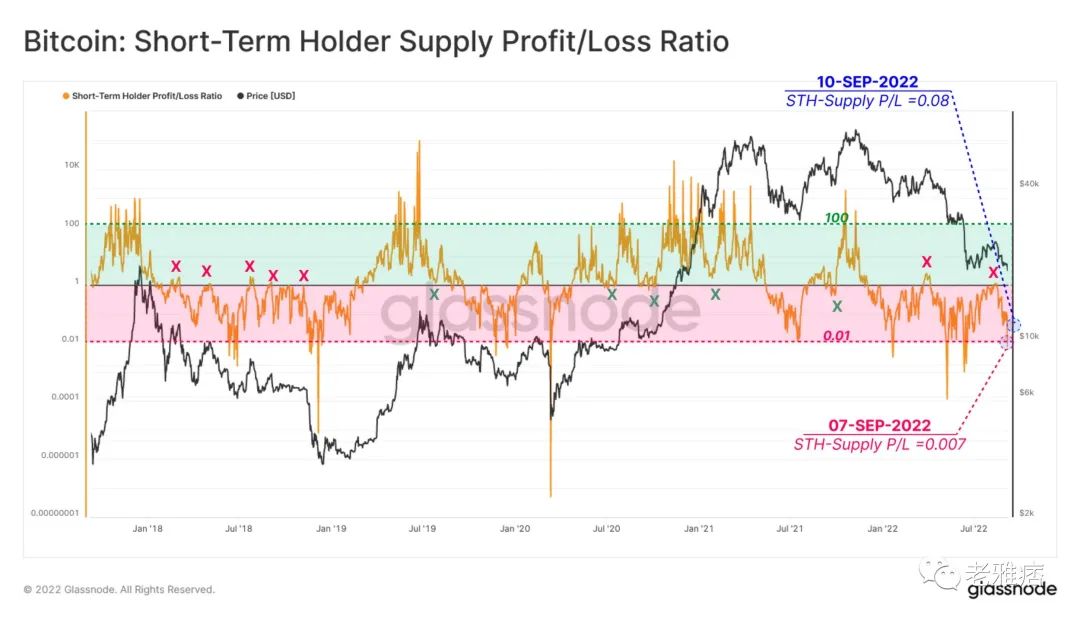

我们可以使用STH供应损益比指标来评估STH在熊市向牛市过渡期间的行为。该指标衡量的是STH未使用代币的盈亏损比例,这个想法与SOPR类似,但使用的是未使用(持有)的代币而不是已使用的代币。

我们可以识别短期持有者市场条件的极端情况:

STH-供应盈亏比> 1:在牛市期间,超过一半的短期持有者的供应保持盈利,导致这一比率在1以上波动。该数值越高表明获利回吐的动机越大。

STH-供应盈亏比< 1:在整个熊市中,该比率交易低于1,因为短期持有者供给主要处于亏损状态。数值越低表明投降式抛售的可能性越大。

利用1.0水平作为参考点,我们可以预测反向趋势事件的潜在轴心点,例如牛市修正或熊市反弹。最近被拒绝的2.4美元水平是一个熊市反弹转折点的可能的例子,它未能获得动力。然而,请注意最近的上升低点,其结构与STH-SOPR相似,表明可能正在进行一个缓慢但可以观察到的复苏。

警告观点:短期持有者供应盈亏比突破1.0可能标志着投资者盈利能力的恢复,以及潜在市场实力的改善。

Old Whale起死回生

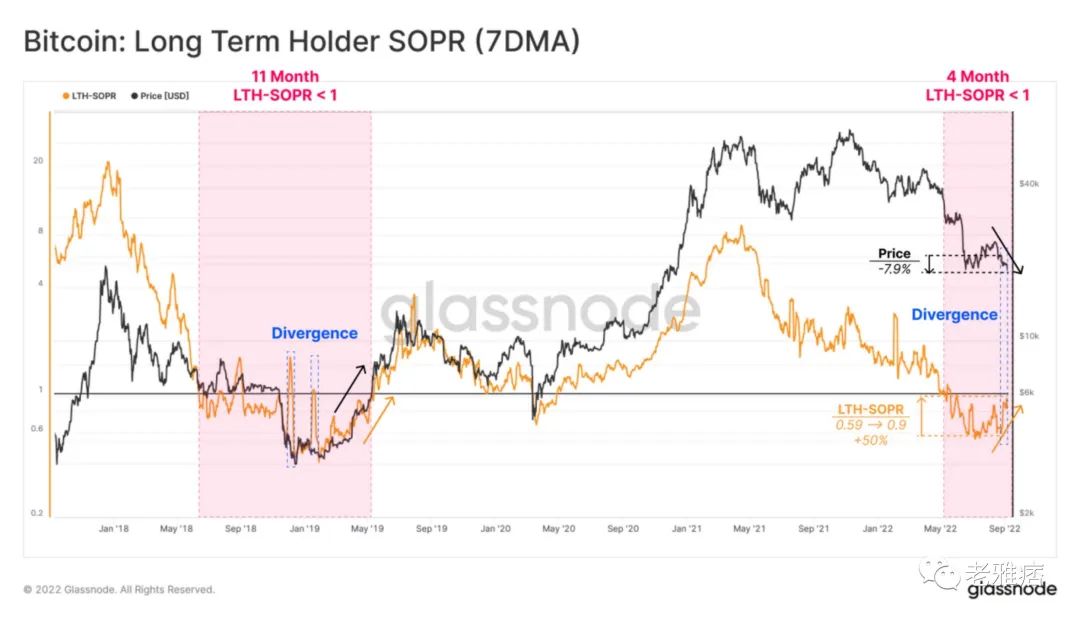

比特币熊市甚至有能力把最坚定的投资者赶跑。通过LTH-SOPR可以观察到LTH的低盈利状态。从历史上看,大幅反弹至1以上标志着市场转向看涨势头。

与2018-19年熊市中11个月的低盈利水平相比,当前市场中LTH-SOPR低于1的时间只有4个月。偶尔,我们可以观察到LTH-SOPR突然飙高。这些突然的飙升通常归因于大量老币的转移,它们实现了巨额的利润。

警告观点:长期持有者SOPR突破1.0可能标志着投资者盈利能力的恢复,以及潜在市场实力的改善。

一般来说,解码这些事件需要通过详细的区块链数据科学进行详细的调查。在下一节中,我们将详细分析三个UTXO的近期支出,每个UTXO包含超过5000个在2013年12月获得的比特币,当时比特币价格为543美元。

首先,为了强调LTH-SOPR近期反弹的重要性,我们可以参考下面的图表,该表显示了7-10年币龄代币的日消费量。值得注意的是,历史上只有11次7-10年老币的日交易量超过4k比特币/天,其中有三次发生在最近两周。

突出显示的交易可以描述如下:

A-区块# 751518,2022年8月28日(1.96万美元),花费5000 BTC (1500 BTC给未知接收者,3500 BTC给Kraken),原始购买日期:2013年12月19日(543.14美元)

B-区块# 751723,2022年8月29日(2.02万美元),花费5000个BTC (BTC在一次交易中拆分到170个地址),原始购买日期:2013年12月19日(543.14美元)

C-区块# 752637, 2022年9月4日(1.99万美元),花费5,000 BTC(交易的直接接收者是Kraken),原始购买日期:2013年12月19日($543.14)

因此,上面LTH-SOPR的突然峰值最有可能归因于这三个大型钱包,他们通过转移2013年底获得的资金实现了巨额利润。下图显示了其中两笔通过直接发送给Kraken 8.5万比特币实现了总计16348万美元利润的交易。

摘要和结论

本周比特币的交易量比2021年11月的ATH低72.5%,市场与2018-19年熊市的最新阶段有许多相似之处。最近的熊市反弹从2.45万美元跌至1.85万美元以下,使大量短期持有者供应陷入未实现亏损。

总而言之,影响当前市场结构的主要因素似乎是这些短期持有者,他们在争抢最好的进场价格,而可获取的利润却微乎其微。在动荡的宏观经济环境下,这些投资者的敏感性和信心是短期市场走向的关键因素。长期持有者已经经历了重大的洗盘,通常会在这些阶段将代币保持休眠状态。

最近的熊市反弹未能达到逃逸速度。事实证明,迄今流入的需求不足以消化这种卖方压力。这场战斗现在是为了捍卫2万美元区域,而且熊市历史往往需要几个月的时间才能最终确定熊市底部。