原文:《 A New Model for Assessing Crypto Asset Liquidity 》by Conor Ryder, CFA

作者:ChinaDeFi

市值是加密貨幣價值合法化最常用的指標之一。我們經常聽說一個代幣進入市值前10名,像BNB這樣的代幣在進入前5名後成為頭條新聞,鞏固了它在加密生態系統中的支柱地位。然而,只需要快速瀏覽前20或30個代幣,就會意識到並非所有的市值都是平等的。 FTT在崩潰前是排名前20的代幣,LUNA曾經排名前10。雖然市值是對代幣價值的粗略估計,但資產的價值取決於它的流動性。

當涉及到我們在當前熊市中經歷的流動性緊縮時,情況尤其如此。正如我將在本文中展示的那樣,當投資者將市值等同於代幣的流動性時,市值作為一種指標變得特別具有誤導性。

為什麼流動性排名系統是必要的?

缺乏風險管理,或者更具體地說,缺乏流動性管理,似乎是我們今年看到的多起危機中反復出現的主題。無論是Celsius持有過多的stETH無法贖回,還是FTX持有大約佔一半資產負債表的FTT,這是一種幾乎沒有流動性或用例的代幣。

需要一個更徹底的方法來評估代幣,流動性必須成為投資者未來適當評估其持有風險的一個指標。簡單地將流動性等同於市值是不夠的,因為存在一些較大的異常值。

我提出了一個流動性排名系統,來估算每個主要代幣固有的流動性風險。在較高的層次上,決定排名的三個標準是:交易量、市場深度和價差。結合這三個指標獲得平均排名,使我們能夠全面衡量每個代幣的流動性,我們可以檢查它與市值的比較,以發現差異。

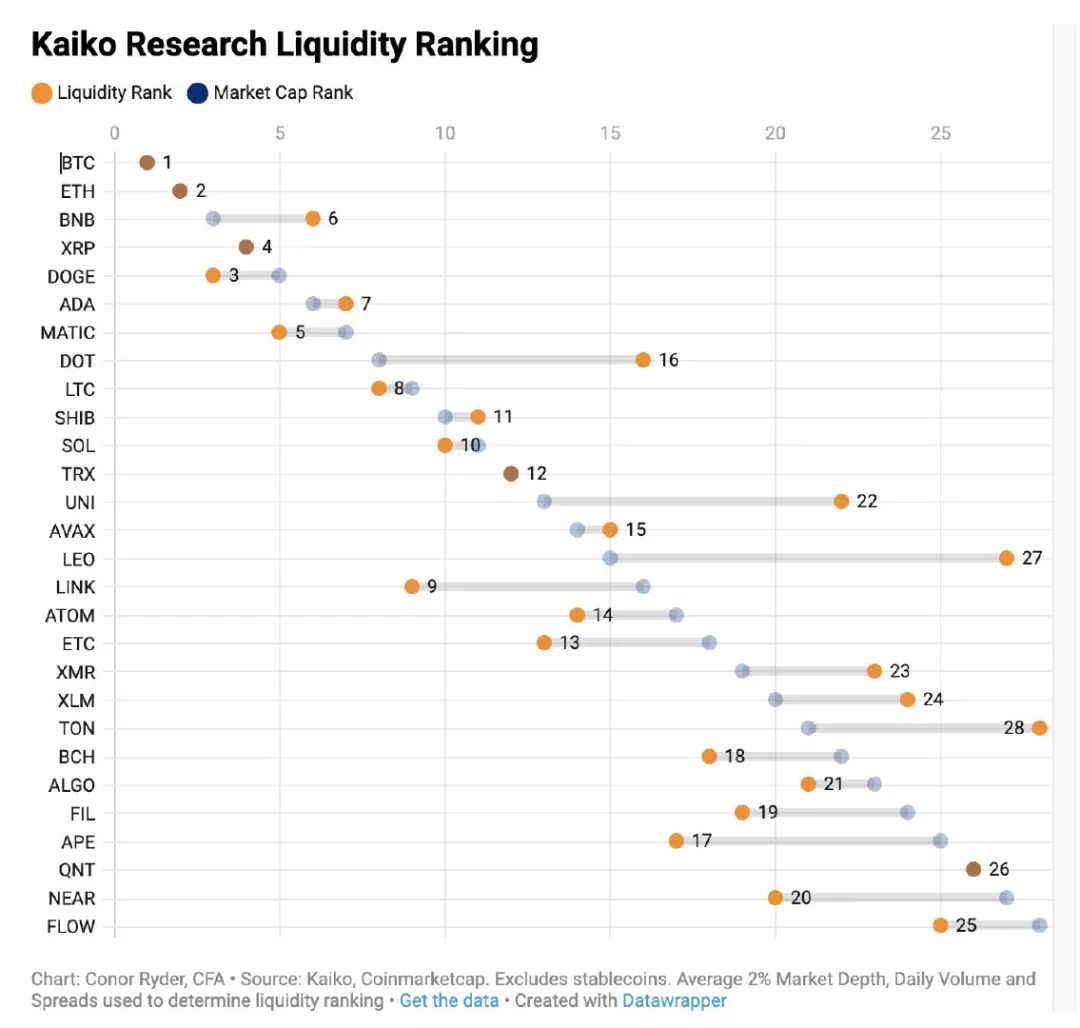

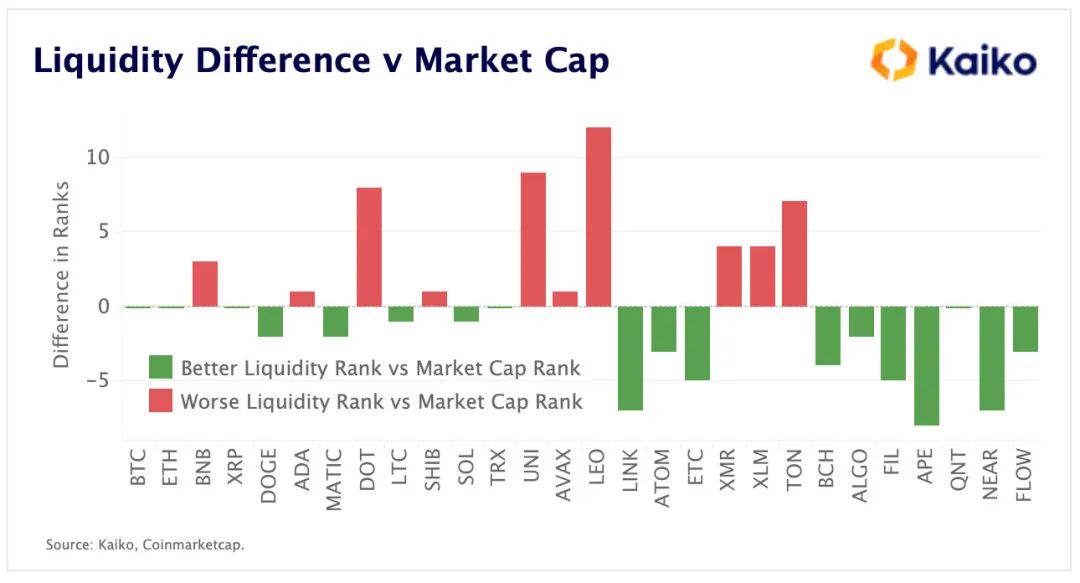

下圖是最終結果:

大家應該已經發現異常值了,我將在本文後面更詳細地討論它們。現在,是需要向大家展示是如何在粒度層面上達到流動性排名的,以介紹一種更穩健的流動性管理方法。

數據

28個代幣按市值排名,不包括穩定幣和打包代幣。對於交易量和市場深度,數據匯總了16個流動性最大的中心化交易所所有活躍的USD、BUSD、USDT 和USDC計價的幣對。這包括了大部分的市場活動。

對於價差,只使用了幣安的數據,幣安是市場上流動性最大的交易所。這樣做是因為在採用平均價差時異常值可能會導致問題。例如,僅僅一個非流動性市場就會導致平均價差飆升,這並不能反映代幣的真實流動性。

最後需要說明的是,這個流動性分析是第一次迭代。下面三個標準用於得出每個代幣的流動性排名:

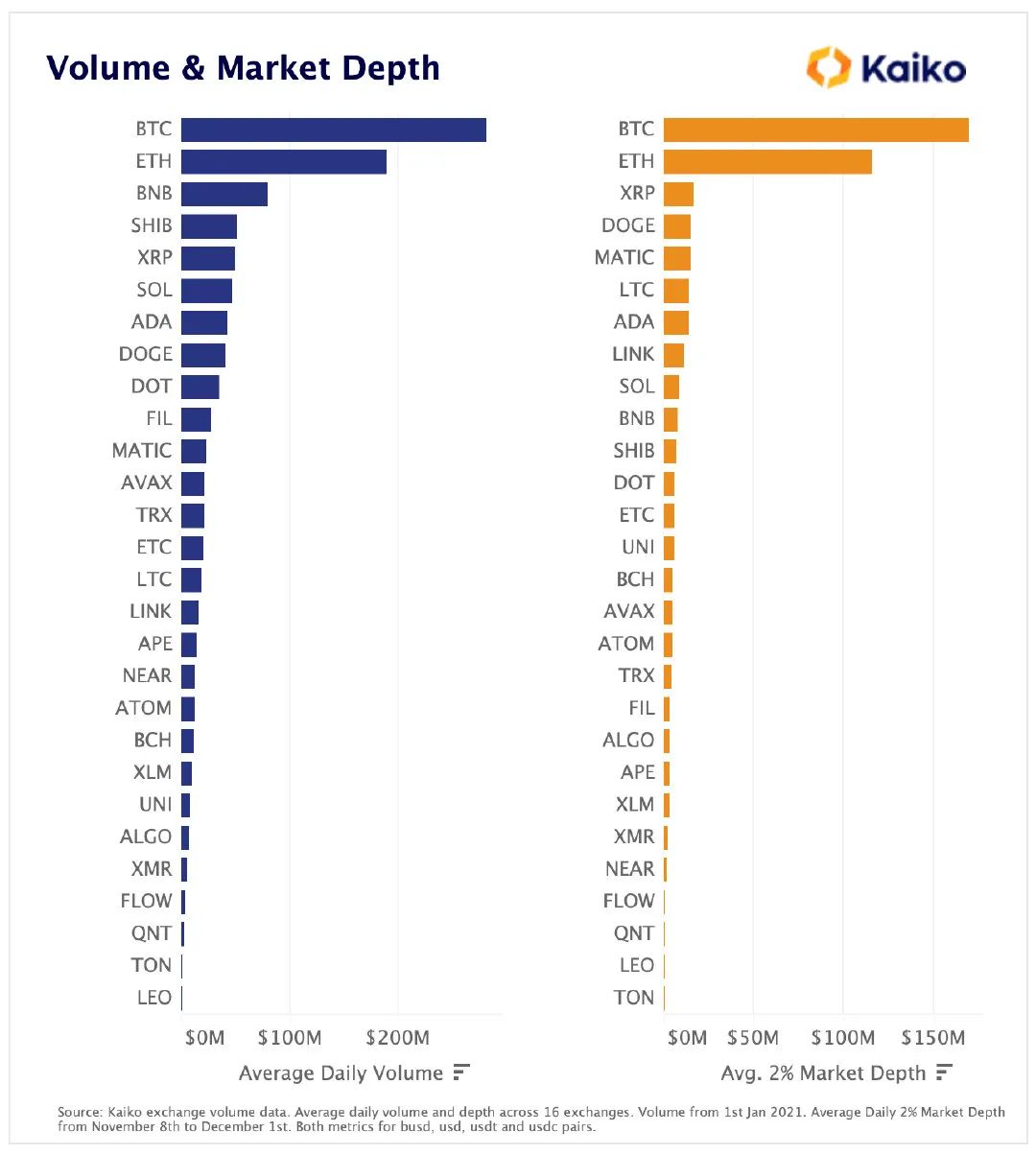

交易量

從歷史上看,用於衡量加密貨幣流動性的最常用指標是每日交易量,特別是在中心化交易所。成交量與市場深度和價差等訂單簿流動性指標密切相關。交易量較高的代幣通常有更深的訂單簿,這使交易者能夠在對價格影響有限的情況下交易資產。但是,在加密市場中,這種相關性可能存在差異。例如,虛假交易或其他類型的市場操縱可以使代幣在沒有深度訂單簿的情況下顯得非常具有流動性,這意味著僅憑交易量是不足以充分評估流動性的。

市值和交易量往往有很強的相關性,但也有明顯的差異,這表明代幣的流動性並不像它看起來的那麼高。

比較突出的代幣有:

- SHIB:以狗為主題的代幣表現強勁,SHIB的日交易量排名第4,擊敗了其他幾個市值更高的代幣,包括DOGE。

- LEO:Bitfinex的代幣在交易量方面排在最後,儘管其市值處於中等水平。

- FIL:Filecoin在中心化交易所中算是交易量非常大的,日均交易量達到2900萬美元,在交易量中排名第10。

下面,我們繪製了所分析的每個代幣的交易量和市場深度的排名。

市場深度

市場深度即使不是市場流動性的最佳指標,但也是其中之一,因為它為我們提供了價格的一定百分比範圍內可用流動性的確切美元數字。市場深度考慮了未平倉訂單的整體水平和廣度,而且它是根據中間價兩側各價格水平的買賣訂單數量計算得出。在本分析中,選取2%的市場深度。

如果給定代幣的市場深度“深”,這意味著在買入價或賣出價兩側都有足夠的未平倉訂單量,這最終使以反映其內在價值的價格來交換資產會更容易。市場深度越不深,較大的市場訂單就越容易影響價格。

一些突出代幣有:

- LINK:儘管市值僅排名第16位(不包括穩定幣),但Chainlink的代幣深度令人印象深刻,總體排名第8位。

- BNB:可以說是最令人驚訝的,因為它是流動性最大的交易所的原生代幣,BNB在市場深度方面總體排名第10,而市值排名第3。

- LTC:萊特幣在所有代幣深度中排名第6。

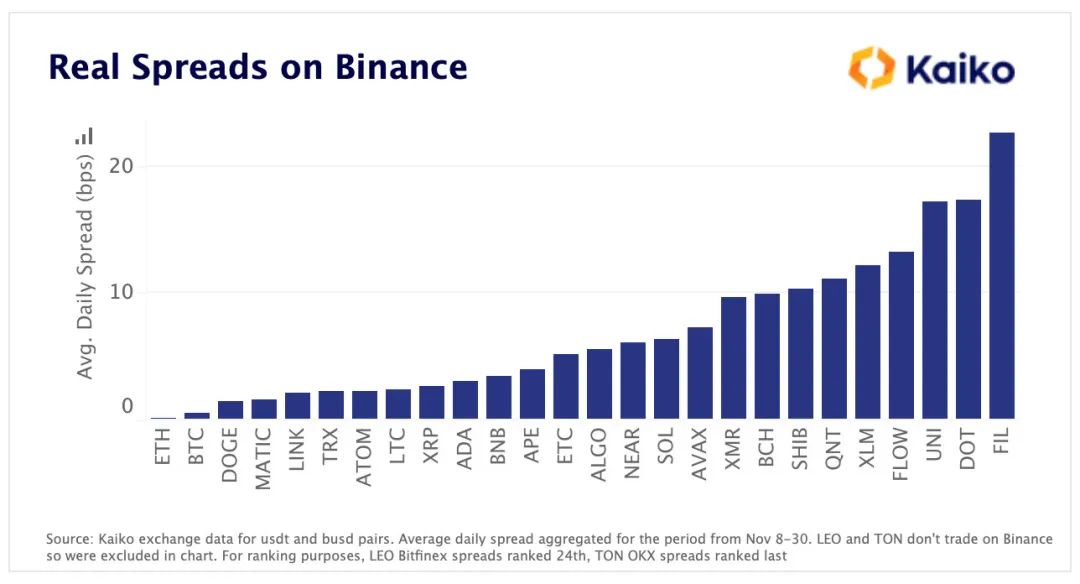

價差

在傳統金融中,買賣價差是評估市場流動性時最常用的指標。價差的計算方法是取某一時刻資產訂單簿上的最佳出價和最佳要價之間的差值。

通常情況下,價差越小,市場的流動性就越強。較大的價差表明資產的流動性較弱,以穩定的價格交換資產將更加困難,因此從投資角度評估資產的整體流動性時,它是一個重要的指標。幣安11月份的平均價差如下圖所示,按價差從小到大排序。

有趣的是,ETH在幣安上的價差比BTC更小,但這可以用取消大多數幣對的BTC 交易費用來解釋,而ETH在交易所上的費用取消只是在夏天臨時的。這導致做市商擴大了對BTC的價差,以補償0費用。

突出的代幣有:

- DOT:Polkadot 的代幣市值排名第8,在幣安的代幣中價差是第2大的。

- DOGE:狗狗幣擊敗了BNB、ADA和XRP等,在幣安上的價差排名第3。

- ATOM:儘管市值僅排在第17位,但價差卻令人印象深刻地排在第7位。

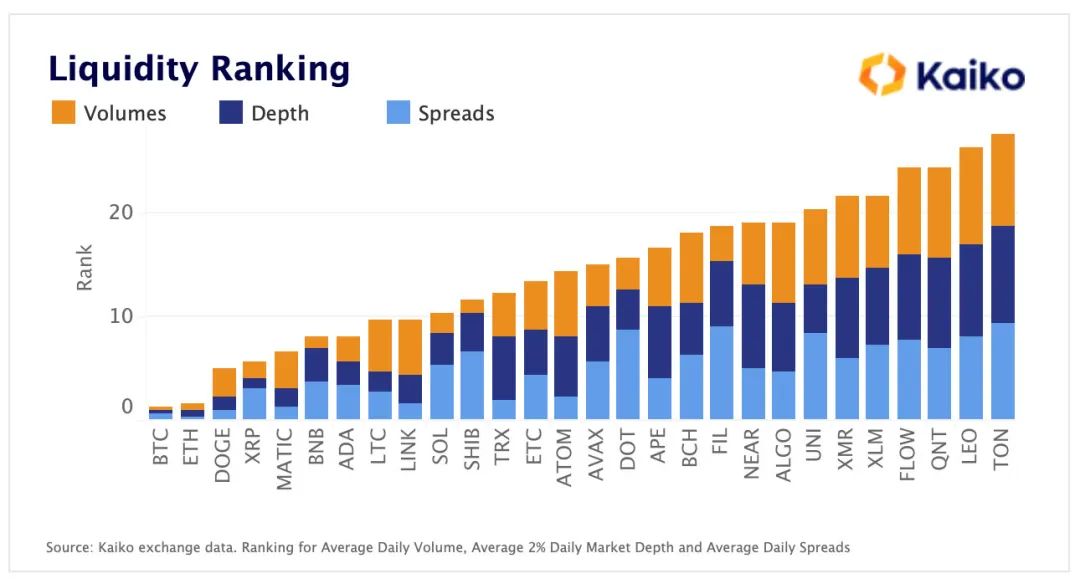

總流動性排名

將三個指標放在一起並得到平均值,可以讓我們得出每個代幣的整體流動性排名。在下面的圖表中,我們可以看到每個指標對代幣總體排名的貢獻。

對於交易量和深度,排名最高的代幣將具有每個度量的最高數量。對於價差,排名最高的代幣將具有最低的度量。

例如,儘管BNB 在所有代幣中排名第3,但由於其在深度和價差方面的排名不佳,總排名第6。 LINK在價差和深度指標上表現良好,但因其在中心化交易所的交易量較低而有所下降,相對於其市值而言,流動性排名第9。

贏家和輸家

這讓我們了解了得出流動性排名的標準和指標。現在,我們可以回顧第一張圖表,在比較流動性和市值時,仔細觀察代幣的排名高低。下圖說明了每個代幣的兩種排名之間的差異。

贏家:

- DOGE在所選代幣的市值中排名第5,但在流動性排名中排第3。對於Meme幣來說,這一令人印象深刻的成就可以歸功於其第3低的價差和第4好的市場深度。

- LINK由於其在價差和深度方面的出色得分,排名第9位。 Chainlink的代幣市值僅排名第16位,因此比其市值所暗示的更具流動性。

- ETC和BCH的流動性相對於他們的市值來說是令人印象深刻的,這應該讓硬分叉的投資者放心。

- 市值較低的代幣ALGO、FIL、APE、NEAR和FLOW都比它們的排名所顯示的更具流動性。 APE是流動性比其市值更強的代幣中最大的異常值,在流動性最高的代幣中排名第17位,在市值最大的代幣中排名第25位。

輸家:

- BNB的流動性不如我預期的那麼好。作為流動性最高的交易所,BNB在深度和價差指標上表現不佳。 BNB排名第6,比其市值低3位。

- 從流動性的角度來看,DOT表現不佳,儘管是市值第8大的代幣,但僅排名第16位。正如我們之前看到的,DOT在價差排名中排名第2。

- UNI和LEO是兩個市值下跌幅度最大的代幣。 UNI辯護稱,它的主要用途不是用於中心化交易所,它的功能是DeFi原生代幣。因此,看到它在中心化流動性指標上表現不佳並不令人意外。另一方面,LEO與BNB和FTT屬於同一類別。它的主要用例是非常小眾的,它就是為該交易所的用戶提供一些好處而已。 LEO的流動性對代幣持有者來說是一個相當大的問題,因為儘管它是市值第14大的代幣,但它在我們的流動性排名中排名倒數第2。

- 從流動性的角度來看,市值前15位的代幣似乎最具誤導性。作為最大的代幣,投資者更有可能認為所有代幣的流動性都很好,流動性風險很低。可以從我們的流動性排名中看到,這是不成立的,前15個代幣中有7個的流動性低於它們在市值排名中的地位。這些代幣最有可能誤導投資者,因此必須適當考慮其流動性風險。

結論

需要一種更徹底的估值方法,將流動性風險作為投資過程的一部分。這種流動性風險需要考慮交易量、市場深度和價差等因素,才能更全面地了解流動性。雖然不是完全萬無一失,但本文提出的流動性排名系統通過考慮流動性的各個方面,提供了一種更全面的方法來評估持有特定代幣的風險。 DOT、BNB和LEO等異常值突出表明,投資者需要仔細考慮其持有代幣的流動性,這是投資過程和頭寸持續風險管理的一部分。