来源:ARK Invest官网

编译:王尔玉

11月4日,木头姐Cathie Wood的ARK方舟投资发布了10月份的比特币月报。比特币近期维持在较小范围内波动,在这里徘徊越久,向上或向下突破的能量越大。以下是PANews对该月报的翻译。

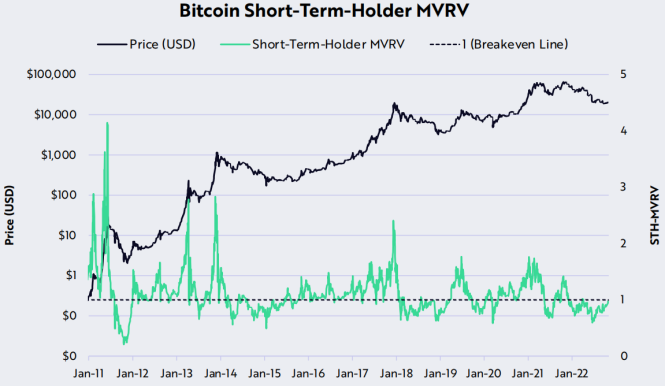

ARK报告要点

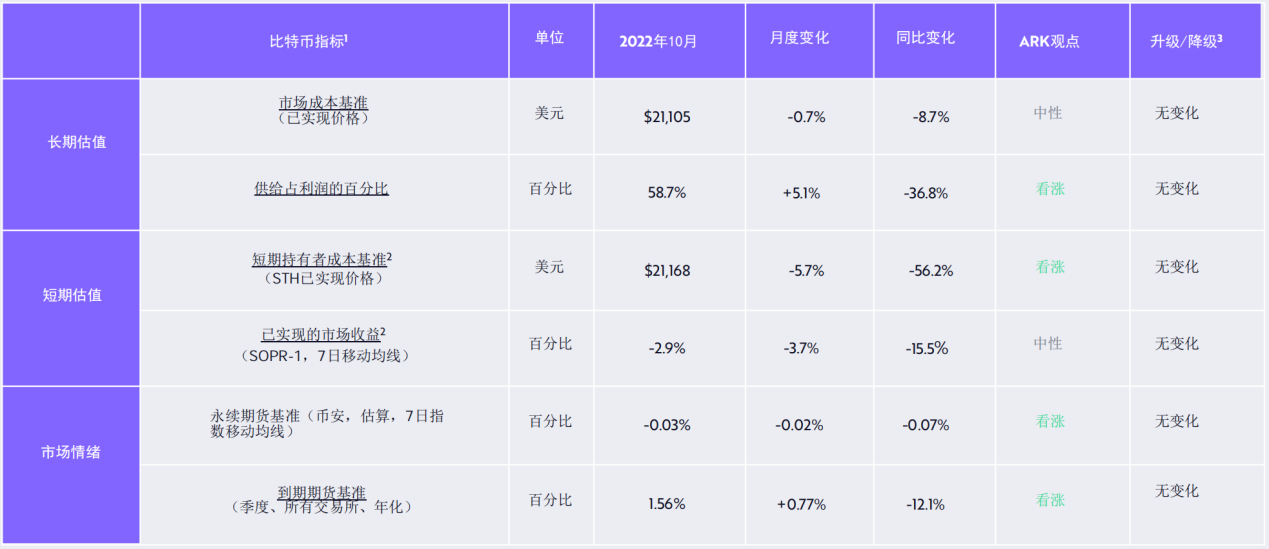

- 比特币价格连续三个月在投资者成本基准形成的支撑位18,814美元和200周移动平均线23,460美元形成的阻力位之间波动。

- 比特币创纪录的低波动性表明,波动性有可能在短期内加大,价格可能上涨,也可能下跌。

- 在当前避险情绪下,比特币的表现似乎好于一些大盘股。

- 在不利的宏观环境下,比特币似乎比欧元和英镑等主要外币更稳定。

一、市场概括

比特币价格在窄幅区间波动

链上活跃度

长期持有者的交易亏损与前几次市场周期成正比,表明最铁杆的玩家终于开始亏损。

短期持有者自3月以来首次实现盈亏平衡。从历史上看,短期持有者的盈亏平衡会构成熊市反弹的“阻力位”。

相比总市值,矿工资产负债表对比特币的敞口偏低,表明他们的抛售压力正(以及可能)被买家消化。

宏观

由于利率居高不下且持续攀升,抵押贷款支持的证券似乎面临与2008年金融危机时一样大的定价压力。

个人储蓄率低迷且持续走低,表明消费者支出更多依靠债务。

网络活动展现更多转好迹象

比特币的成本基准和盈利能力保持稳定

二、网络的链上状态

比特币继续在投资者成本基准和200周移动均线的区间内交易

比特币200周移动均线与投资者成本基准

ARK观点:看涨

比特币连续第三个月在投资者成本基准的支撑位(18,814美元)和200周移动均线的阻力位(23,460美元)的区间内交易。

前者是通过从市场的一般成本基准中剔除矿工成本基准计算而来,面对链上超卖情况和混乱的宏观环境的拉锯战,比特币仍得到了强劲支撑。

鉴于比特币在上季度的交易区间很窄,其波动性有可能在未来几周至几月内上升。

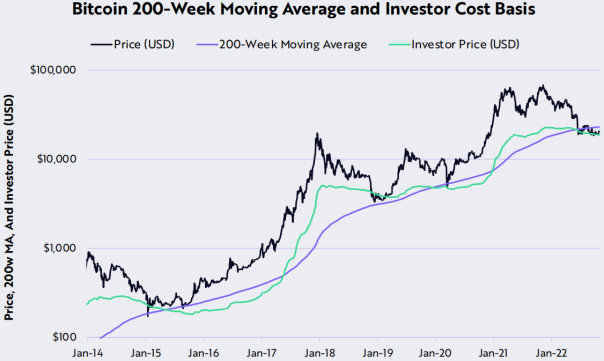

长期持币者的交易亏损与前几次市场周期底部的亏损比例相当

长期持币者支出产出利润率(LTH-SOPR)

ARK观点:看涨

长期持币者(LTH)的交易亏损似乎与2015-2016年和2018-2019年熊市期间的亏损比例相当,表明存在投降式抛售。

LTH-SOPR是长期市场参与者所持币的售出总价与买入总价之比,目前的数值为0.5。这表示平均而言,长期持币者蒙受了近50%的损失,这显然表明,即使最有耐心的参与者也遭遇了亏损。

该指标重回或高于1将表明长期持有者开始获利,这标志着新一轮看涨趋势的开始。

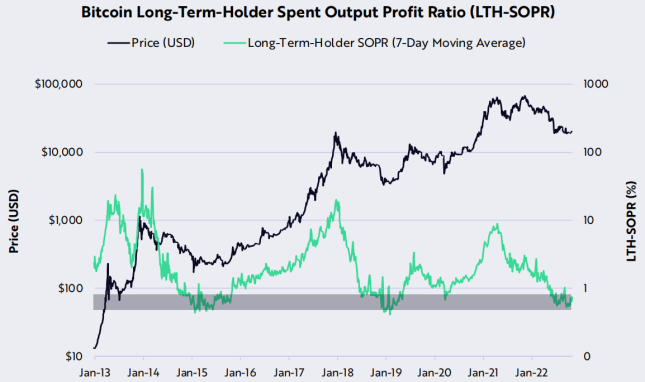

短期持币者盈亏平衡,迎来阻力位

短期持币者MVRV

ARK观点:看跌

短期持币者(STH)群体是在过去155天内开展了交易的持币者,目前他们的交易价格处在盈亏平衡线上,可能迎来阻力位。

供参考:STH-MVRV上次接近1是在今年3月30日,当时现货市场价格达到47,450美元。目前该指标处在接近1的水平,这是自2022年初以来首次触及多头压制空头的关键点位。

矿工虽面临压力,但持有比特币余额有所增加

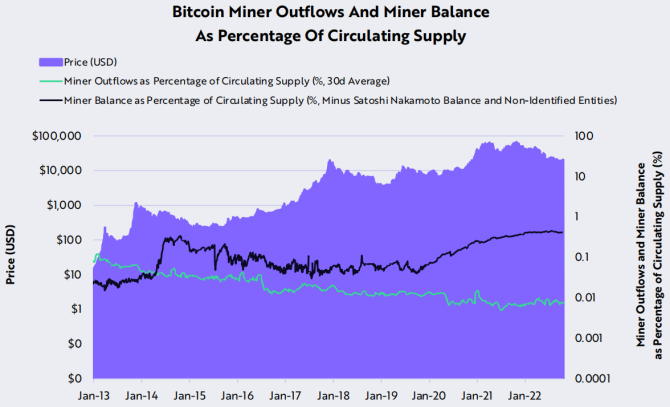

比特币矿工流出和矿工余额占流通供应量的百分比

ARK观点:看涨

尽管矿工面临算力上升和价格下跌的压力,但从资产负债表和流出数据来看,它们的卖压似乎仍较小。

整体来看,矿工30日平均流出量不及每日流通供应量的0.01%。虽然调整后的矿工余额在2022年第三季度创下新高,但仍低于流通供应量的0.41%。

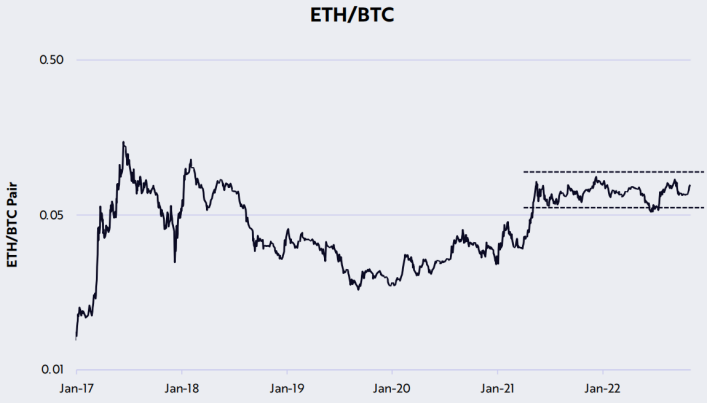

10月ETH的表现优于BTC,显示加密市场整体情绪有所改善

ARK观点:看涨

ETH/BTC币对的交易价格保持在近两年形成的交易区间内。

ETH本月跑赢比特币12.28%,接近该交易区间的顶部。

ETH的相对强势表现显示加密市场的风险偏好上升。

三、比特币VS股票

股票波动率加剧,比特币波动率减弱

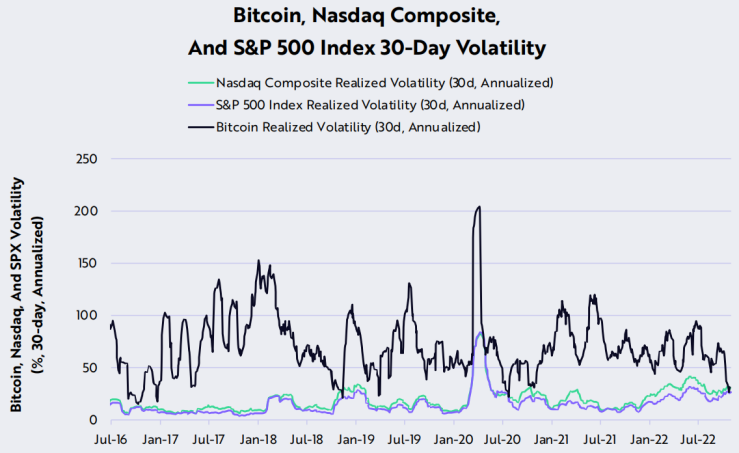

比特币、纳斯达克综合指数、标普500指数的30天波动率

ARK观点:中性

比特币30日波动率自2020年以来首次与纳斯达克和标准普尔500指数不相上下。

上次出现因比特币波动率下降、股票波动率上升而导致两者持平还是在2018年末和2019年初,随后,比特币价格迎来了涨势。

FAANG中的几家公司从顶部到底部的表现逊于比特币

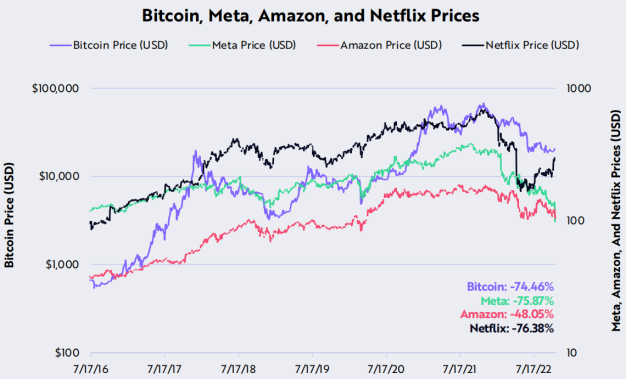

比特币、Meta、亚马逊和Netflix的价格

ARK观点:中性

Meta(-75.87%)和Netflix(-76.38%)的股价跌幅超过了比特币(-74.46%)。亚马逊也在较小幅度上展现了与比特币“常见”的波动率成比例的回调(-48.05%)。

尽管加密市场仍有进一步收缩的可能,但比特币相对于传统科技巨头篮子中主要成分股的相对强势表现反映了宏观经济环境的严峻程度,以及比特币的韧性。

四、宏观压力

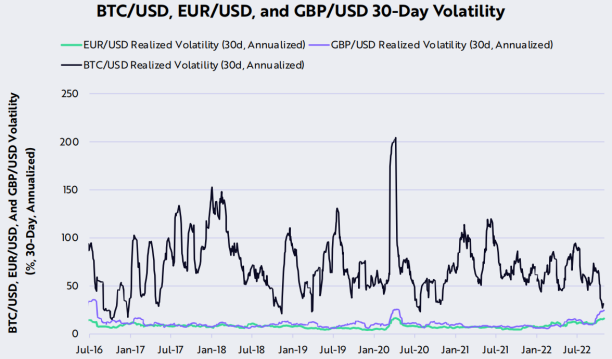

今天的比特币/美元比疫情期间的欧元/美元和英镑/美元更稳定

比特币/美元、欧元/美元和英镑/美元30日波动率

ARK观点:中性

除股票外,比特币的波动率相对于主要货币对也有所下降。

随着宏观不确定性的增多和美元持续走强,外汇交易对受到负面影响,而比特币相对稳定。比特币的30日实际波动率自2016年10月以来首次接近英镑和欧元。

尽管美联储的鹰派立场有望维持其波动性,但比特币相对于外币的强势表现是一个令人鼓舞的迹象。

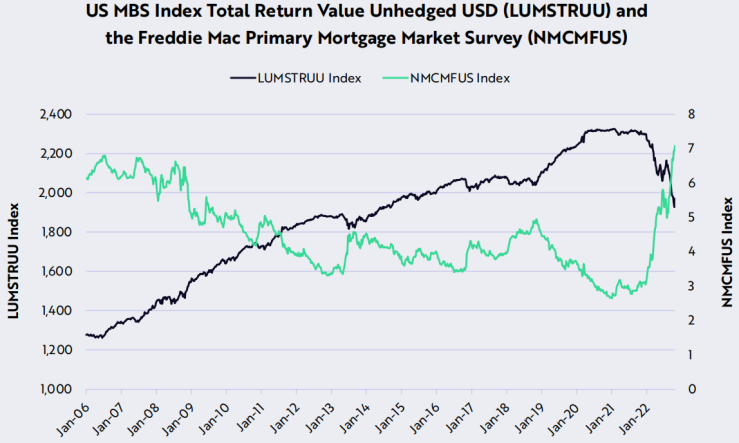

目前房贷支持的证券面临的压力比2008年房贷危机时更大

美国MBS总回报指数(LUMSTRUU)和房地美主要抵押贷款市场调查(NMCMFUS)

ARK观点:看跌

房贷支持的证券的定价似乎反映了美国房地产市场的困境。

房地美主要抵押贷款市场调查(PMMS)显示,抵押贷款利率已增至高于2008年金融危机期间的水平。

此外,美国MBS总回报指数同比下滑16.7%,表明过去一年房地产市场估值受到重创。

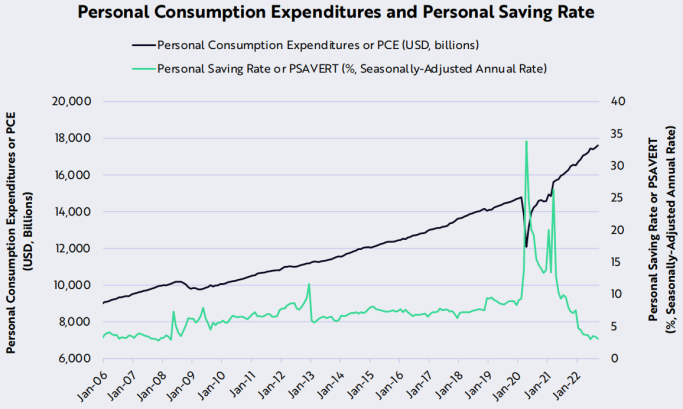

个人储蓄率暴跌表明消费者支出依赖于债务

个人消费支出与个人储蓄率

ARK观点:中性

随着消费者支出持续增长,个人储蓄率降至3.1%,表明消费者的资金更多依赖于债务而非收入。

不断上升的个人债务和低迷的储蓄可能会给美联储带来压力,迫使其改变鹰派立场。

五、附录:术语表

活跃所有者:管理收发资金的同一组地址的个人或组织。也称活跃实体。

现货溢价:指期货交易价格低于现货,表示市场情绪看涨。

期货溢价:指即将到期的期货合约的交易价格高于现货,表示市场情绪看跌。

成本基准:市场成本基准的调整版本。计算方法是用比特币的实际价格减去比特币价格的最新移动平均值。该指标用于衡量熊市下行风险。也称Delta价格或Delta价值。

难度:验证网络中的交易所需的算力。“exa-hash/s”和“tera-hash/s”分别表示1018哈希/秒和1012哈希/秒。难度越高,网络安全性越高。

交易所供应量:交易所控制的地址中的比特币数量。

到期期货基差:现货价格与到期期货合约价格的差价。

期货基差:现货价格与永续或到期合约价格的差价。

投资者成本基准:市场成本基准的调整版本。计算方式是用已实现价格扣除迄今为止的累计矿工收入(以美元计)。也称投资者价格或投资者价值。

锁仓供应量:由支出概率小于25%(基于历史行为)的实体持有的供应量。也称非流动性供应量。

长期持有和持有者(LTH):与在155天或更早前发生了上次转移的比特币的供应相关,迈 过此门槛后,此类比特币保持原封不动的可能性大幅增加。

市场成本基准:链上市场的成交量加权平均价格,计算方法是整合所有流通的比特币上一次转移时的价值。也称已实现价格或已实现价值。

矿工收入:出块矿工为保障网络安全而获得的比特币数量(美元价值)。

MVRV比率:市值除以不同的市场链上成本基准,如已实现价值或短期持有者已实现价值。

净已实现损益(NRPL):已实现利润和已实现亏损的差额,基于市值进行标准化调整。

净未实现损益(NUPL):未实现利润和未实现亏损的差额,基于市值进行标准化调整。该指标衡量相对于市场总成本基准(已实现价值)的当前价值,以确定网络的盈利或亏损程度。

Patoshi:据估计是比特币创始人和首位矿工中本聪的实体。

永续期货基差:现货价格与非到期期货合约价格之差。

普埃尔系数:矿工收入(美元)除以矿工收入(美元)的365日移动平均值。该指标衡量矿工相对于其年度平均收入的收入水平。

已实现回报:将当天比特币交易的平均价格除以上次交易时的平均价格。基本表示当日转移的比特币的卖出价与买入价之比。也称支出产出比/SOPR。

地区累计价格变动:指全球主要金融中心(美国为纽约,欧洲为伦敦,亚洲为香港)营业时间内的月度(30日)价格变动总和。

短期持有和持有者(STH):与过去155天内转移的比特币的供应相关,在此门槛内,比特币发生再次转移的可能性大幅增加。

获利供应量:当前价格高于上次转移时价格的比特币百分比。

时间加权成交量:当天交易的比特币数量乘以每枚比特币的休眠时间。也称币日销毁。

交易量:指定日期易手的比特币数量。