現在的幣圈快演變成DeFi圈了,可以說這段時間跟DeFi相關的都在爆火。而 Uniswap和SushiSwap這兩個項目也是頻頻出現在大家眼前。

Uniswap在24小時內超過4 億美金的交易量,超過了美國最大的中心化交易平台之一Coinbase Pro。被視為中心化交易平台的最大對手 。可以說 DEX (去中心化交易所) 現在已經是完完全全走入了人們的視野之中了, 原本知識中心化交易平台獨大的局面, 現在多了 Uniswap而改變 , 原本高高興興, 馬上要成為人生贏家, 結果半路SushiSwap殺出來,先是把Uniswap的流動池鎖倉量提高了 5倍 ,然後又帶走了 80%的流動性,讓 Uniswap流動池鎖倉量直接達到了歷史新高。

SushiSwap也是在這一周造就了 DeFi裡一場極大的狂歡,在一天之間上線了OKEx、火幣、幣安三大交易所,億萬美金湧入流動性挖礦,各種項目也是紛紛冒出來,(例如泡菜、珍珠、茄子等等)號稱能夠實現財務自由的項目層出不窮。

SushiSwap:從模仿到吸血

SushiSwap是一個Uniswap的分叉,於8月27日上線。它採用了UniSwap的核心流動池設計,依然是流動性挖礦和自動做市商(AMM)。在協議和智能合約層面,與Uniswap共享相同的接口,前端界面基本相同。但它本質上又改變了原有的協議,SushiSwap將Uniswap的理論又向前推進一步。

SushiSwap最吸引投資者的一方面就在於其代幣經濟激勵,為Sushiswap提供流動性的用戶可以獲得SUSHI代幣的激勵。但與Uniswap不同,即使你決定不再提供流動性,那些SUSHI代幣也將使你有權繼續賺取一部分SUSHI協議的交易費用。作為幫助提高流動性的早期流動性提供者,你會成為該協議的重要利益相關者。

簡單來說,SushiSwap就是Uniswap複製的基礎上微創的新產品

自動化做市商「壽司」Sushiswap鎖倉總價值在短短70個小時就超過7.5億美元,甚至有超越Uniswap之勢。雖然很多人都知道Sushiswap是「複製版的Uniswap」,但兩者之間有一個比較大的差別:在Sushiswap上,交易費是在流動性提供者和SUSHI代幣持有人之間分配,而在Uniswap上,交易費則是在流動性提供者和股權持有人之間分配。

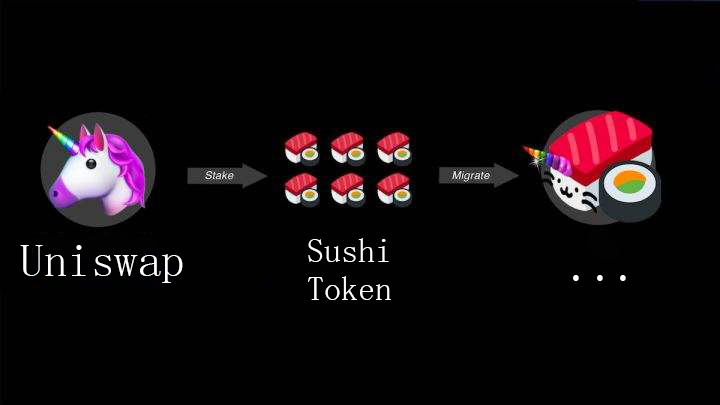

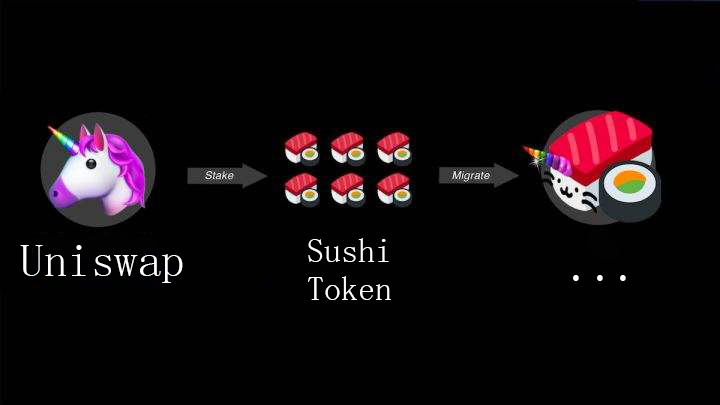

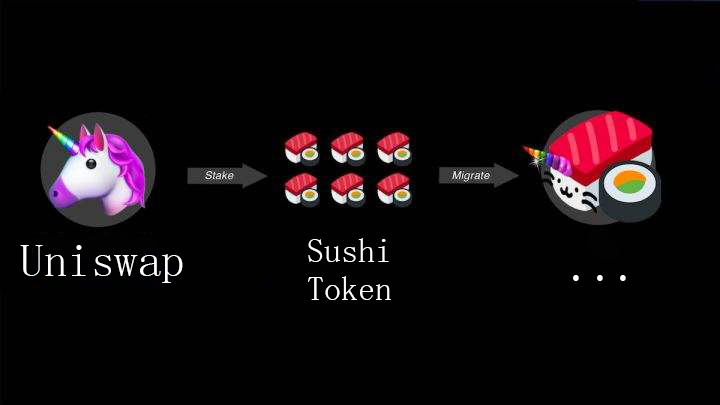

想賺取SUSHI代幣,需要先選定一個加密資產,然後在Uniswap上提供流動性,然後持有的這個流動性代幣會從Uniswap上抵押兌換成SUSHI代幣。倘若一切順利,兩週之後Sushiswap會把抵押在Uniswap中的流動性轉移到他們自己的去中心化交易所(DEX)中,這個操作其實就是分叉Uniswap。與此同時,抵押人可以賺取SUSHI代幣,也意味著他們有權獲得Sushiswap上每筆交易的0.05%交易費,剩下的0.25%交易費收入將會提供給流動性提供者。

從旁觀者角度來看,你會發現Sushiswap似乎只成功分叉了一部分Uniswap。在Sushiswap上交易SUSHI代幣也需要支付0.3%的交易費和Uniswap上的交易沒有太多不同。

“壽司”也許只是開了一個頭,此後將會有越來越多的類似仿盤出現,而Sushiswap應該不會沉寂下去,但對於挖礦的“農民”來說,Uniswap與Sushiswap的競爭誰贏誰輸並不在意,高收益才是大家所追求的,畢竟越來越多人看到Uniswap產生的交易費用而感到不滿。對於有明顯功能區別的自動化做市商來說,的確可以不通過激勵措施就能獲得或保留住用戶,但是流動性提供者在Uniswap上是有利可圖的,他們會輕易放棄豐厚的費用收入轉移到一個新的自動化做市商上嗎?

當然,Uniswap現在最應該擔心的事情並不是Sushiswap轉移DeFi代幣,而是擔心他們為用戶提供更高質量的差異化功能,因為這會非常吸引用戶,也將刺激Sushiswap後續出現大幅增長(Balancer似乎就是一個好例子)。

Sushiswap這次基於代幣激勵的創新的確具有一定顛覆性,兩週之後SUSHI代幣激勵是否會有一定程度的下降也是值得關注。除非Sushiswap真的能有一些與其他平台非常不同的亮點,否則大量資金將會流出並尋找收益率更高的DeFi項目進行收益耕作。

鏈趣有話說: 幣圈一個項目能不能做大,決定性的因素在於項目本身的機制設計。我們投資者應該關心的是在激勵機制、用戶體驗和收益方面,能否得到比別處更佳的體驗。區塊鏈行業會不斷更新充滿想像的產品模式,而我們也需要重新認識一下數字資產市場,打破固定思維限制,市場開始變得有些瘋狂,這場盛宴是不是鴻門宴,只有時間來解答。