6 月初寫過一篇穩定幣的文章,對Maker、Kava 和Acala 三個項目的穩定幣模式進行了對比。詳情點擊《以太坊、波卡、Cosmos三大生態穩定幣大起底! 》。

到現在Maker 的DAI 依然是去中心化穩定幣的老大,Kava 的USDX 還沒有上線交易所,Acala 的aUSD 還在等待波卡主網。

但市場上也出現了一些新型的穩定幣模式,今天對這幾種穩定幣模式進行下對比。

一、DAI 類型穩定幣

Maker 系統內的DAI,是目前體量最大的去中心化穩定幣,應用場景廣泛,具有廣泛的共識。

DAI 的規模在近期取得了快速增長,但受制於其超額抵押模式,以及基於風控對可存儲代幣上限做出的控制,其整體規模相比中心化穩定幣,依然不是很大。目前DAI 的發行量在4.5 億枚左右。

來源:DeBank.com

DAI 類型的穩定幣,使用超額抵押模式,不同資產具有不同的抵押比率。當抵押資產價格下跌時,用戶需要補充抵押物或償還借出的DAI。如果沒有及時補充抵押物或償還債務,則抵押物將會被清算,清算罰金一般在百分之幾到百分之十幾之間,不同的平台設定有所不同。

Maker 運行在以太坊上,只支持以太坊上的資產質押,但由於比特幣錨定幣的盛行,Maker 也支持了使用比特幣錨定幣進行質押,相當於實現了跨鏈。

而和Maker 類似的Kava,基於Cosmos 搭建,主打跨鏈,目前抵押資產只支持BNB,其後新版主網將支持比特幣等更多資產的跨鏈抵押。

對於穩定幣來說,保持價格穩定是應該做到的。而想要保持價格穩定,順暢、低摩擦的發行、回收機制是非常重要的,這是保持貨幣價格穩定的重要因素。今天三類穩定幣的對比,將會著重從這個方面來進行。

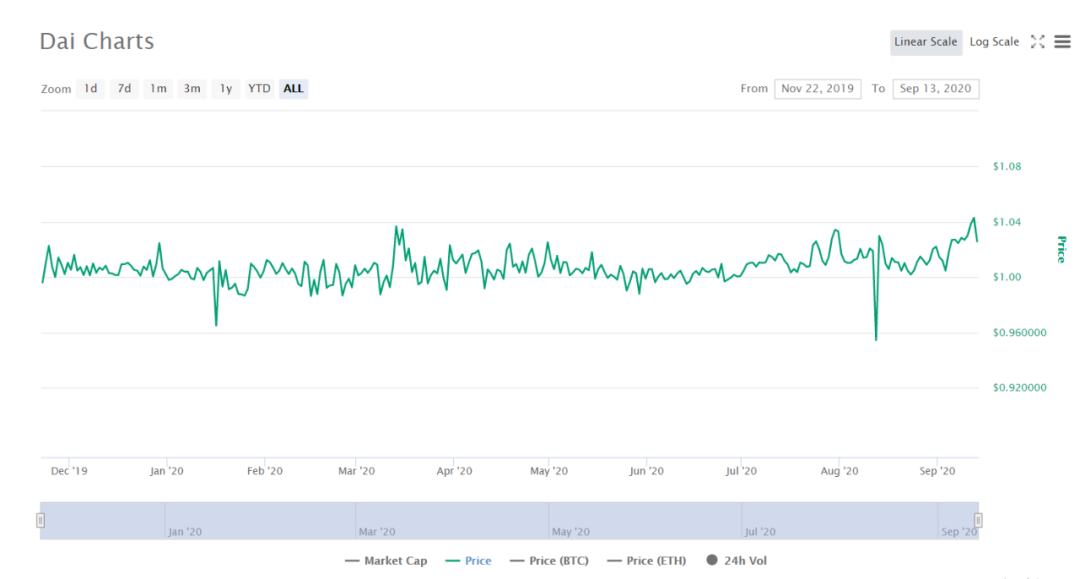

從歷史走勢看DAI 的價格並不算穩定,從價格穩定性上看,我們很難說DAI 做的很好。

來源:coinmarketcap.com

中心化穩定幣的發行、回收都可以做到順暢且低摩擦,所以從歷史走勢看USDT 和USDC 的波動都是比較小的。

來源:coinmarketcap.com

來源:coinmarketcap.com

相比之下DAI 的發行摩擦是比較大的,不說基於以太坊都會存在的gas 成本,鑄造DAI 還要付出穩定費,這無疑也加大了摩擦。 (穩定費可以通過投票取消,但從投票到取消需要時間,這期間的時間也是摩擦的一種)。

下面舉例說明一下DAI 發行的摩擦成本。

假使現在DAI 溢價10%,用戶看到機會想要去進行套利,從而平復溢價。假設拿出 10000 美金,以200% 的抵押率鑄造DAI,鑄造出5000 美金的DAI 。 ( DAI 要求超額抵押,最低抵押率為150%,低於150% 就可能會被清算,清算要繳納 13% 的清算罰金。所以能夠用200% 的抵押率去鑄造 DAI 就很不錯了)。

然後用DAI 去市場上換回5500 美金的USDT,然後用5500 美金鑄造出2750 美金的DAI,去市場上換回更多的USDT,然後進行循環套利。

很明顯你會發現能夠參與到套利的資金越來越少,同時如果如果溢價長時間沒有平復,鑄造出的DAI 會持續產生穩定費。如果DAI 長時間保持溢價,無法低價買回DAI 償還債務,資金就無法退出,資金佔用所產生的機會成本同樣不容忽視。

所以我們可以看到DAI 無法實現順暢、低摩擦的發行,當市場急需流動性時,無法快速擴大供給平復市場溢價。

二、DAI的改進版QIAN

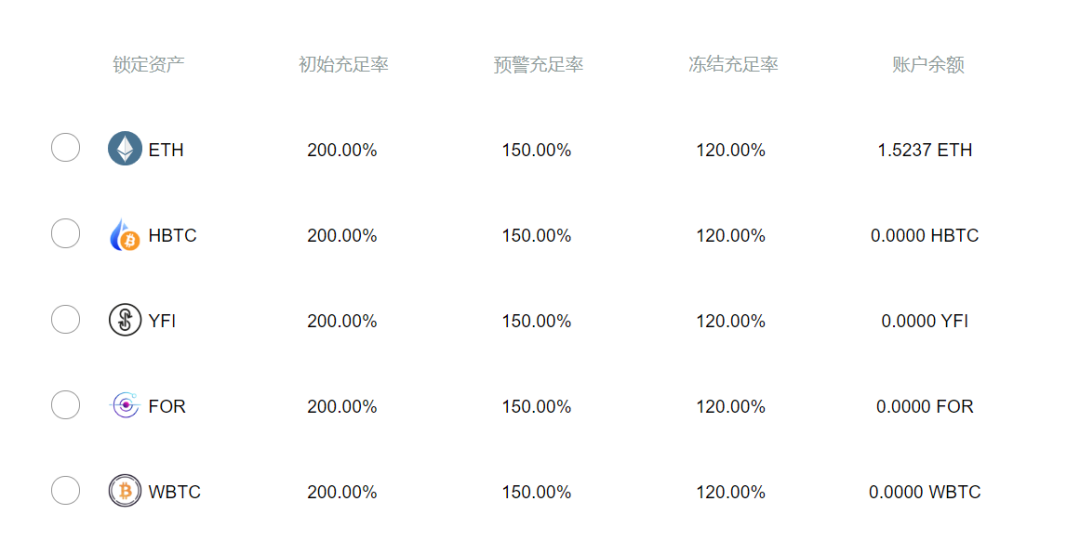

QIAN 是ForTube 發行的穩定幣,價格錨定人民幣,同樣使用超額抵押模式,目前支持ETH、HBTC、YFI、WBTC、BUSD、YFI 等十餘種資產抵押生成QIAN。

來源:for.tube

從區塊鏈瀏覽器可以看到QIAN 持幣地址數很少,同時也沒看到有什麼使用場景。但據了解,Fortube 將會通過在Curve 進行流動性挖礦來分發其治理代幣,而挖礦必須使用QIAN,Fortube 想要通過流動性挖礦提升 QIAN 的持幣地址數。

QIAN 同樣基於超額抵押模式,但不同的點在於鑄造QIAN 沒有穩定費,甚至當QIAN 需求旺盛時,還會對鑄幣人進行激勵,以提升其供給量。

QIAN 的激勵來源之一是利用沉澱資產提供閃電貸服務所創造的收入,如果激勵不足,還會注入對外開發支持的服務費,生態項目股權等的收入來提供激勵。

這裡有一個核心是,其不依靠QIAN 來賺錢—所以在QIAN 體系裡沒有穩定費,而是把重心放在瞭如何擴大QIAN 的使用場景上,想要把QIAN 打造為公眾基礎設施。

當對QIAN 的需求攀升產生溢價時,將會通過激勵刺激更多資金進入,增加供給,加之沒有穩定費,這無疑減小了供應端的摩擦成本。

但和DAI 一樣的問題是,套利資金同樣要面臨資金利用率低,溢價長期維持時資金的機會成本等問題,同樣無法形成良性的循環套利。

還有就是QIAN 發行了治理代幣,但因為QIAN 體系沒有穩定費,所以目前治理代幣只有治理價值,無法捕獲到現金流。但治理代幣卻同樣要承擔MKR 類似的兜底角色,這可能會影響到用戶的持幣意願。

三、新型穩定幣發行模式Lien

Lien 是一種全新的穩定幣發行模式。

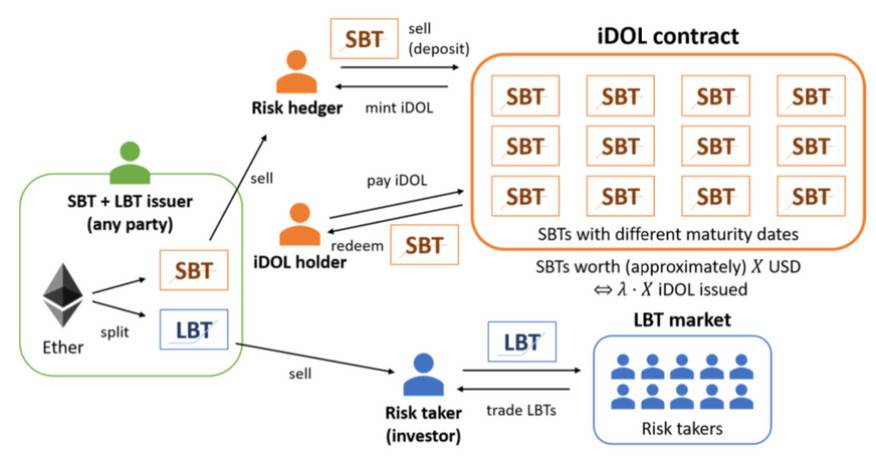

在Lien 體系內可以使用ETH 鑄造LBT、SBT 兩種資產。 LBT 是波動資產,承擔ETH 下跌的全部風險,適合高風險偏好人群持有。 SBT 是穩定資產,不承擔風險,價格不會波動,所以可以使用SBT 生成穩定幣iDOL,SBT 和穩定幣之間可以無滑點兌換。

來源:https://lien.finance/pdf/LienFairSwapWP_v1.pdf

生成的LBT 和SBT 也可以兌換成iDOL,所以如果只想獲得穩定幣,當LBT、SBT都換成iDOL 後,你會發現你的ETH 可以全部換成穩定幣,不需要抵押資產,從而相比超額抵押模式提高了資金利用率。但有一點要注意,如果全部換成了穩定幣,如果ETH 價格上升,你將無法兌換為等量的ETH,反之你會獲得更多的ETH。

來源:https://defiprime.com/lien

從以上的簡單介紹中,我們可以發現iDOL 的發行量,取決於有多少人想要持有LBT,其發行規模受限於LBT 市場的規模。而事實上LBT 是一個ETH 看漲期權,所以可以推測在ETH 看漲氛圍濃厚的時候,iDOL 的發行規模比較容易擴大,而在ETH 看跌氛圍濃厚的時候,其發行量可能會萎縮。

從LBT 和iDOL 的價格方面來看,也可以得出同樣的結論。舉例如下,下圖為官網截圖,我們可以看到1 個ETH 可以兌換出1 個LBT(上面那個)和1 個SBT(下面那個),ETH 價值385 美金,LBT 和SBT 加起來和ETH 價值相當。

來源:https://app.lien.finance

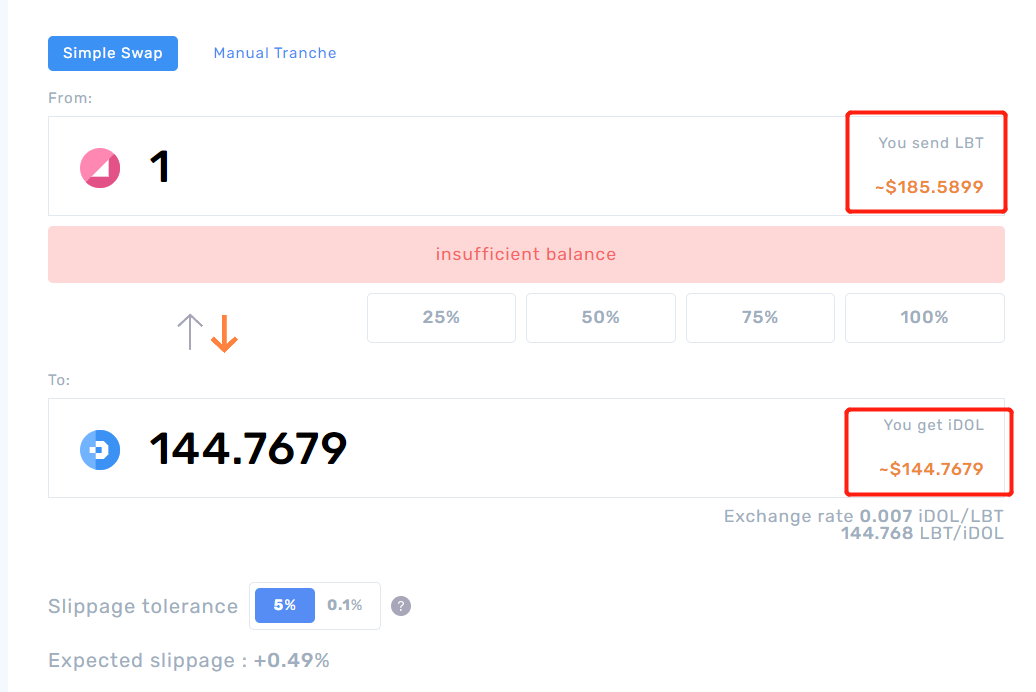

但是我們看看185 美金的LBT 只能兌換到144 個iDOL

來源:https://app.lien.finance

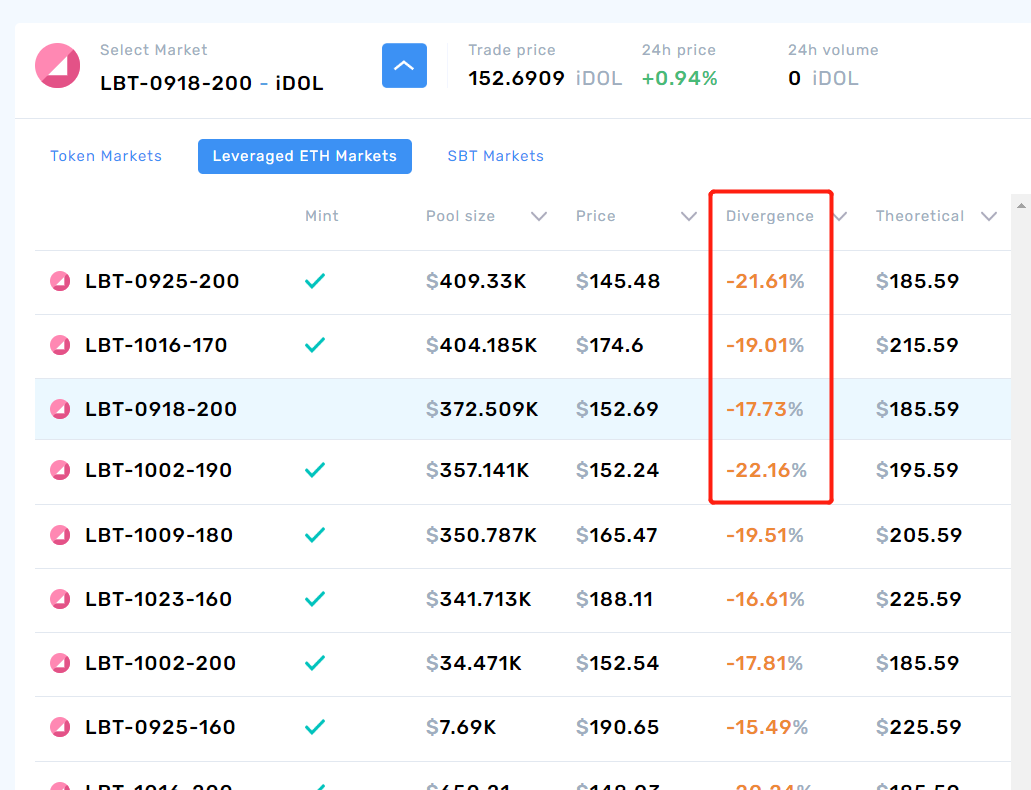

這是因為LBT 有負溢價, 在市場上1 個LBT 就只值145 美金(下圖第一個),所以只能兌換出145 個iDOL,當然這裡不是因為大家都看空ETH,所以折價賣出LBT,而是因為平台在拍賣平台幣,只能用iDOL 參與拍賣,所以大家把都把LBT 拋售換成iDOL,造成LBT 負溢價。這造成了 iDOL 事實上的正溢價,因為使用385 美金的ETH,最多只能兌換出350 枚左右的 iDOL 。

來源:https://app.lien.finance

但這種情況其實是未來的預演,當市場看空情緒濃厚時,LBT 出現負溢價,這個情況還會出現。且無法通過新生成LBT、SBT 平復溢價,只能通過市場自發的交易來平復。所以這也是當ETH 看空氛圍濃厚時,會影響iDOL 供給的原因,因為當沒有人願意生成LBT 的時候,就不會產生新的iDOL( ETH 不能只生成SBT )。

但當ETH 看多氛圍濃厚時候就不一樣了,LBT 正溢價,如果這個時候對iDOL 的需求攀升,導致高溢價,通過鑄造LBT、SBT 將能夠獲得大於ETH 本身價值的更多的iDOL,iDOL 供應量會比較充足。

需要注意的是,當遭遇黑天鵝ETH 價格跌破設定的保底價時,SBT 的穩定性也將不復存在,將導致iDOL 脫錨。

那你可能會問,看多ETH 為啥不去交易所開合約、開槓桿呢?這就要考慮到期權和期貨的不同了,期權自有其龐大的市場。一個簡單的好處是期權沒有清算和保證金,也沒有對手風險。

綜上所述,Lien 是一個無需治理的穩定幣發行協議,這是一個很大的創新,供應模式和DAI、QIAN 等完全不同。其總量受期權市場規模的限制,供應端鑄幣意願受行情影響比較嚴重。當市場看空氛圍濃厚時,供應量可能會萎縮。

四、總結

DAI 是規模最大的去中心化穩定幣,應用廣泛、共識強大,目前有近5 個億的發行量,市場上諸多超額抵押穩定幣均是參考DAI 而建立的,受到廣泛認可。

但DAI 的模式,供給摩擦較大,無法循環套利,當市場需求旺盛時,無法快速平復溢價。

QIAN 和DAI 一樣使用超額抵押模式,但創新性地取消了穩定費,降低了供應端的發行成本,同時當QIAN 高溢價時,會通過激勵鼓勵發行,快速增加供給。

QIAN 在供給端摩擦較小,有助於增加供給,平復溢價。但同樣無法實現循環套利,到底能否快速平復溢價,還需要市場來驗證。

Lien 是新型的穩定幣發行協議,無需治理,但穩定幣總量受其期權市場的規模限制,同時供給受行情影響比較大。當發生高溢價時,可能無法快速平復溢價。但Lien 本身並不僅僅只有穩定幣業務,評判Lien 的價值,不應只從穩定幣一端考量。

致謝:文中部分細節確認上,受到了David@ForTube、Mervyn勇unagii.com 的幫助,文章只代表作者個人觀點,不構成任何投資意見或建議。

參考資料:

https://for.tube

https://for.tube/qian_whitepaper_zh.pdf

https://lien.finance

https://defiprime.com/lien

https://lien.finance/pdf/LienFairSwapWP_v1.pdf

https://medium.com/lien-finance/how-we-overcome-the-defects-in-makerdao-part-1-17e6fc9deeed