摘要

事件:公司发布2023年半年报,实现营收3.9亿元,同比下滑18.0%,实现归母净利润7166万元,同比下滑24.7%。其中单Q2实现营收2.0亿元,同比下滑32.2%,归母净利润4301万元,同比下滑40.0%。

上半年同比出现下滑,主要系北美云需求调整。今年上半年公司业绩较为平淡,主要系海外云需求阶段性调整,部分客户处于去库存、调整库存周期阶段,加上去年同期尤其是二季度为全年业绩高点,整体同比压力较大。我们判断,进入到下半年,海外云需求在经历了上半年调整后将重新进入上行周期,而随着AI持续发展,相关高端光互联需求有望在未来实现放量,我们预计公司下半年业绩有望实现持续的环比改善。

AI超算通信重要性凸显,高密度光连接确定高度受益。超算除了需要高密度光传输端口外,端口和端口间主要以光纤连接器来实现光互联,多采用MTP/MPO高密度光纤连接器实现连接。因超算集群内部节点之间对于高效率高速互联的硬性需求,光端口密度的进一步提升,并且综合光纤连接器走线连接的可实施性和可维护性,我们预计超算集群对于高密度光纤连接器的需求量较传统云数据中心有较大幅度的提升,而随着全球科技聚焦大模型AI训练,相应超算投入将确定性增长,高密度光连接将确定性受益。

高密度光纤连接器系公司主打产品,深度布局北美头部客户。公司在光通信领域布局多年,基于陶瓷插芯、PLC晶圆及芯片等基础,陆续拓展出高密度光纤连接器、波分复用器、PLC光分路器、等光无源产品,并逐渐拓展出光纤模块、AOC、DAC等光有源产品,其中高密度光纤连接器是公司核心主打产品,供给北美云厂商大型数据中心建设,随着chatgpt带动大模型训练和通用AI的高速发展,超算需求的确定性爆发,我们预计公司将深度受益。

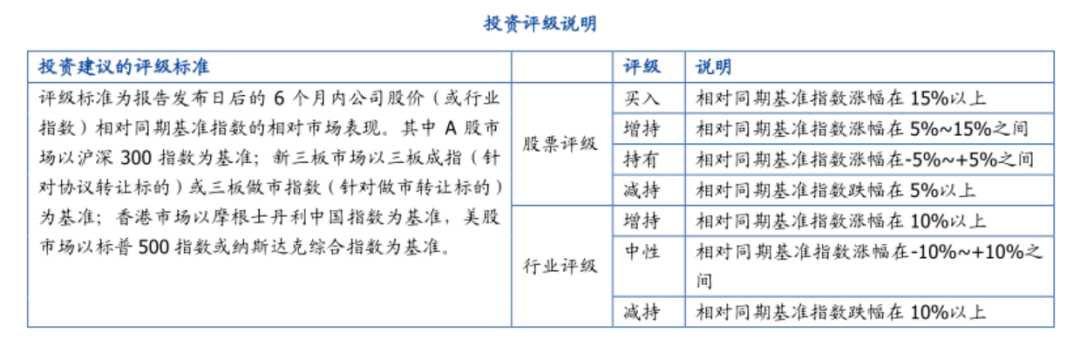

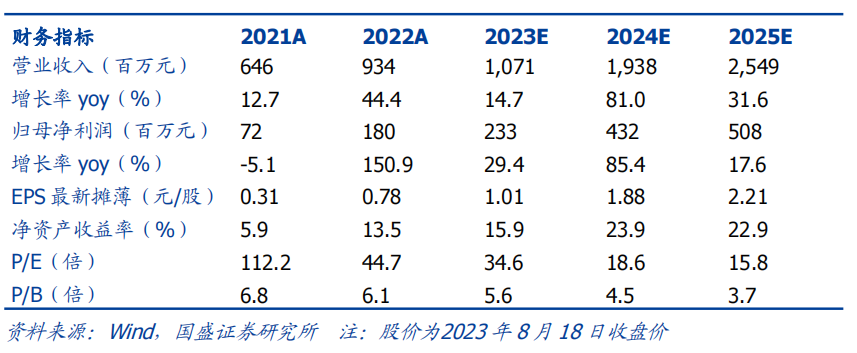

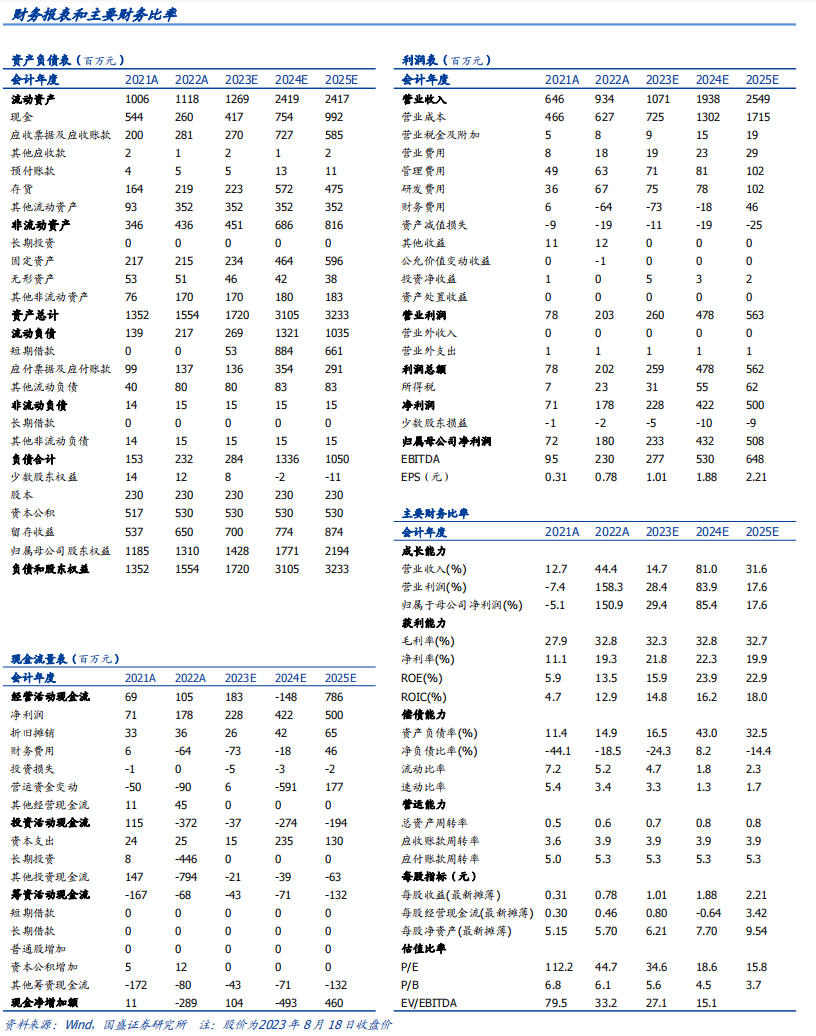

投资建议:AI时代高密度光互联需求有望爆发,我们预计公司2023-2025年归母净利润分别为2.33/4.32/5.08亿元,对应2023-2025年PE分别为35/19/16X。公司基本面良好,伴随AI和超算的确定性,公司核心产品有望进一步放量,AI算力时代公司有望迎来一轮全新双击,维持“买入”评级。

风险提示:新品拓展不达预期;市场竞争加剧。

本文节选自国盛证券研究所已于2023年8月21日发布的报告《太辰光(300570.SZ)中报符合预期,静待AI驱动高密度光互联放量》,具体内容请详见相关报告。

| 宋嘉吉 | S0680519010002 | songjiaji@gszq.com |

| 黄瀚 | S0680519050002 | huanghan@gszq.com |

| 赵丕业 | S0680522050002 | zhaopiye@gszq.com |

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券通信团队设立的。本订阅号不是国盛通信团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。