撰文:Delphi Digital

編譯:angelilu

Delphi Digital 發布的2022 年前瞻報告,對熱點話題、項目和加密趨勢進行了分析,Foresight News 對該報告進行編譯整理,以下是熱點話題總覽。

擴容戰爭:公鏈間的擴容之戰將在L2 解決方案可用前持續升溫

跨鏈DeFi / 互操作性/ 橋:Cosmos 生態崛起,跨鏈橋將從公鏈擴容之戰中間接獲益

穩定幣:Curve 的TVL 將達到230 億美元,成為DeFi 第一大應用

去中心化衍生品:去中心化衍生品交易所將在各種擴容解決方案中推出

元宇宙、GameFi 和P2E:玩賺概念開啟鏈遊時代,遊戲鏈紛紛競爭

DAO:DAO 數量的增加將推動對治理和協調⼯具需求的增加

NFT:2022 年迎來火熱開局,NFT 工具和基礎設施走到幕前

創作者和品牌進入Web 3 領域:更多有影響力的人通過NFT 和代幣與粉絲建立聯繫,音樂NFT 會在未來幾年爆發

加密市場「同質化」將有所改觀:BTC 等主流加密貨幣將逐漸展現出傳統大類資產的特徵,而更廣泛的加密貨幣市場取決於資產或協議是否被成功使用

擴容戰爭

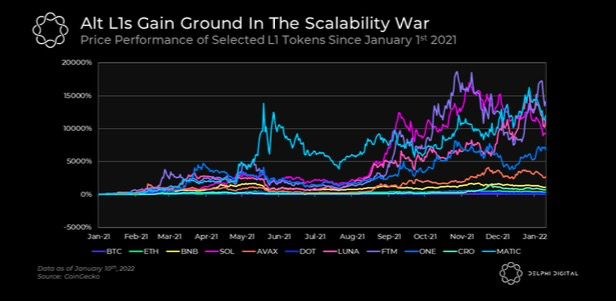

2021 年各大公鏈崛起,LUNA、SOL 和AVAX 等名字獲得了大量投資者的關注,儘管以太坊的L2 解決⽅案和轉向ETH 2.0 在⼤肆宣傳,但以太坊目前仍然存在高昂手續費,2022年「擴容戰爭」將繼續升溫,其他公鏈通過不同的方法擴大吞吐量,降低交易成本,吸引優秀的開發⼈員加⼊,從而爭奪市場份額。以太坊的高額費用和擁堵會繼續把開發人員推向其他L1,直到L2 解決方案更加實用(即StarkNet、用於交易的dYdX、用於NFT 鑄造/交易的Immutable X)。

模塊化區塊鍊和數據可用性:Rollups 的崛起帶來了模塊化區塊鏈的概念。一個成熟的區塊鏈由三個核心部分組成:執行、結算、共識和數據可用性。然而,一個區塊鏈並不需要單獨執行所有這些功能。相反,模塊化鏈專門從事這些組件中的一個或多個,並將其餘部分外包給其他專業鏈,以實現更高的可擴展性。例如,模塊化區塊鏈堆棧的一個核心要素是專門的數據可用性鏈,如Celestia,它具有非常高的數據容量。許多捲軸可以利用這種容量,選擇將他們的數據轉儲到Celestia,以實現共享安全,同時專注於擴展他們的執行。

ETH 合併可以說是以太坊歷史上最重要的里程碑,標誌著以太坊從PoW 到PoS 的轉變,但由於沒有為合併設定硬性的最後期限,所以它一直被推後。公開預計將合併將在第二季度末發生,但你可以在這里關注更新。從投資者的角度來看,EIP-1559 之後,ETH 費用被分成基本費用和小費,在合併後,費用中的小費部分將歸於驗證者/質押者,這筆小費收入與區塊通脹一起流向質押者,將使ETH 成為一種正收益的資產。另外,以太坊於去年8 月上線EIP-1559 後,已成為通縮資產。

值得注意的是,隨著更多的傳統機構投資者進入加密貨幣兔子洞,機構資本流動已經開始擴大到BTC 和ETH 之外,可能對前10 至20 個幣種中流動性較大的L1 資產有利。

跨鏈DeFi / 互操作性/ 橋互操作性和Cosmos 生態系統的崛起

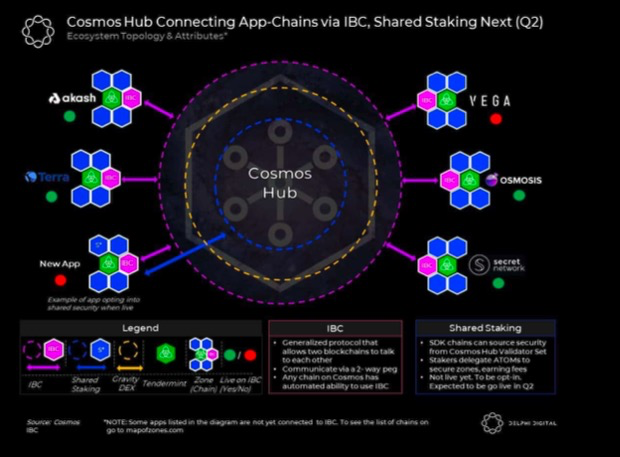

正如Delphi Digital 在關於Cosmos 的深入研究報告中提到的,在一個具有互操作性的IBC 世界中,曾經孤立的區塊鏈可以相互溝通。展望未來,Cosmos 第二季度的路線圖顯示將推出Interchain 質押、Interchain 賬戶、流動性質押以及推出更好的橋來連接Cosmos,這些發展將為其實現下一波增長。值得注意的是,Interchain 質押能實際推動Cosmos 生態的孵化,因為它能讓開發者更加容易啟動應用程序。

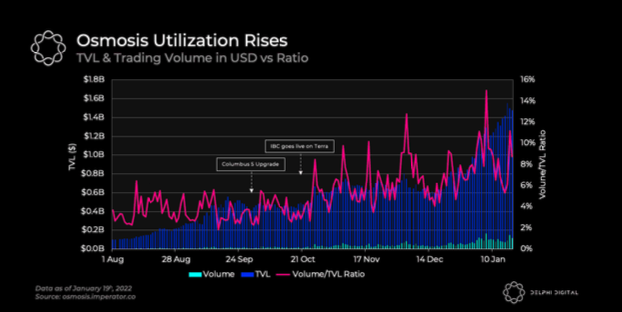

支持IBC 的DeFi:Cosmos Hub 將會有眾多競爭Hub,如Evmos、Archway 和Juno,它們提供與Cosmos Hub 不同的價值主張,可以進一步刺激Cosmos DeFi。事實上,Osmosis 已經與Cosmos Hub 競爭,在過去的30 天裡,它促進的IBC 轉賬次數是Cosmos Hub 的2 倍以上。 Delphi Digital 認為,Cosmos 賽季將使市場大到足以讓玩家共存。 Osmosis 正在處理Cosmos-native DeFi,而THORChain 選擇不加入IBC 而支持Asgard,它仍有一個巨大的市場可以利用原生BTC 和其他資產。

新的流動性引導:像Osmosis 這樣的IBC 原生DEX 的出現,將更容易促進IBC 上社區主導和有機項目的流動性引導,而不依賴CEX。 ATOM 和OSMO 等代幣的用戶、質押者、流動性提供者可能會在今年得到更多的空投。

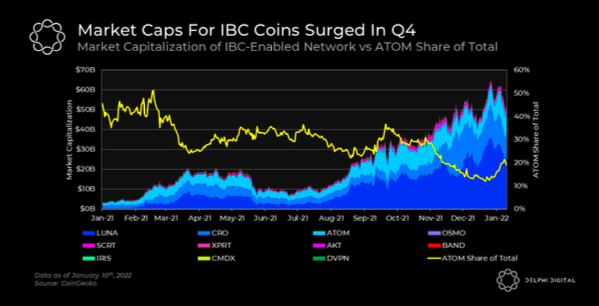

IBC 的主導地位:雖然ATOM 的基本面正在改善,代幣經濟也會在未來逐步改善,但預計IBC 很難保持生態系統的主導地位,因為有大量新的協議進入。然而,Cosmos 確實有一個健康的開始,在過去的30 天裡,Cosmos 的27 個區塊有300 萬筆IBC 轉賬。

橋/ 跨鏈

另一種發揮替代L1 和擴容解決方案的方式是通過橋和跨鏈基礎設施。最終,跨鏈基礎設施的目標是以高效(並希望是)分散的方式在鏈上無縫轉移資產。隨著越來越多的L1 和L2 解決方案的不斷湧現,現在挑選一種特定的資產,甚至是一組資產,最終贏得這場競賽還為時過早。不過,可以肯定的是,這個領域的競爭只會升溫,因為2021 年爆發的多鏈敘事不會很快消失。

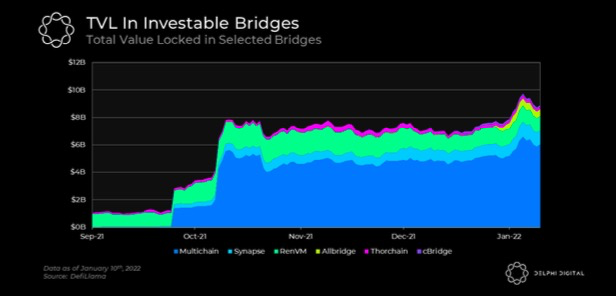

上表可看出一些跨鏈橋的TVL 自9 月以來急劇上升,目前約90 億美元,自9 月1 日到2022年1 月初,這組跨鏈橋的平均回報率為108%,而ETH的回報率為-1%,標誌著在去年下半年替代L1 的起飛,且表現相當強勁。

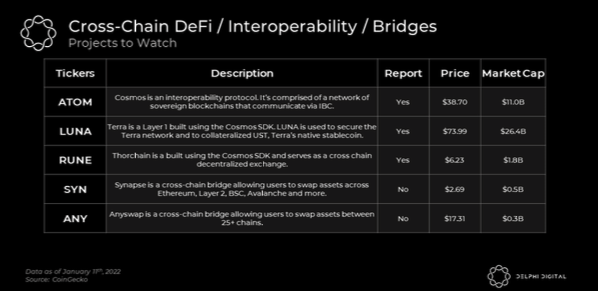

下面是Delphi Digital 分析師列出的一些跨鏈橋:

Hop Bridge (Hop) :Hop 是跨Rollup 開發方面的先驅,雖然目前TVL 約1 億美元相對較小,但該協議還沒有推出代幣,Hop Bridge 將成為以以太坊為中心的Rollup 的一個基本組成部分。

THORChain (RUNE):THORChain 最重要的里程碑是引入了資金庫節點,讓社區能夠在Rune 中結合,為網絡的安全作出貢獻。這過來將允許資金池增長而不受上限限制。

Synapse (SYN):Synapse 連接不同的L1 和L2,SYN 自9 月推出以來表現超過了大多數其它L1,但比SOL、LUNA、AVAX 等的風險更大。

Cosmos(ATOM):在L1 和L2 的擴容之戰下,跨鏈流動性橋將成為間接的受益者。 Cosmos 應該在多鏈的未來大放異彩,越來越多的鍊和協議使用他們的基礎設施和IBC。

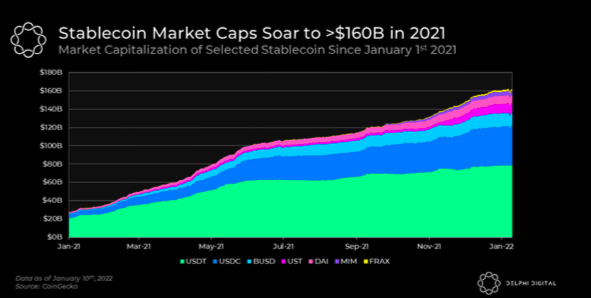

穩定幣& Curve 戰爭

穩定幣在2021 年爆炸性增長,總市值超過1500 億美元。這種激增證明了穩定幣作為加密貨幣的「殺手級應用」,產品和市場高度契合,像USDC 和USDT 這樣的資產在整個加密貨幣生態系統中無處不在,這一趨勢也將繼續下去。

去中心化穩定幣

如果監管部門開始打擊穩定幣,可能會推動用戶和建設者使用去中心化穩定幣作為替代品,點此查看Delphi Digital 關於LUNA 和UST 的文章。

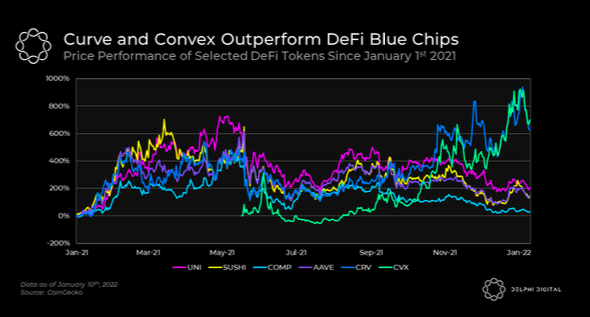

Delphi Digital 還預測去中心化穩定幣的造幣王者Curve (CRV) 和Convex 的共生關係將使其成為TVL 的第一大應用,達到230 億美元(目前的TVL 在發佈時接近於190 億美元) ,在業績方面超過其他DeFi 藍籌。

去中心化衍生品

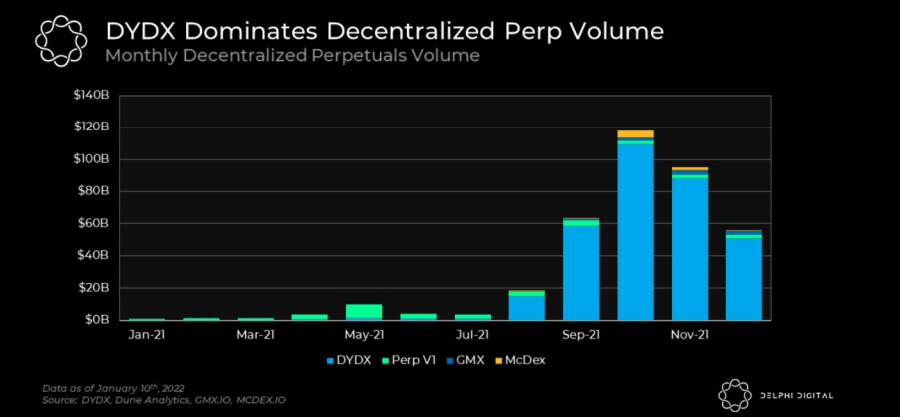

去中心化衍生品在2021 年迅速升溫,在其超越其中心化同行前仍有巨大的增長空間。 dYdX 在DeFi 衍生品領域處於主導地位,Delphi Digital 預計它仍將成為一個重要的參與者,但2022 年去中心化衍生品的競爭可能會隨著更多永續合約交易所在各種擴容解決方案中推出而升溫。

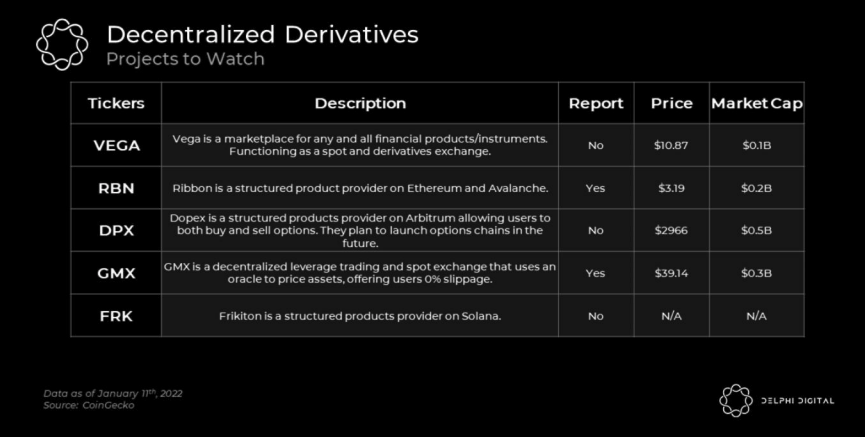

dYdX 在當前狀態下,其代幣除了其治理能力外,缺乏價值累積,dYdX V4 推出後這一點可能會得到改變,下面是Delphi Digital 分析師列出的一些其他永續合約協議和DEX:

Vega:去中心化衍生品、現貨交易市場。

GMX:使用預言機定價模型,兼作現貨和槓桿交易所。

此外,新興的期權和結構化產品在各種L1 和L2 的發展中可行性增加,Ribbon 和Opyn 2021 年4 ⽉份就推出了去中⼼化期權產品。期權協議和永續合約平台的集成是另一個創新領域,可進行delta 對沖並提高資本效率。 Delphi Digital 分析師列出兩個期權項目:

Zeta Markets:期權交易所,採用基Serum訂單簿,並有一個本地Zeta AMM 插入其中,加之Solana的高吞吐量、低延遲、低費用的環境,這可能是一個能夠激勵機構參與者認真交易DeFi期權項目。

Dopex:採用備兌看漲策略,看漲期權不是賣給做市商(做市商收取價差),而是在平台上直接賣回給看漲期權的買家。 Dopex 還在開發一個類似Deribit 的期權鏈,其定價根據做市商代表的IV 乘數計算。

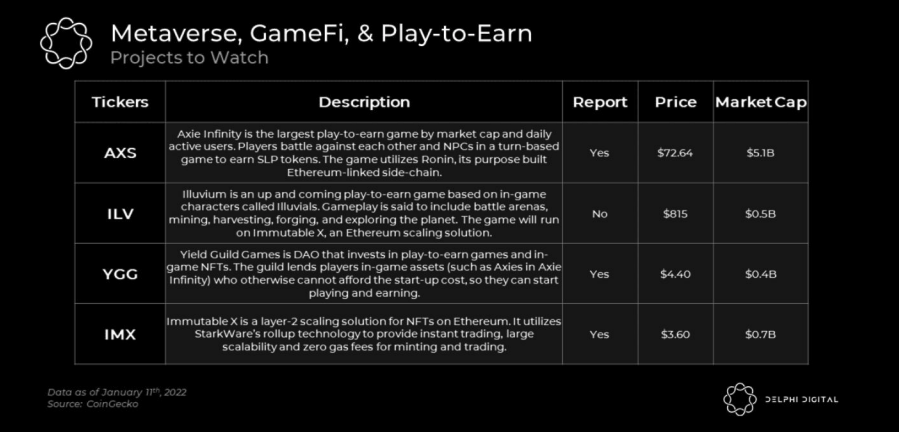

元宇宙、GameFi 和Play-to-Earn

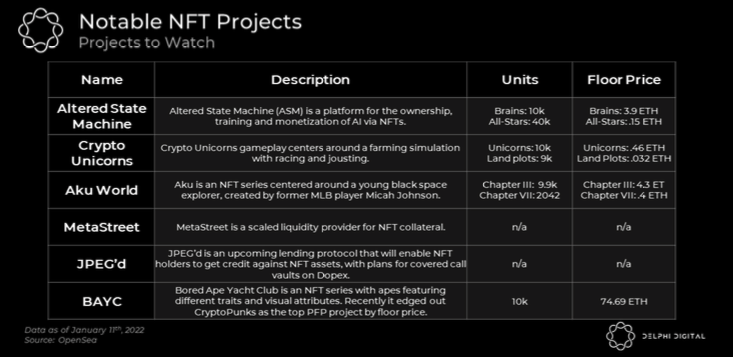

去年,Axie Infinity 爆發並證明了遊戲賺錢的概念,現在有一系列P2E 遊戲試圖複製Axie 的成功。隨著生態系統的增加,從創新中過濾噪音將是一個越來越重要和困難的任務。大多數項目將最終被淘汰,不過,這只是遊戲新時代的開始,像Illuvium、Crypto Unicorns 和Ember Sword 這樣的項目將帶來AAA 級的圖形和遊戲性。此外,遊戲鏈也在的競爭,目前突出的是Immutable X、Ronin Chain、Solana 和Polygon。

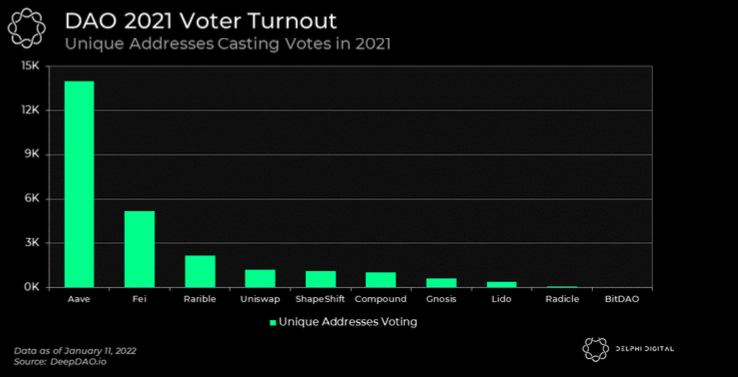

一路走來的DAO

2021 年是DAO 揚名立萬的一年,這一年中其定義也發生了改變,以前DAO 被Uniswap 這樣的協議用於對撥款和對資金庫的分配進行投票。現在DAO 被看成是具有共享銀行賬戶和支付能力的團體協調的即時實體,可以把眾籌、部署資本以及將投票與有形的結果結合起來。 Consitution DAO 這樣的實驗證明了去中心化自治組織團體可以在幾週內積累數千萬美元,並一起購買資產。一些DAO 已經擁有數億美元(甚至數十億美元)的資金和數万名用戶,新的DAO 也在不斷湧現。

DAO 需要積累一定的⼆級資產來建⽴⼀個可行的資金庫,否則它們在市場下跌期間冒著損失原生代幣資本的重大⻛險。因此,⼤量DAO 開始嘗試通過獲取投票託管代幣、囤積穩定幣、採⽤ PCV 和部署資產來賺取收益以管理他們的資金庫。

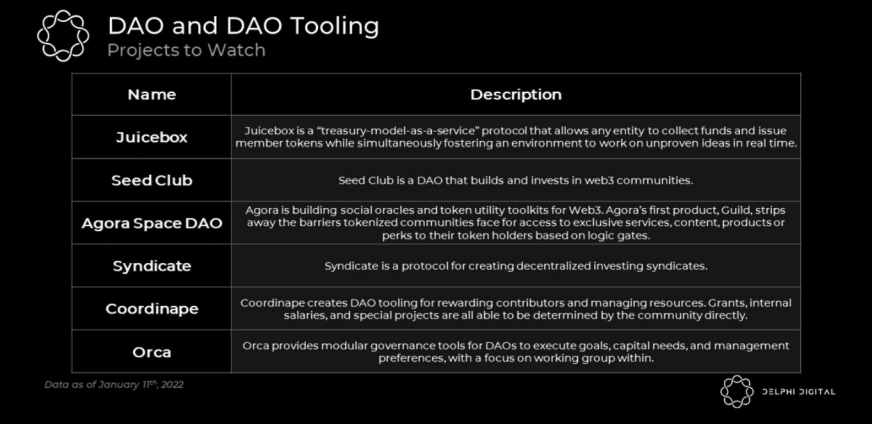

DAO 數量的增加將推動治理和協調⼯具的需求,DAO 中也將有較小的子DAO 單位出現,預計較小的自治組織單位將激增,並在Orca Protocol 和Squads 等工具之上執行。此外,Meme DAO 的數量可能會爆炸式增長,而該增長最大的收益者將是DAO 創建管理的工具和平台。

NFT:從靜態收藏品到互動數字產權

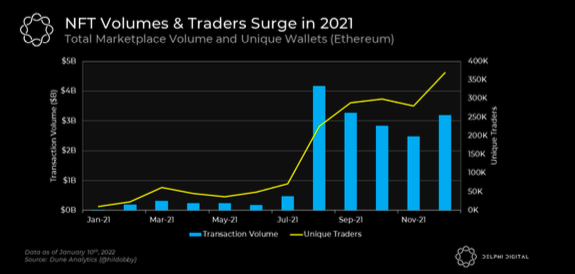

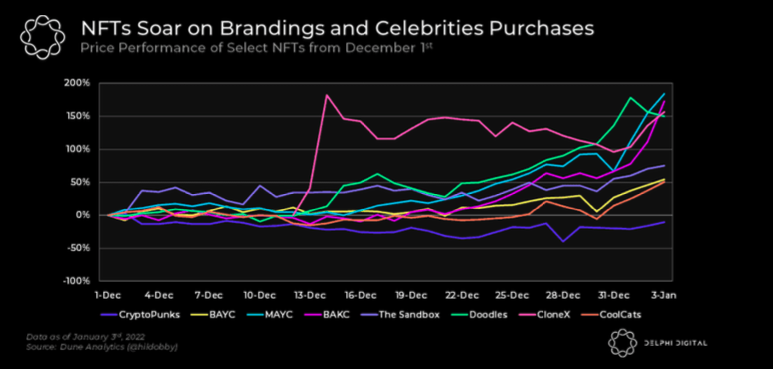

NFT 在2021 年起飛,雖然NFT 已經存在了很久,但2021 年是它們進入主流話題的一年, 像OpenSea 這樣的市場平台也迎來了爆炸式增長。 NFT 市場吸引了很多傳統公司和名人入局。 NFT 也在2022 年迎來火熱開局,2022 年1 月是NFT 交易量和數量表現最好的一個月,買家對新項目的興奮度仍然非常高。

NFT 工具和基礎設施也逐漸走到幕前,使藝術家不需要技術知識,通過幾次點擊就可以定制和部署智能合約來啟動NFT 項目。

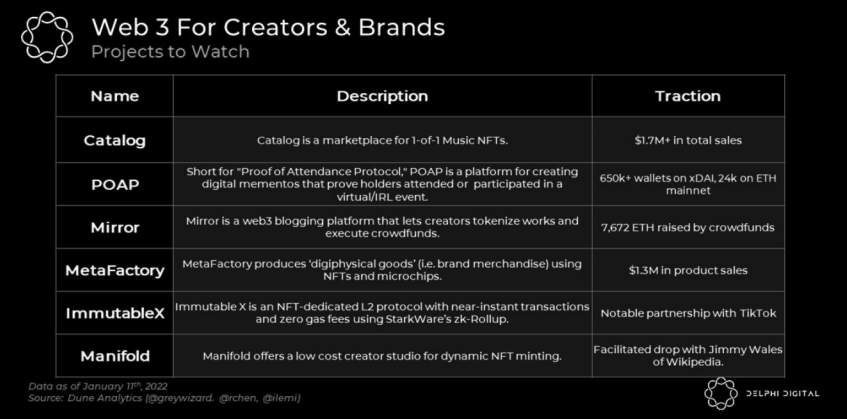

創作者和品牌進入Web 3 領域

像Patreon 和Substack 這樣的Web 2 平台改變了創作者和品牌的遊戲規則,使他們能夠擁有自己的分銷和創收。但是,隨著NFT 和代幣化社區的出現,這一點正被提升到另一個層次,其他無形價值(即粉絲)的代幣化將為個人創造一個全新的可投資資產類別。藝術家、運動員、名人和有影響力的人已經開始探索NFT 和代幣如何在他們和他們的粉絲和追隨者之間創造更強大的聯繫。

音樂NFT 為音樂提供了一個類似於版權的概念,但沒有法律的繁文縟節,是會在未來幾年爆發的⼦行業,Catalog 的1 對1 音樂NFT 模式似乎最有吸引力,但像Royal 和Sound 這樣的模式也有很大的潛力。

加密市場「同質化」將有所改觀

基本面將是一個越來越重要的業績驅動因素,特別是當加密貨幣吸引了更多的資本和投資者的關注。從過去幾週加密貨幣的表現可看出資產之間的關聯性有多大,這主要是由最近市場波動性的跳升所驅動的,這往往會加強加密資產之間的正相關關係,而不考慮其基本面。但這不是加密貨幣所特有的現象,像股票這樣的傳統資產類別,在波動加劇的時期往往也會看到更高的市場內相關性。在這些嚴重不確定的時刻,宏觀事件仍然決定了這些不確定時期的大部分價格行動。

但正如成熟金融市場一樣,同類資產的表現並不會一直保持高度同步,加密貨幣市場也將進一步走向成熟,長久以來飽受詬病的「同質化」狀況預計將有所改觀,BTC、ETH、 DeFi、NFT、L1/L2 等細分賽道的表現得更加獨立。未來幾年,加密貨幣投資大體上將在「『主流』加密貨幣」和「Web 3 加密貨幣」之間分化越來越大,「主流」加密貨幣(例如BTC)將繼續受到關鍵宏觀因素的影響,或者逐漸展露出傳統金融市場大類資產的特徵,而對更廣泛的加密貨幣市場的影響將更多地取決於資產或協議的類型,以及這些事件是否直接影響其價值主張。換句話說,這些DApp 和協議的成功將更多地由採用和使用活動決定。

並不是說宏觀因素不會影響更廣泛的加密貨幣市場,特定行業及其相關資產將從強勁的基本面中受益,用戶若知曉如何及早發現趨勢,將能更好地管理資產。

原文鏈接: https://members.delphidigital.io/reports/year-ahead-2022-themes-projects-trends/