前言

近期因Compound創始人Robert宣布創立新公司,專注美債上鍊一事而引爆RWA(真實世界資產代幣化)敘事,Compound代幣COMP價格也因此暴漲。除此之外,RWA龍頭MakerDAO,借貸龍頭Aave代幣價格均在近期有較大幅度上漲。

Compound與Aave產品形態更相似,且我們在此之前已經發布過MakerDAO相關業務數據,所以本文主要從借貸業務、代幣排放、協議收支三大方向复盤Aave和Compound的基本面數據。

總結

Aave的資金體量是Compound的2.6倍,是當前DeFi借貸領域規模最大的協議。 Compound雖是首個提出資金池模式借貸的協議,但是因團隊比較保守,業務拓展滯後而導致後續發展乏力。 Aave則是抓住了多鏈發展的機會,團隊具有創新意識進而後來者居上。

DeFi協議的安全性是項目發展之根本,降低協議潛在風險是團隊最重要的任務。 Aave和Compound的產品設計中都有風險隔離措施,不過Compound當前的做法更為激進,直接降低協議的複雜性,根據基礎資產的不同將各個資產池隔離開來,這也意味著Compound放棄了部分山寨幣作為基礎資產的市場份額。 Aave則更傾向於做大而全的通用借貸協議,搶占更多的市場份額,將新資產與核心資產池隔離,降低新資產作為抵押品的潛在風險。

從風控措施來看,二者都引入儲備金作為協議出現債務虧損時的補救手段。除此之外,Aave內置安全模塊,由代幣質押者為整個協議安全兜底,不僅為協議代幣賦能,且鎖住一部分代幣的流動性,減少市場通脹。

從代幣排放來看,二者目前的排放量都比較低,代幣拋壓對二級市場的價格影響較小。 Aave是上線比較早的協議,代幣流通量達到90.5%,不過安全模塊鎖住了部分代幣的流動性。 Compound首創流動性挖礦先河,但是這種方式帶來的流動性在參與者獲得可觀收益時會立即拋售代幣,對協議影響較大,因此Compound改變了流動性激勵措施,將代幣分發至真實用戶手中,目前代幣流通量達到68.6%。

COMP和AAVE代幣價格都因近期的RWA敘事有較大幅度的上漲,但實際上Compound創始人新公司仍處於申請階段, Aave的RWA資金規模則僅有765萬美元,僅為RWA龍頭Maker資金體量的0.3%。

從協議收支來看, Aave的收入來源比較多樣化,穩定幣GHO的借款利息也全部歸國庫所有。從財庫收入趨勢可以看到,自上輪牛市過後,Aave協議收入銳減,不過當前協議收入是能夠覆蓋協議支出的,Compound仍然需由COMP代幣獎勵補貼。 Compound收入來源比較單一,Aave協議收入是Compound的4倍左右。

一、產品基本面

1. 產品版本

Aave初始版本為點對點借貸,後因借貸撮合效率低下而改版,借鑒Compound資金池借貸模型提供高流動性。 Aave當前為V3版本,該版本的目的是為提供更高的資本效率、更高的安全性和跨鏈借貸功能。

更高的資本效率是指高效模式(eMode),即將資產進行分類並依據資產類型設置風險參數,當借款人的抵押品與借出資產為同一類別時,可獲得更高借款額度。更高的安全性是指隔離模式,即通過鏈上投票上新的的借貸資產會首先進入隔離模式。該種模式下的資產會設置債務上限,且當該資產作為抵押品時,僅允許借出許可的穩定幣,目的是在許可該協議上列出更多長尾資產的同時,同時保障協議的安全性。

以上功能目前在V3上均可實現,而跨鏈借貸(Portal)功能早在2022年3月V3版本推出之時就已達到可部署狀態,但是出於安全考慮,團隊對此功能的推出比較慎重,至今未正式部署。因為Aave的跨鏈借貸並非由Aave協議自己掌控,而是引入了第三方的跨鏈橋協議。

Compound是首個提出資金池借貸的DeFi協議,允許主流加密資產間相互借貸,但是V3版本則一改之前的通用借貸,根據基礎資產的不同將各個資產池隔離開來,目的也是為了從架構層面隔離資金池風險,避免因單個資產的潛在風險而為協議造成不可挽回的損失。

具體來說就是,在Compound V2中,協議允許用戶自由存入(抵押)或借出協議所支持的資產,抵押資產很好理解,基礎資產就是用戶借出的資產。 Compound V3中每個池中將僅有唯一的基礎資產,但是抵押資產不受限制。目前V3首個上線的基礎資產池是USDC,即允許用戶質押主流加密資產借出穩定幣USDC。

2. 借貸業務

用戶在選擇借貸協議時,首要考慮的因素就是資產的安全性,在資金安全的前提下,用戶通常偏好資金規模更大的協議,因為資金規模越大,通常意味著流動性更好。除此之外,就是哪方利率更有優勢,支持的資產種類更多,借貸激勵等,我們將從上述維度對比兩個協議產品。

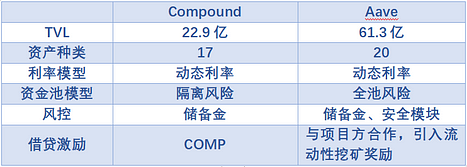

TVL數據來自defillama.com,自上輪牛市過後,DeFi協議整體規模都在經歷較大回撤,Compound和Aave是DeFi借貸領域的頭部協議,目前Aave的資金體量是Compound的2.6倍,是借貸領域規模最大的協議。

Aave和Compound目前均已多鏈部署,不同的是,Aave早在21年就已進駐Polygon等鏈,且在其它鏈上基本也處於頭部地位,佔據了更多的市場份額,Compound則是在今年才開始在其它鏈上部署。不過以太坊鏈仍然是最主要的借貸場所, Aave支持的山寨種類更多,不過因為部分代幣的潛在風險因而被凍結,所以目前與Compound V2 版本支持的數量相差不多,Compound V3支持的資產種類則非常少, USDC基礎市場抵押品包括ETH、WBTC、COMP、UNI、LINK,ETH市場抵押品則只有wstETH和cbETH。並且Aave在2022年2月就已支持stETH作為抵押品,但Compound直到今年1月份才開始上線wstETH和cbETH。由此來看,Compound在多鏈發展上進度緩慢,Aave在業務拓展上則更加銳意進取,所以逐漸被Aave拉開差距。

二者都使用動態利率借貸,以以太坊的區塊作為計息單位,由Compound優先提出。利率模型的核心都是資金使用率,即基於市場借貸需求,通過算法計算,差別不大。資金使用率較高時,利率也會更高,且二者都引入最優利率,即當資金使用率達到某個閾值時,借貸利率會陡增,以此限制借款,防止流動性枯竭。 Aave中穩定幣和山寨幣的資金利用效率均高於Compound。

從資金池模型來說,二者都有風險隔離的措施,不過Aave的資金池仍為全池風險模型,但是出於對協議安全的考慮,新上線的資產會優先進入隔離模式,通過設置特定的風險參數以及特定的基礎資產從而減輕該種資產作為抵押品的風險性。 Compound V3版本則根據基礎資產的不同將各個資產池隔離開來,從系統架構層面隔離風險,但是也代表著Compoud放棄了部分山寨幣作為基礎資產的市場份額。

為應對系統會發生的潛在風險,Compound引入“儲備金”概念,系統會按照儲備金係數將藉款利息部分作為儲備金,以應對協議虧損。 Aave除了收取儲備金外,還採用安全模塊為協議兜底,即AAVE代幣質押者會承擔整個協議至多30%的安全風險,作為回報,質押者可獲得AAVE代幣獎勵以及協議收入分紅。

Compound是首創流動性挖礦概念的協議,以COMP代幣作為獎勵,目前在逐漸降低獎勵額度。 Aave協議上線比較早,代幣基本處於全流通狀態,目前只能與其它項目方合作,藉以激勵流動性,例如2021年6月與Polygon合作,為Aave Polygon市場流動性挖礦提供超8,500萬美元的代幣獎勵。

3. 其它業務

穩定幣: Aave穩定幣GHO於7月15日主網上線,1.5%的借款利率使得其比其它穩定幣更具競爭優勢,GHO利息收入將全部歸金庫所有。上線兩天,GHO借入總額達221萬枚,GHO的大規模鑄造要關注團隊後續促進流動性的舉措。 Compound暫時沒有發行穩定幣的計劃。

RWA: Aave是繼Maker之後第二個引入RWA資產的DeFi協議,與Centrifuge Tinlake合作,RWA市場與Aave借貸市場是分開獨立運行的。當前資金規模約為765萬美元,相比Maker 23億美元的規模遠不能及。目前只有USDC市場還能提供存借APY,其它市場都已不再提供,成功通過KYC的用戶只需在USDC市場存入USDC,可獲得2.83%的基礎年化收益以及4.09%的wCFG流動性挖礦收益率。

6月29日,Compound創始人宣布已向美國證券監管機構提交成立Superstate的債券基金公司文件,不過目前仍處於申請階段。

從借貸業務的發展來看, Compound雖開資金池借貸協議之先河,但是因團隊較為佛系,後續發展乏力,業務拓展比較滯後,而Aave則抓住了多鏈發展的機會,且團隊具備創新意識,逐漸與Compound拉開差距,後來者居上。

二、代幣需求和排放

Aave於2020年7月發布新版本經濟模型,將原代幣LEND以100:1的比例置換為AAVE,LEND代幣處於全流通狀態。 AAVE代幣總量為1,600萬,其中1,300萬可供原LEND代幣置換,剩餘300萬為協議增發,用於Aave的生態儲備金。

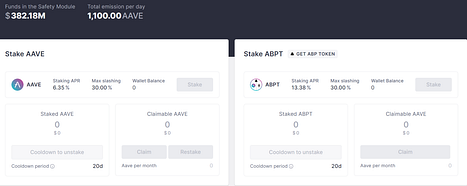

AAVE在協議中的主要用例為治理和質押。 Aave協議內置安全模塊(SM,Safety Module)組件,代幣持有者可將資金質押在其中,目的是在Aave協議出現債務缺口時進行兜底。作為回報,質押者可以獲得AAVE代幣激勵以及分享協議收入。

從官網質押界面可以看到,目前AAVE代幣日排放量為1,100枚,依據Coingecko 7月15價格$80.56計算,價值約88.6萬美元,AAVE代幣當前流通量達到90.52%。

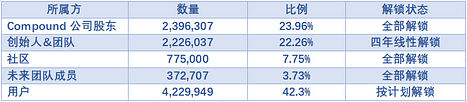

Compound代幣為COMP,於2020年6月正式上線,總量1,000萬枚。 COMP作為Compound協議中的治理代幣,主要用途就是參與協議治理(提案投票)以及用作借貸市場的流動性激勵。 COMP初始分配方案如下:

目前代幣持續解鎖壓力主要來自創始人和團隊以及分配給用戶的部分,分配給創始人和團隊部分的計劃未明,分配給用戶的部分則主要是對借貸活動的激勵。

根據2023年7月15日通過的提案,V2市場參與USDC、DAI存借的用戶激勵從161.2 COMP下調至111.2 COMP,V2市場借貸總獎勵為111.2*4=444.8 COMP/天(存/借市場獎勵分別為0.015 COMP/區塊)。同步進行的提案將V3借貸市場借款獎勵從481.41 COMP下調至381.41 COMP,供應獎勵則從0上調至100 COMP/天,將藉款激勵部分轉移至供應市場,所以V3市場總獎勵仍為481.41 COMP。

根據上述提案,COMP目前確定性的日排放量為926.21枚,依據Coingecko 7月15價格$74計算,價值約68.5萬美金,COMP代幣流通量目前達到68.56%。

作為上線相對較早的DeFi協議,Compound和Aave目前的代幣排放量都比較少,代幣拋壓對二級市場的價格影響較小。二者協議代幣主要用於治理和對協議用戶的激勵,比較不同的是,Compound是將代幣分發至真實參與借貸活動的用戶手中,吸引流動性進入;Aave則是對代幣持有者的質押激勵,一方面可以為協議債務兜底,另一方面則是減少代幣通脹,因為目前約有468萬枚代幣質押在安全模塊中,所以AAVE實際流通量在61.3%左右。

三、協議收支

Aave金庫由系統儲備金和金庫收集者組成,Aave協議收入來源:1)存貸款利差,依據借貸市場利率不同而有所差異;2)閃電貸手續費,費用通常為藉入金額的0.09%,其中30%會歸協議金庫,另外70%分配給存款人;3)GHO鑄幣收入;4)在V3中,還會收取即時流動性費用,清算費用以及通過橋接協議支付的門戶費用,後兩者尚未激活。

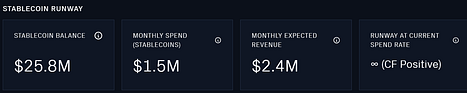

Aave金庫目前累積價值為1.3億美元,其中9,150萬美元(1.2M 枚)以AAVE代幣形式作為生態系統儲備金,剩餘2,580萬美元為穩定幣。

以上數據來自llama.xyz,該網站為Aave官方認可數據,不過該網站數據統計時間自2022年1月起。以2023年6月收支為例,月度消耗(代幣激勵)為150萬美金,月度收入為240萬美金,盈餘為90萬美元,該數據與Token Terminal數據一致。

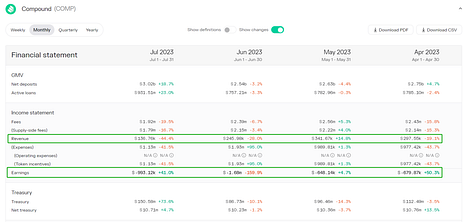

Compound協議收入來源只有存借款息差,因為沒有官方提供的統計網站,為了保持口徑的統一,所以都以Token Terminal數據為參考。

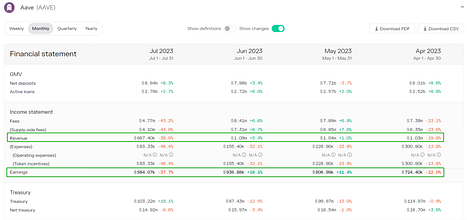

在Token Terminal的計算中,協議收入(Revenue)=借款支付的費用(Fees)-存款利息(Supply-side fees),Earnings為協議收入-流動性激勵。

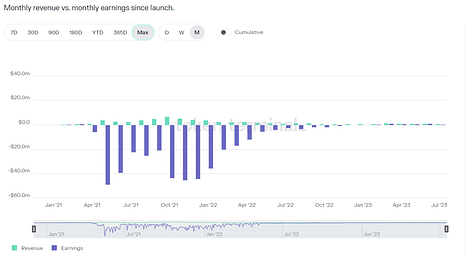

Aave協議收入自2021年5月開始逐漸上漲,收入高峰期則在2021年9月至11月,之後收入逐漸下降,至2022年4月收入已大幅銳減,月度收入為190萬美金,至2022年10月,月度收入僅為86萬美元,為高峰期的12.6%=(86/680)*100%,並且仍持續下降。 2023年3月開始,協議收入回暖,月度收入達到130萬美元。

Earings則與代幣價格和代幣發放的數量相關,代幣價格越高,Earings越低。至2022年12月,協議收入已能夠覆蓋代幣激勵支出,最主要影響因素是AAVE代幣價格的下跌,到目前為止,至2022年12月起,協議已經開始盈餘。

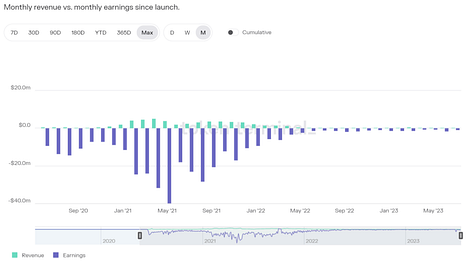

自2021年1月起,Compound協議收入開始逐漸增加,高峰期在2021年3月至4月,月度收入在500萬美金左右。自2022年2月,Compound收入大幅下跌,月度收入維持在100萬美元左右,而及至2022年5月收入下跌至46萬美元,並且一路下滑。

Compound首創借貸即挖礦模式,代幣激勵力度比較大,所以Earnings越低,2022年4月之後,Compound更改代幣激勵模型,逐漸降低COMP獎勵,且COMP代幣價格也有較大幅度下跌,Earing逐漸回升。但是,目前協議收入遠不能覆蓋代幣激勵支出。

根據Linkedln領英數據顯示,Aave目前在職員工98位,Compound在職員工18位,Aave員工數是Compound的五倍,人員支出也就可能遠大於Compound。

由二者協議收入可以看到,Aave收入來源比較多樣化,Compound則比較單一,如果單從協議收入來看,以6月份收入為參考,Aave月度收入是Compound的4.4=(105/24.5)倍。 Aave協議收入目前已經能夠覆蓋代幣激勵支出,Compound則仍是由COMP代幣補貼。