DeFi協議YFI上線幣安,總算給那些期待幣安在DeFi上有所表現的用戶解了個渴。畢竟,「姍姍來遲」的幣安Launchpad第三期,上新的資產並不是DeFi,而是遊戲項目The Sandbox(SAND)。

幣安新一期Launchpad沒有選擇DeFi項目,其實並不難理解。幣安的這個板塊與大多數平台IEO打新通道的差異性在於,它不僅僅求新。重啟於2019年的Launchpad,定位於以較低價格讓用戶參與進優質項目的建設中來。

低價、優質也是幣安IEO資產總能帶動小行情的原因,反觀如今的DeFi項目幣,這兩個標準恐怕都達不到。

那麼幣安真的對DeFi這個爆熱板塊冷眼旁觀嗎? YFI的上線似乎給出了一些答案,另一部分答案羅織隱藏在這個頭部平台的全盤佈局中。

比如,它在2017年就上線了在以太坊構建的去中心化借貸協議EthLend(LEND);剛剛火熱起來的預言機類DeFi項目Chainlink(LINK)早在2019年初就上線了幣安。

如果僅以上線DeFi幣交易、投資DeFi項目就算「扶持」了去中心化金融,那麼,喊出「We lead,not follow」的趙長鵬一定不會讓幣安這麼輕鬆。要知道,幣安已經擁有穩定幣、DEX、幣安鏈、智能鏈,這些基建與DeFi應用息息相關。

果不其然,幣安通證BNB及合規發行的穩定幣BUSD,開始融入到幣安早期扶持的DeFi協議中。

YFI上線幣安後上漲2300美元

8月10日,幣安上線了DeFi聚合交易協議yearn.finance治理代幣YFI。緊接著,該幣種快速上漲,從4100美元飚至歷史新高6446美元,日內漲幅57%。

還沒正式交易前,YFI上線幣安的消息就引發業內刷屏,「連幣安也開始關注DeFi了。」YFI登陸幣安後,幣價又大漲,足以讓外界見識到頭部平台對DeFi板塊加持的市場效果。

事實上,4天前,幣安已經上線了Balancer的治理代幣BAL。 4天連上兩個DeFi熱門資產,才讓外界有了幣安開始參與DeFi熱潮的感官。

關注DeFi的用戶和投資者,當然樂見頭部平台上線DeFi項目。火幣、OKEx在Twitter上的DeFi幣上架大猜想,引來幾百人圍觀。

倒是幣安創始人趙長鵬對火熱的DeFi顯得異常冷靜,僅在Balancer上線幣安當天發了個推特,「支持DeFi的成長。」有著急的網友為他推荐一些新DeFi項目並喊話,「不關注你會後悔。」

8月6日幣安上線Balancer後趙長鵬發推支持

在上線BAL、YFI之前,催促幣安上DeFi幣的用戶實在不少,急迫的期待在幣安Launchpad公佈的新一期項目上多少落了空。

8月6日,幣安發佈公告,Launchpad今年的第三期項目是The Sandbox(SAND),這是一個基於以太坊構建的遊戲應用。

「居然不是個DeFi項目。」有用戶在幣安的社群中透露出遺憾。用戶另一種「居然」的語氣放在了Launchpad的期數上,「居然今年才搞了三期。」Launchpad上一次上新,還是4月22日。

是幣安的IEO涼了?還是DeFi在幣安那不香?

的確,幣安的IEO打新在降速,新項目上線Launchpad上的節奏遠不及2019年這個板塊剛剛重啟時高速。對此,幣安相關負責人向蜂巢財經表示,Launchpad上線項目的速度根據市場上是否有好項目而定,「我們不會勉強去上任何新項目,因為考核標準放在那,不滿足,不會貿然上線」。

2019年,各交易所跟風IEO打新、用戶對新資產搶購的熱情,幾乎讓人忘記了掀起IEO浪潮的幣安,為什麼會重啟Launchpad?

幣安的聯合創始人何一曾表示,Launchpad啟動的要義是降低項目方對資產市場高期待,「優質的、有潛力的項目,不要上來就把資產價格定得太高,這樣並不利於發展,好的項目需要感興趣的用戶、投資者參與進來,從共建社區開始。」

低價、優質,如果以這個標準看待當前的DeFi項目,能上幣安Launchpad的項目恐怕沒有。去中心化交易協議Uniswap上,生命週期以天、以小時計的「割韭菜」項目,已經足以說明DeFi的泡沫有多嚴重。

幣安沒有讓Launchpad跟進最近的DeFi項目,不失為一種冷靜的態度。而也正是因為嚴選資產,幣安Launchpad才會成為IEO資產回報率最高的中心化平台。

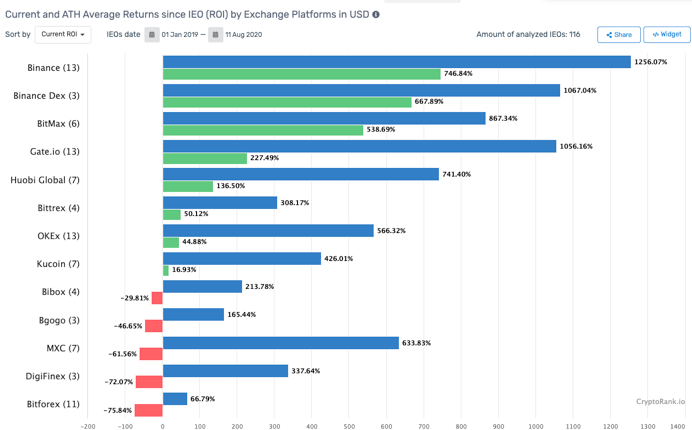

CRYPTO.RANK數據顯示,截至今日,IEO項目的平均投資回報率排名中,幣安Launchpad上的13個項目以746.84%的優勢排在榜首,第二名是幣安DEX。

幣安Launchpad項目投資回報率居榜首

Launchpad沒有跟進最近的DeFi資產,幣安真的對DeFi這個熱門毫無興趣嗎?上線BAL和YFI已經給出了否定答案,而另一部分答案隱藏在幣安的其他動作中。

BNB和BUSD進入DeFi場景

如果將上幣數量作為標準衡量中心化交易所對DeFi的「扶持」程度,幣安也沒有落後。

8月11日,非小號統計的16個DeFi熱門幣種中,華語用戶熟知的HBO頭部交易所中,火幣上線了8個DeFi資產,OKEx上線9個,幣安為13個。

相比一些新銳交易平台爭相20個、30個的批量上線DeFi幣,HBO反而顯得跟不上潮流。他們似乎不求多,也不求快,而是結合自身業務做DeFi佈局。

OKEx對DeFi的扶持更多偏向於為新資產的需求用戶提供多樣化的交易服務,特別是衍生品交易,近期也透露出要結合自研公鍊和DEX發力DeFi;火幣則從研究、投資、孵化的姿態出發,成立了DeFi實驗室。

幣安更偏重融入——將自身生態中已經存在的產品或場景,結合進一些優質的DeFi協議中,特別是它早期扶持過的項目。

去年10月,幣安用Launchpad引入了DeFi應用Kava(可見,幣安的IEO也早就上線了DeFi項目)。 Kava是一個基於Cosmos跨鍊網絡技術構建的Defi應用,支持BTC、XRP等主流數字資產的抵押貸款及穩定幣服務。 KAVA幣目前已經在30天的漲幅榜中排在第三位。

近期,幣安開始與Kava合作,幣安通證BNB進入了該協議支持的抵押借貸資產序列中。 Kava全球業務發展副總裁Aaron Choi表示,項目All In DeFi的同時,也將與幣安強強聯合。

Kava支持BNB抵押借貸

而在DeFi場景中不可或缺的穩定幣板塊上,幣安同樣參與了進來。

Kyber、 Aave(即EthLend)的協議場景中,已經上線了穩定幣BUSD。這兩個項目Token也早就在幣安上線。據悉,BUSD近期在與Compound、 makerDao合作,而這兩個項目是以太坊DeFi應用中的「頭牌」。

2019年9月,幣安依合規要求發行了美元穩定幣BUSD,目前的發行規模突破了16億美元,持幣用戶超過15萬。 BUSD與DeFi場景的結合,意味著這個合規穩定幣的流通將再得擴大,反過來,也會將一部分BUSD的持有者帶入到DeFi這個新場景中。

幣安智能鏈擁抱以太坊

無論是把DeFi幣上線中心化交易區,還是把自生態的資產推進DeFi協議中,幣安實際上都是在藉助資產的鏈上流通屬性,將自身融入到新的應用場景中。

依「幣」流動的確是一種十分便捷的方式,但一向主張「We lead,not follow」的趙長鵬絕不會讓幣安如此輕鬆。更何況,幣安已經不僅僅是一家交易所,它的生態版圖中,還有DEX、幣安鏈、智能鏈這些硬核基建。

DeFi爆發後,幣安的這些底層基建開始顯現出先發蓄勢後的爆發力。

2019年,幣安鍊和基於其搭建的幣安DEX先後上線。據官方數據,截止今年7月底,幣安DEX總共上線110種代幣,135個交易對,累計交易總額已經超過了8億美元。 Coingecko顯示,幣安DEX的24小時交易額為86.3萬美元。

DeFi的爆發離不開公鏈,而高市值應用最集中的公鏈毫無疑問是以太坊。

截至8月11日,鎖倉金額排名前30的Defi協議中,27個為以太坊上的應用;僅有EOS REX、EOSDT 和Lightning Network 這3個應用屬於EOS。

放眼看去,以太坊的對手公鏈中,可謂是一個能打的都沒有。這也給交易所主導的公鏈空出了機會。但幣安的思路並非在公鏈競爭,「我們還是從應用開發者的層面考慮,如何讓他們更方便地在幣安鏈上做開發。」

開放幣安生態,與以太坊甚至其他公鍊網絡連接,成為明智路徑。

於是,一個與幣安鏈並行的區塊鍊網絡——幣安智能鏈誕生。今年5月,幣安智能鏈測試網上線及開源。官方介紹,幣安智能鏈實現了可編程擴展性,兼容現有的以太坊生態系統,同時也支持跨鏈通訊和交易,允許幣安生態中的DApp開發者基於EVM(以太坊虛擬機)來構建應用,包括各種DeFi協議。

幣安相關負責人表示,兼容兩條鏈的DeFi應用,可以連接市場價格、交易所流動性,還可以直接連接到幣安DEX中進行結算付款。同時,所有支付方案都支持鏈上結算,便於用戶進行資產管理。

上述負責人透露,幣安智能鏈還可以通過跨鏈使用其他公鏈的預言機。上個月,幣安智能鏈上的開發者已實現通過Chainlink預言機連接鏈下數據,「這讓生態建設者可以更專注於產品開發,無須擔心基礎架構問題。」

看來,幣安想扶持的還不僅僅是DeFi這一個去中心化應用場景。而對於任何區塊鏈應用來說,幣安式的前瞻佈局也再次證明了底層基建的重要性。