A. 市场观点

一、宏观流动性

货币流动性恶化。美联储本周议息会议继续按兵不动,重创3月降息预期。联邦基金利率的目标区间保持在5.25-5.50%。自23年7月加息后,美联储的政策利率一直维持在22年来高位。银行开始爆雷,种种迹象均暗示流动性风险可能会在接下来集中爆发。美元指数转涨,美股跌幅扩大创半年最大跌幅。加密市场跟随美股下跌。

二、全市场行情

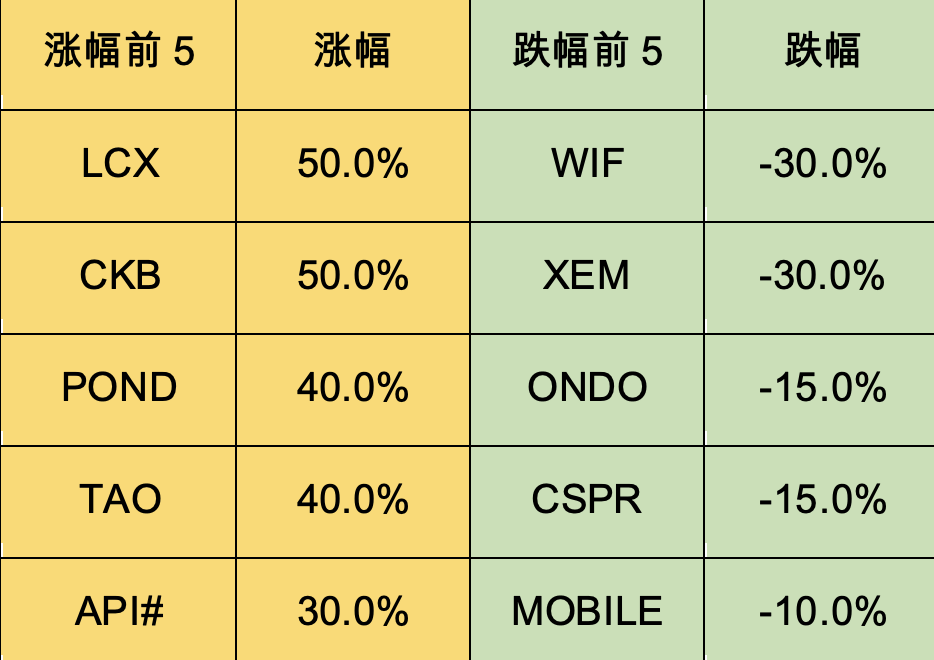

市值排名前100涨幅榜:

本周BTC超跌后反弹,山寨币活跃。市场热点主要集中在再质押和SUI。

1. JUP:是Solana链上的交易平台,类似1INCH+GMX,聚合收入占Solana链交易额60%,但现货交易仍不是龙头。目前新上大所,全市值超过Unisawp。

2.PENDLE:是利率衍生品龙头,受益再质押概念,TVL快速增长。再质押龙头Eigenlayer即将空投,再质押ETH的协议套娃年化收益率预测将达到50%,defi大户组队参与。可能有空投的再质押协议包括Ether.fi,Swell,Puffer,Renzo,Eigenpie等。

3. TAO:是POW模式的AI算力龙头,波卡生态。新提案拆分子币,每个子网都发子币。近期V神撰文看好Crypto和AI结合,其中举例看好TAO。

三、BTC行情

1)链上数据

BTC走势与前几轮减半相似。真实市场平均价格是33000美元,历史上在市场上升趋势期间,通常会重新测试成本作为支撑。这种现象部分归因于灰度GBTC产品发生的大量赎回。作为封闭式信托基金,GBTC在21年积累了66万枚BTC。自转换以来,11万枚BTC已从GBTC ETF中赎回,这造成了巨大的市场阻力。

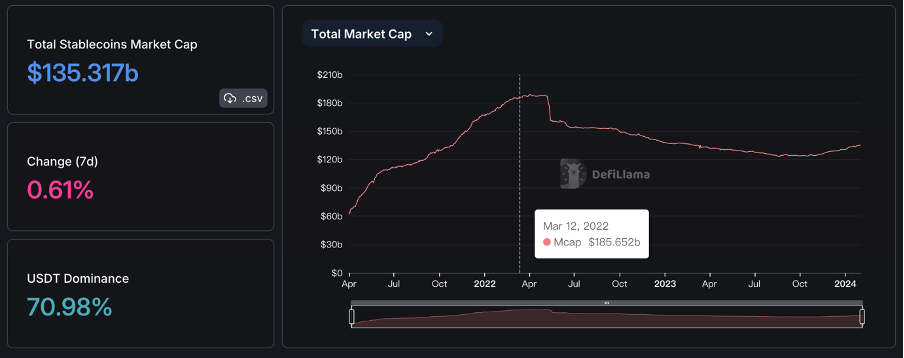

稳定币市值环比增长0.6%。23年第四季度USDT母公司Tether的利润达到28亿美元,这个数字创造了Tether的历史最高利润, 23年Tether总利润达到了62亿美元。

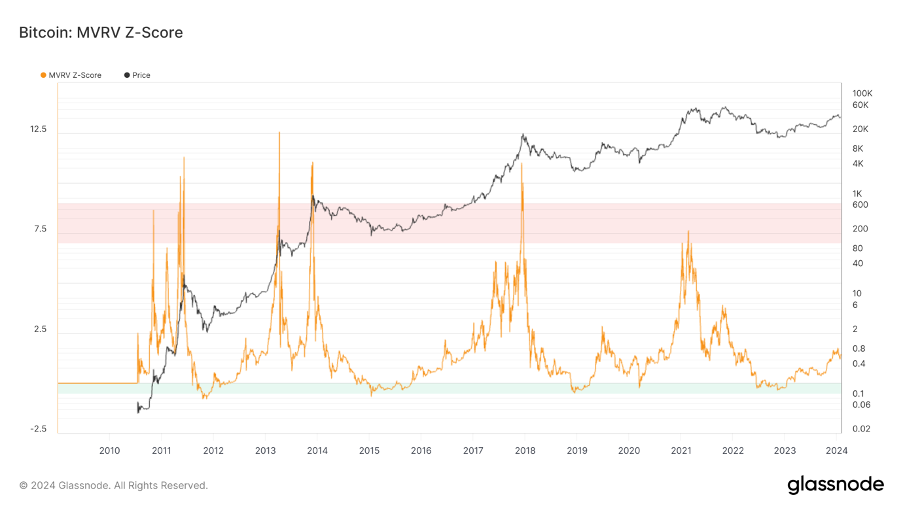

长期趋势指标MVRV-ZScore以市场总成本作为依据,反映市场总体盈利状态。当指标大于6时,是顶部区间;当指标小于2时,是底部区间。MVRV跌破关键水平1,持有者总体上处于亏损状态。当前指标为1.40,进入复苏阶段。

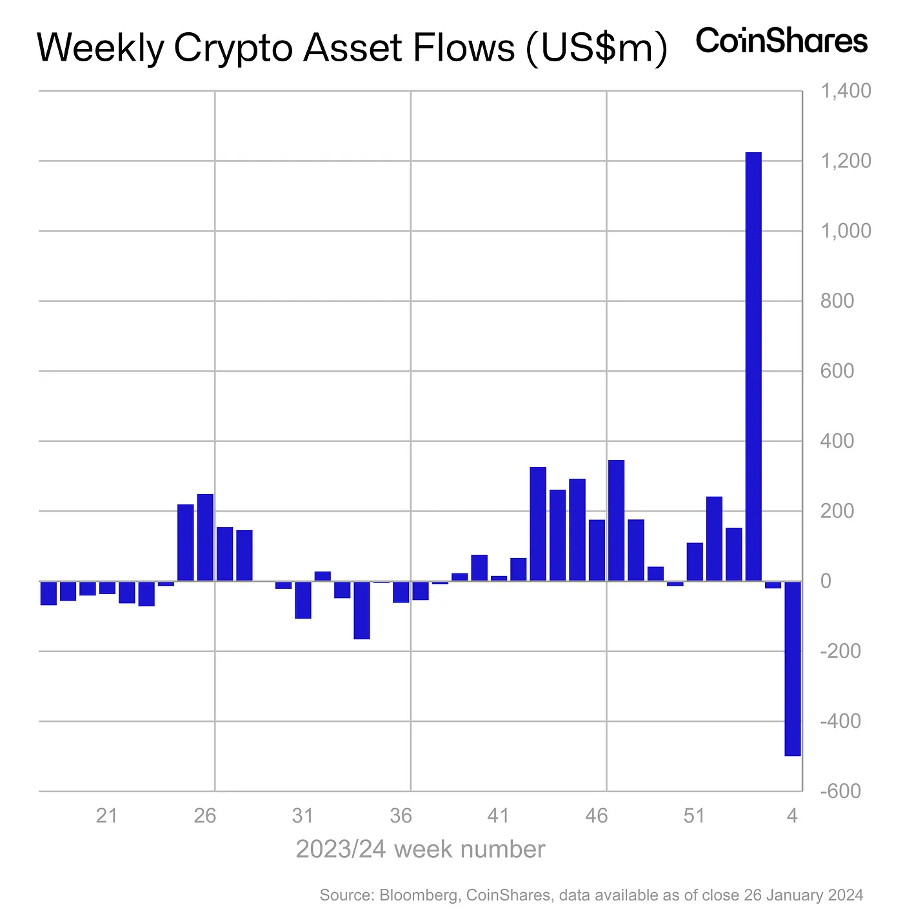

机构的加密投资产品大幅净流出,主力资金加速撤退。

2)期货行情

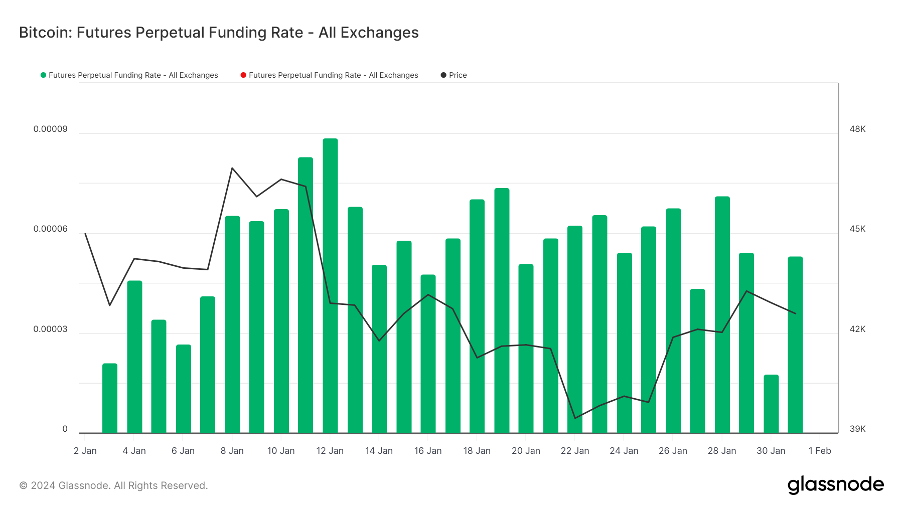

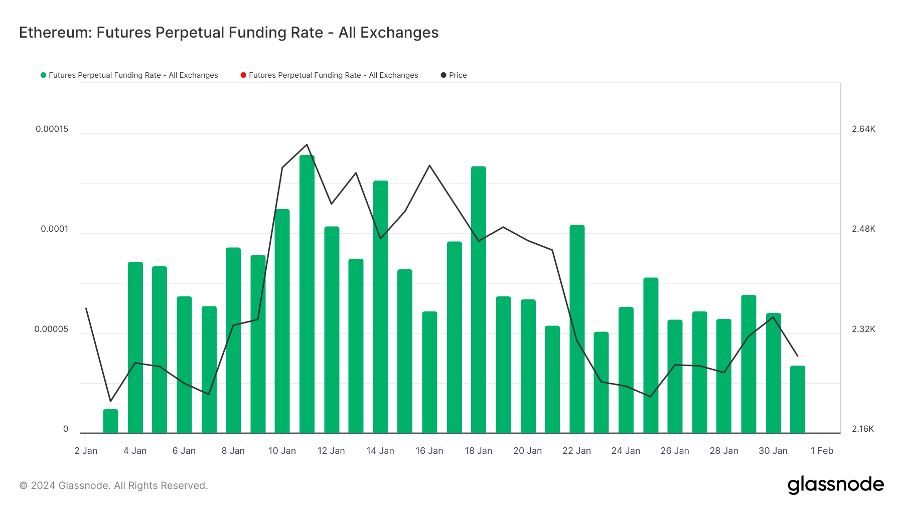

期货资金费率:本周费率正常,市场情绪中性。费率0.05-0.1%,多头杠杆较多,是市场短期顶部;费率-0.1-0%,空头杠杆较多,是市场短期底部。

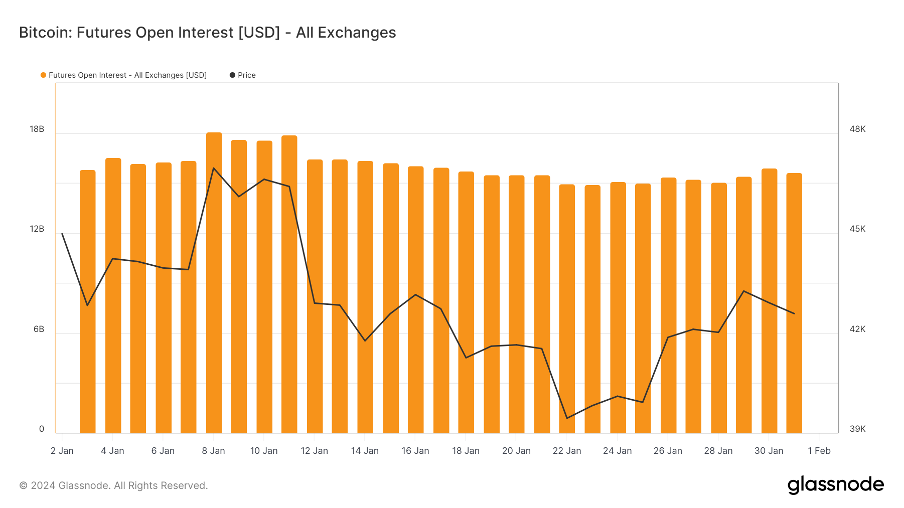

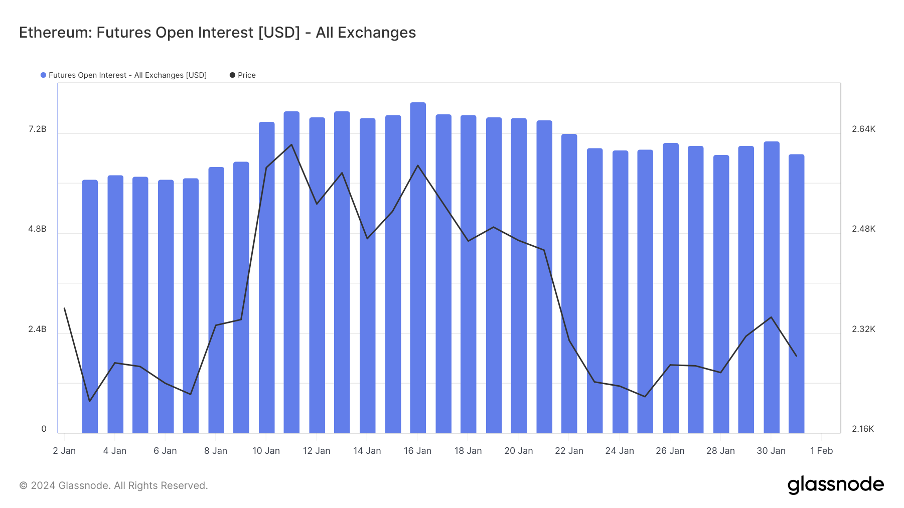

期货持仓量:本周BTC持仓量回落,市场主力撤退。

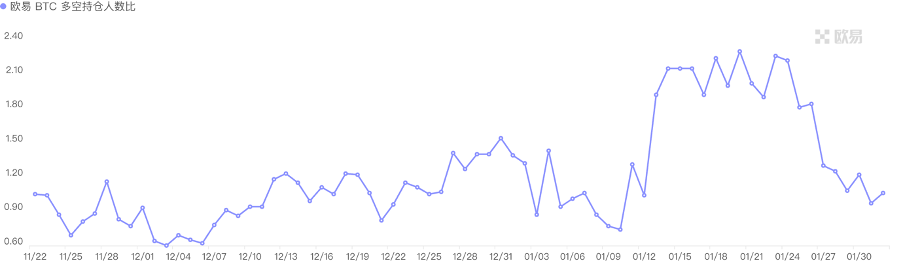

期货多空比:1.5,市场情绪正常。散户情绪多为反向指标,0.7以下比较恐慌,2.0以上比较贪婪。多空比数据波动大,参考意义削弱。

3)现货行情

BTC大跌后反弹做个右肩,月线走势类似2019年6月,预计一季度大概率调整为主基调。毕竟当前美国基本面并不支持过快过早降息,至于说到底是3月还是5月降息,只要交易方向明确,无非牛市前会出现一些折返跑。

B. 市场数据

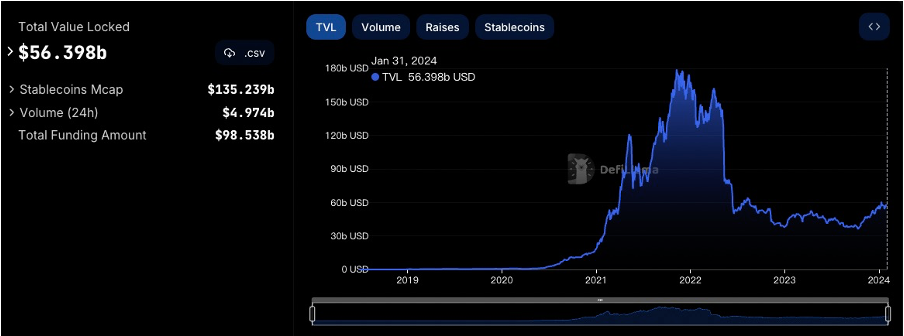

一、公链总锁仓量情况

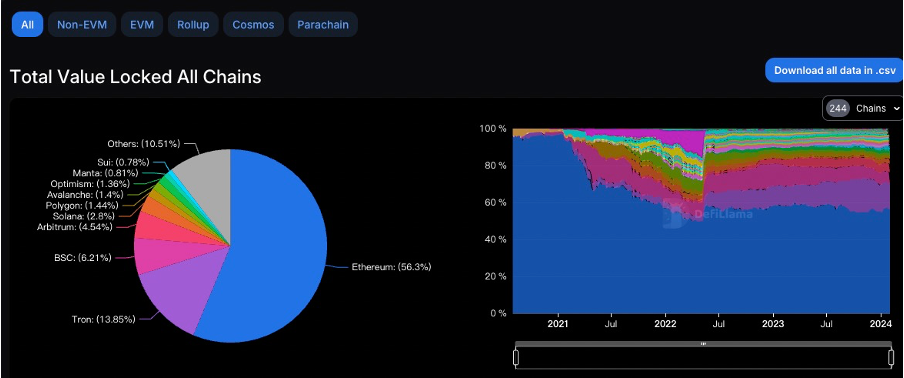

二、各公链TVL占比情况

本周总TVL为564亿美金,整体上涨21亿美金,上涨幅度为3.9%左右。本周BTC小幅反弹到43000上方。本周主流公链TVL有涨有跌,ETH链ARB链下跌不到1%,BSC链和TRON链上涨1%左右,SOLANA链上涨17%,而最值得关注的是SUI链本周上涨26%,单月累计上涨104%。

三、各链协议锁仓量情况

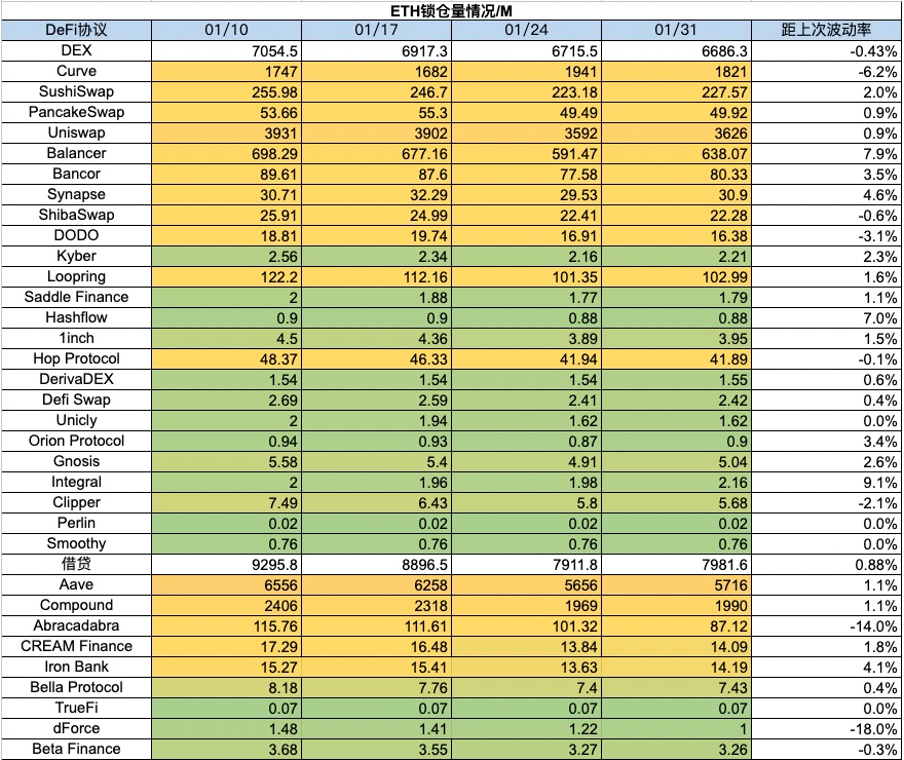

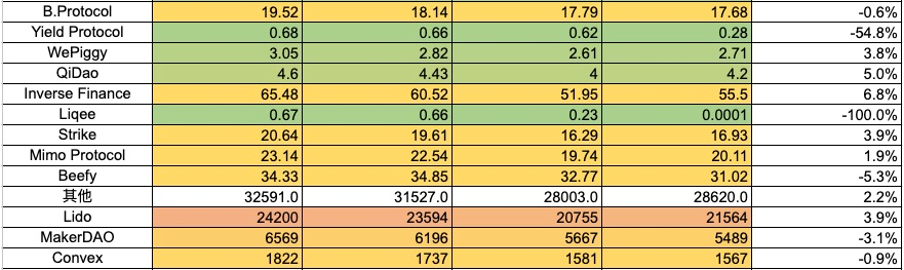

1) ETH锁仓量情况

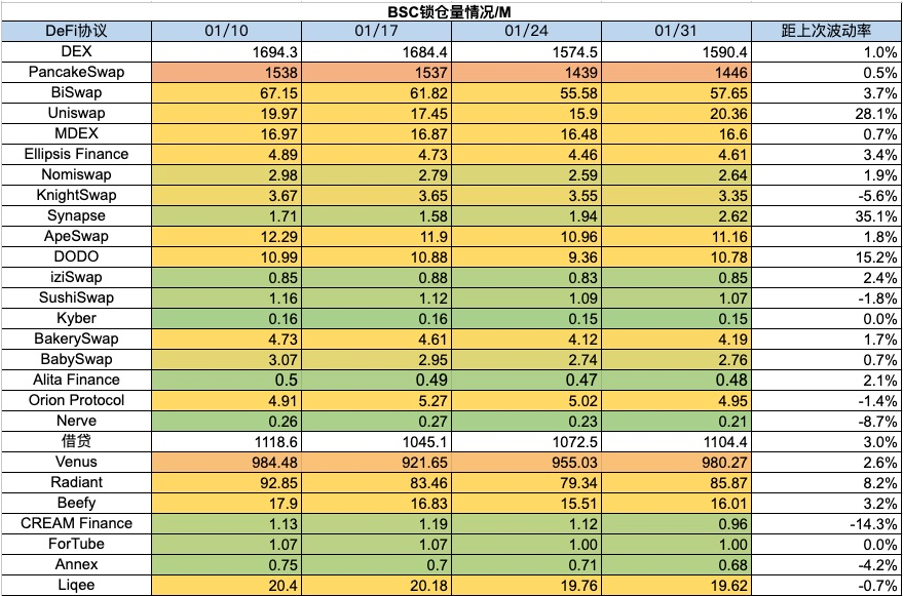

2) BSC锁仓量情况

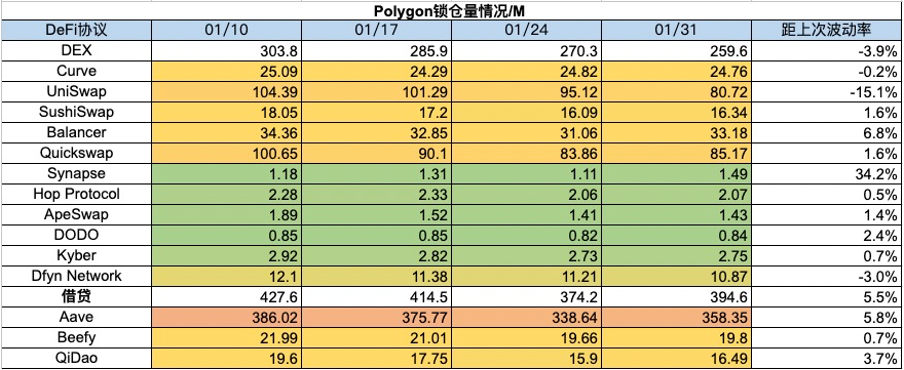

3) Polygon锁仓量情况

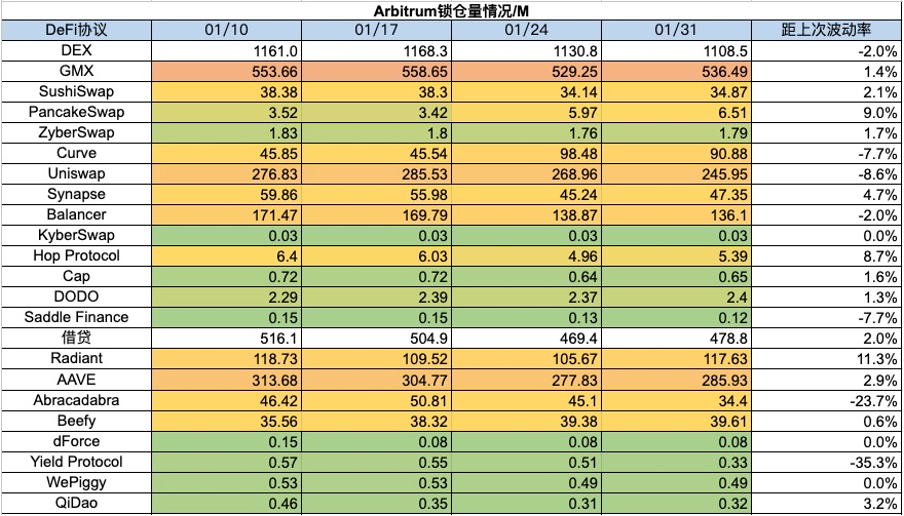

4)Arbitrum锁仓量情况

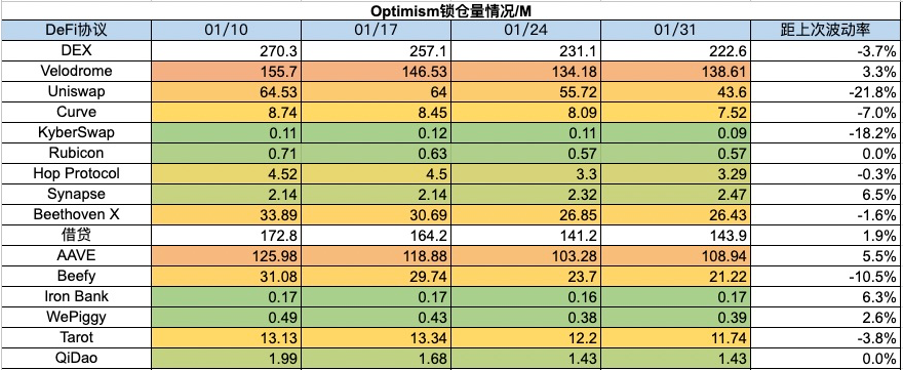

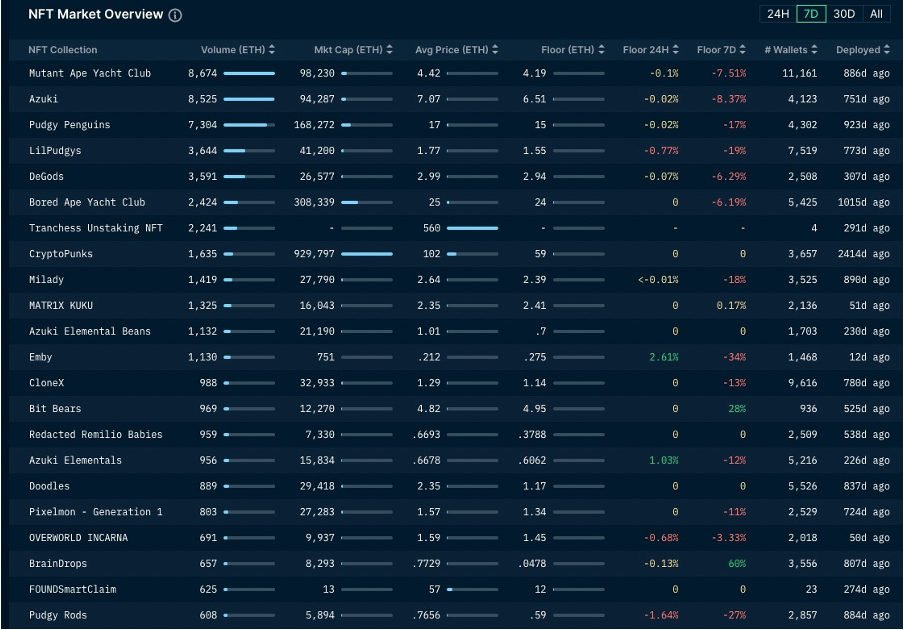

5) Optimism锁仓量情况

6) Base锁仓量情况

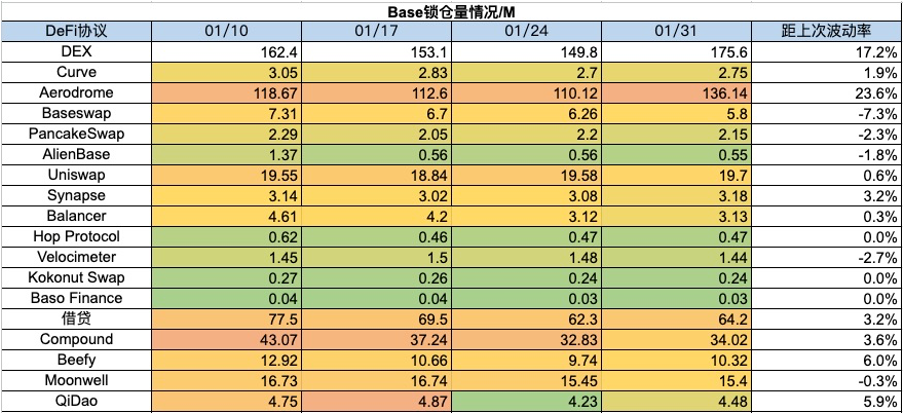

7) Solana锁仓量情况

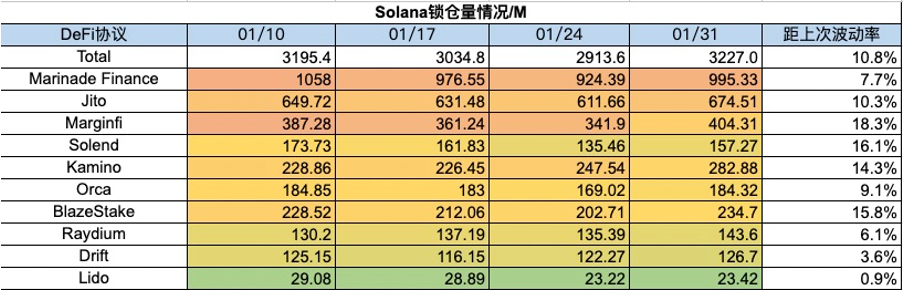

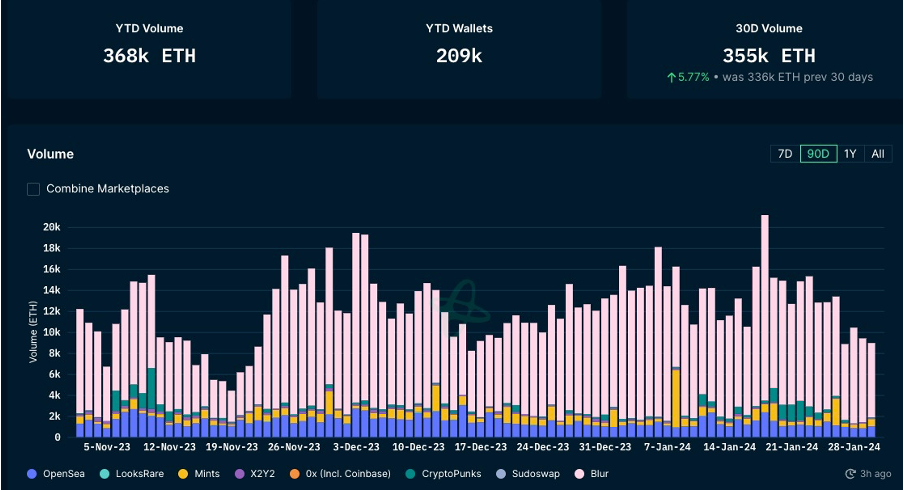

四、NFT市场数据变化

1)NFT-500指数

2)NFT市场情况

3)NFT交易市场占比

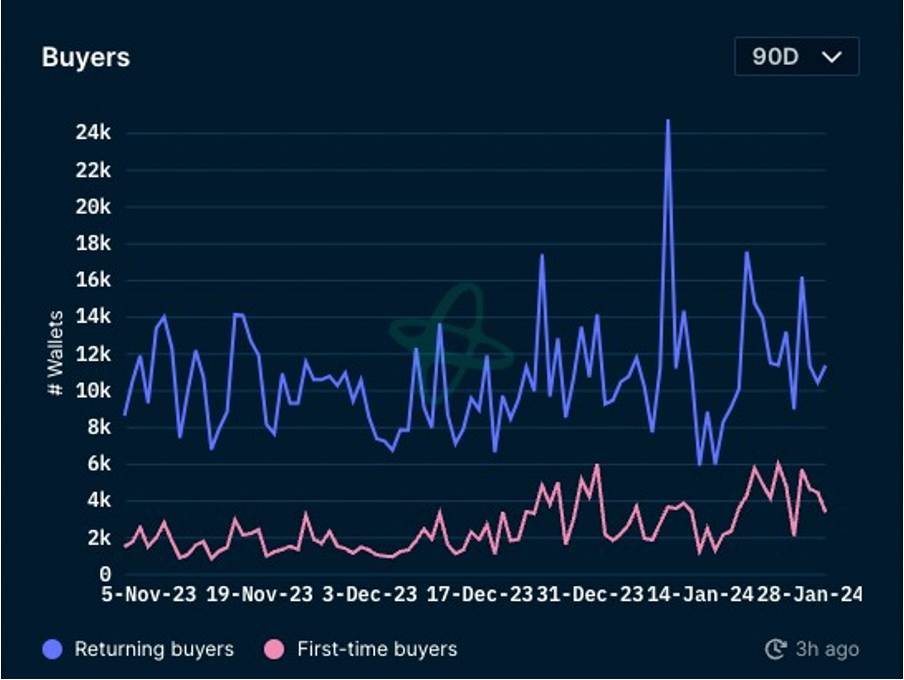

4)NFT买家分析

NFT本周大盘大幅度下跌,本周NFT市场头部蓝筹项目地板价全部下跌。MAYC下跌8%,BAYC下跌7%,Azuki下跌10%,Pudgy Penguins,LilPudgys和Milady均下跌20%左右。本周NFT交易量方面也是大幅下滑,下滑幅度约30%。首次购买NFT的用户和复购用户也在下滑当中,NFT市场整体情绪极度低迷。