作者:Kit,CatcherVC 研究員

引言

Greg Foss有35年的高收益債券管理經驗,曾經是加拿大首批開放高收益債券的管理經理之一。其好友曾上訴加拿大安省級法庭,通過了第一支BTC現貨基金。金融學中,高收益債券又名垃圾債券,有從高到低的3A級到B級等不同評分。高收益債券在加拿大的歷史與比特幣相似,從寥寥幾家的掛牌私人資管公司,發展到被加拿大銀行採用並開放高收益債券交易。

BTC是多國貨幣的CDS

如今,長期債務和信貸市場已經成為最大的金融資產。但如果把信貸市場比作狗,股權比作狗尾巴,股權價格的風吹草動會帶動著信貸市場震盪。 Greg指出,忽略信貸市場的股權估值是非常愚蠢的。在80年代的拉美債務危機中,如果不是因為布雷迪計劃,加拿大最大的銀行RBC的股權賬面價值會瞬間蒸發。

在金融學中,Credit Default Swap(CDS)稱為信用違約掉期,保障其購買者以債券的Face Value出售給違約者,以規避信用風險。若比特幣的目標是硬資產和儲存價值,那麼比特幣內在價值應該隨著各個國家的貨幣CDS溢出負利差價而波動。

以信貸市場估值BTC

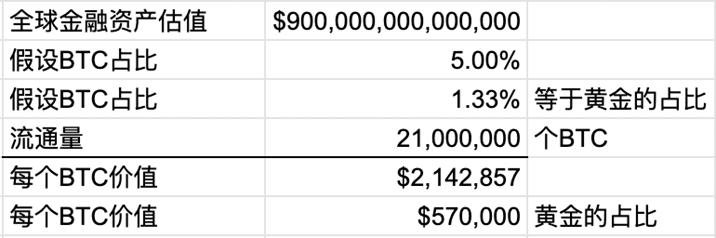

全球的金融資產總估值應該包括信貸市場,那麼就是900萬億美金。其中信貸市場佔據400萬億美金,300萬億美金是房地產,120萬億美金是股權市場,而剩餘的是黃金、大宗貨品等。其中主權債務或國債佔據了信貸市場的四分之一,也就是100萬億美金。

首先,Greg提出BTC的估值應該像計算Leverage Enterprise Value一樣,債務是資產架構裡重要的一部分,沒有債務的估值也就沒有信貸市場的市值。因此,雖然會有重複計算,帶有槓桿的房地產估值應當包括在全球金融資產總估值裡。以下是股權分析和EV分析和信貸分析的區別,可以很清晰的看出,忽略信貸市場去做股權估值是非常愚昧的,因為信貸支配了整個市場。當發生尾部風險時(Tail Risk),債券持有者會在清算時先拿到賠償,最後才是股權持有者:

股權估值:市值= 股價x 發行股份

企業價值:包含DCF模型,現金流分析,債券持有者,EBITDA賬面分析

信貸估值:非公眾市場債務,違約率,信用評分

來源: Investopedia

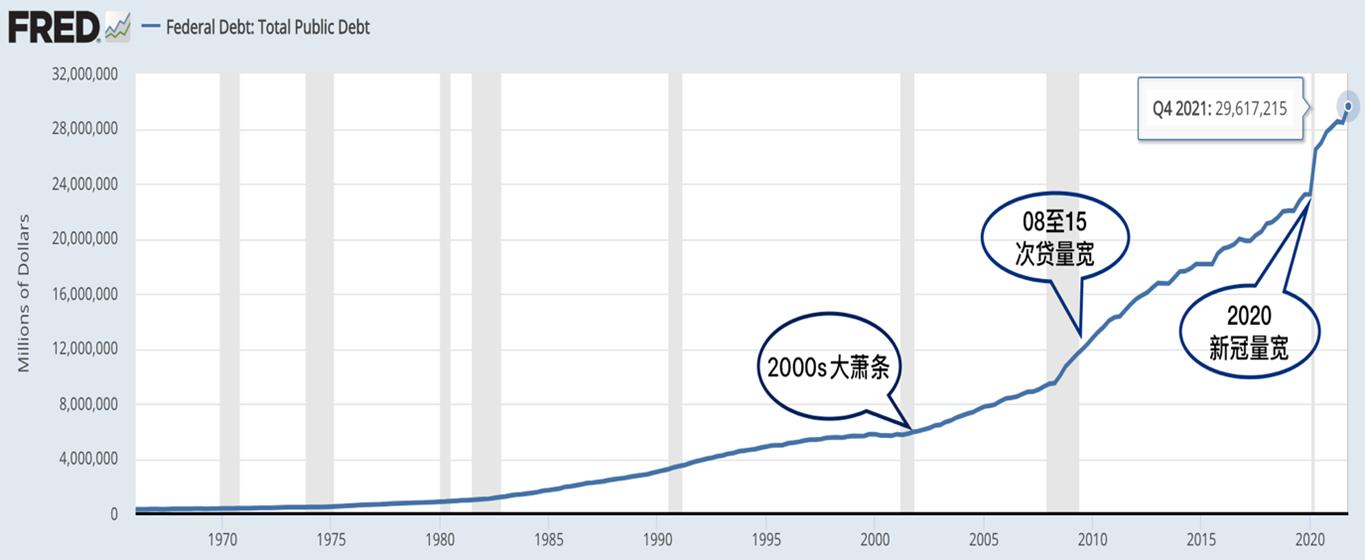

美國作為信貸市場的龍頭,佔據了將近200萬億美金信貸市場。自2008年次貸危機打開量化寬鬆的水閘,到2020年因為新冠而印發10萬億美金的聯邦債券,目前美國聯邦債券規模(不包括市政或州政府債券)已達30萬億美金,而無資抵押債券規模(包括聯邦醫療保險及醫療補助計劃等)已達162萬億美金。到這裡,你現在應該明白為什麼忽略信貸市場談股權估值的研究員都是傻瓜了吧。

來源:US Department of the Treasury

綜上所述,雖然BTC總是作為黃金的競爭品出現在大眾面前,但以8000億美金對比12萬億美金的黃金市值乃至更大的資產級別,它的估值仍然很低。

以概率學估值BTC

聯想到BTC的地位,第一反應可能是將它取代美金成為新的天然氣和原油交易全球化貨幣,成為新的全球儲備資產了。 Micro Strategy創始人Michael Saylor說:“能源賣家希望把手上的能源換成BTC而並非一直在貶值的石油美元,因為BTC背後間接代表了世界能源成本。”

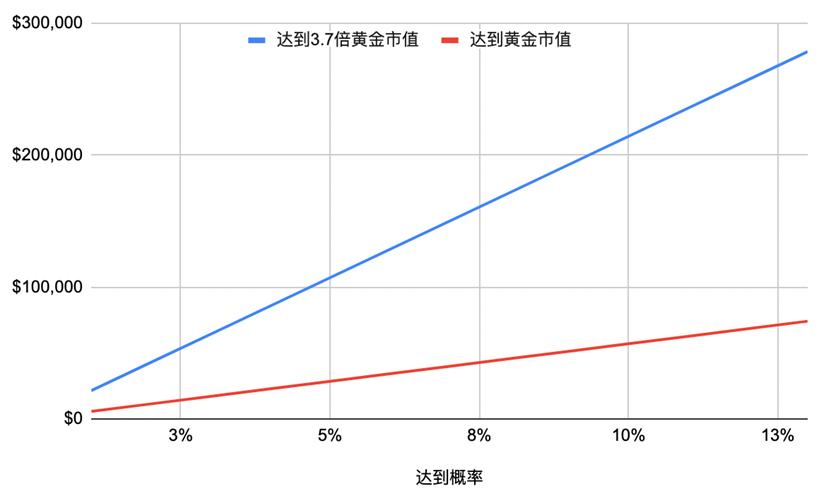

這裡一起來做一個簡單的假設,比如假設BTC佔比等於黃金在全球金融資產的估值的佔比,或者乃至黃金的3.7倍至5%。我們能乘以佔比後除以總流通了得出每個BTC的價值是在200萬和50萬美元區間,然而這件事並不是100%確定的,所以我們可以在通過事件發生的概率計算出期望報酬。

可以看到,假設10%機會BTC能到到達黃金市值或3.7倍的黃金市值,那麼它的估值應該是每個BTC在57,000美元到214,000美元之間。而按照目前40,000美元的估值,人們認為其達到黃金市值概率僅僅為7%,達到黃金市值的3.7倍的概率僅僅為2%。這是數字都是沒有考慮到硬資產會因為未來美元貶值的對應升值的假設。

而更重要的是,與2017年BTC在4000美元的時候的Beta(風險回報率)不同,目前基於全球背景和疫情爆發後的Beta變得更加合情合理的。再者,普京在烏俄戰爭開始後,所有能源交易收益的美金儲備全都被美國凍結和製裁,這也在逼迫更多國家逃離石油美元的製裁。 30年來這些源源不斷的美元貶值歷史,都顯示未來的概率遠遠高於目前的2%或7%。

是誰邁出了第一步?

目前該邁出第一步的,應該是固收債券或債券折價溢價交易的從業人士了。債券如果在債券收益為1%的時候發行,其面值會嚴重被目前公開市場上拋售的2.9%收益率的美債貶低。這些債券與兩年前發售的面值相比,已經貶低了超過20%。因此,考慮把BTC作為這些資產組合的保險是最好的不對稱及交易機會(Asymmetric Trade)。根據Greg所說,這是他35年以來見過最好的不會清算的不對稱交易機會。

橋水對沖基金創始人Ray Dalio從30年前當10年美債收益率還在14%的時候,開始通過平衡全天候風險平價(Risk Parity)配資建立起了他的對沖基金。但自上一個季度股市和美債同時下跌且在美債收益已經降到1%低位的情況下,我們歷史以來第一次看到了美債收益和納斯達克同時超過了兩位數的百分比波動。簡單來說,走高的美債收益率和下跌的美債面值與納斯達克指數下跌的程度相同,意味著根據Risk Parity資產組合的風險並沒有得到有效對沖或平衡,以至於採用這些策略的資產表現跌出了預期的負面影響。所以,目前已經沒有比較有效的傳統資產組合用來應對系統性風險。

來源:TradingView

富達投資(Fidelity Investment)曾發布了一篇對虛擬貨幣的研究,其研究指出種類共分為兩類,一類是BTC以及另外一類完全不具備BTC所代表的價值。根據數據表示,目前全球第四大的資產管理富達投資,已經允許其客戶以及退休福利計劃(401K)提供BTC服務。就此看來,其他不提供BTC服務的大型資產管理將會因不提供BTC服務損失一大部分的客戶量。所以,Greg指出就像高收益債券在加拿大的發展情況一樣,BTC成為其他機構的服務選項只不過是時間問題而已,而且一切都會加速到來無論是貝萊德(BlackRock)還是先鋒(Vanguard Group)。

來源: Advrating

大資金何時入場?

目前BTC仍未到1萬億美元的總市值,對於大資金如橋水基金,甚至是全美國35萬億美元的養老金來說都太小了。所以對於小型資產管理團隊來說,這個時間段是非常合適的,而大資金要入場風險非常高。那麼這些大資金何時會入場呢,可能判斷入場時機並不太現實,我們不妨從概率上做一個計算。

目前美國的養老基金基本承諾40年期平均年利率為10%,並以60%投股權和40%投債券的傳統配資比例進行投資。我們可以假設在沒有任何全球債務違約風險下,40%的債券投資及債券的平均票面利率在5%,我們可以得出債券的收益佔據了這10%養老金收益的2%。還有2%來自於這些養老金投資者的固定收入和投資。結果,我們可以得知,剩下6%的收益需要由保證股權投資永遠以10%的年收益率來維持給養老金投資者的承諾。 Greg說以目前歷史最高的股權估值和現金流估值倍數,相信目前所有的養老基金經理已經焦頭爛額了,要不繼續以高槓桿繼續推高整個股市,要不就想辦法給虛高的估值買保險,不然就繼續等著膨脹的泡沫破滅吧。

我們不妨設想在違約和清算系統性風險到來時股價腰折50%的情況,受到影響最大的應該是養老基金投資者了。首先,這些消防員、警察、市政工作人員等會發現自己工作了一輩子存下養老金無法按照合約履行或只能支付之前承諾一半,然後市場波動率隨著社會的不穩定衝高。

現貨ETF與期貨ETF

目前BTC的價格受到歷史最高的期貨利息影響,以及期貨ETF的開通,它短期內被像彈簧一樣被人為操縱地壓縮到了低價。但從長期來看,BTC是世界上唯一一款有著做空債務市場同時做多長期市場波動率特性的衍生保險,而世界上目前並沒有也沒有認知需求一款長期看多市場波動率的保險產品。簡單來說,全球都在認為疫情過後經濟會越來越穩定地發展,而BTC是唯一反對這樣看法並且可以購買的指數。而最終,這些看好經濟發展會越來越平穩的人而且在做空BTC的人,長期來說將會為做空而買單。

Greg指出,許多對沖基金把BTC當做納斯達克粉絲股,打包在一起買空這些過熱的情緒,然而他們並沒有意識到其實這是一款看多長期市場波動率的對沖保險產品。 VXY是一款可以用來看多看空VIX波動率的基金,當波動率漲(VIX)的時候,資產股一般在經歷大跌。沒有人會認為市場會一直消極的波動,但是在市場波動率大的時候,多一份保險也是合情合理的。

總體來說,無論是什麼ETF,合法合規的監管將會吸引更多感興趣的投資者,這裡說的是以兆為單位的資產管理經理,而不目前市場上僅僅以億萬為單位的投資者。

來源:Crypto Quant

股指聯動性

許多人指出現在BTC的價格與納指等指數有高達0.8的關聯性,然而歷史數據一般僅供參考。況且在公司債券交易市場中我們可以看到更高的指數關聯性,這是因為AI交易算法在短期關聯性的決策權重是非常大的。但是這些算法很容易因為一些人為的操縱長期風險指標而失效,具體的例子就是高收益債券利息的降低在不斷被刷新。目前BTC與2016年的時候比更具投資吸引力,因為許多未知宏觀微觀因素都已經塵埃落定。

從宏觀面來看,我們幾乎可以肯定法定貨幣100%會一直貶值。本來美國在2018年的時候乘著科技的發展,差不多可以把2008年的次貸導致以億為單位的死亡螺旋解救出來。隨著新冠疫情來襲,量化寬鬆已經開始形成了以兆為單位的死亡螺旋。如果美國人錯信了他們的政府40年會保衛好他們手上的資產,他們還會選擇給政府一個機會相信下一個40年嗎甚至在2022年做180度大掉頭嗎?可能性極微。從微觀面來看,BTC的定位,包括區塊大小的決定甚至技術的發展趨勢都比數年前更清晰。

加息真的會有影響嗎?

那麼加息真的會減慢美元的貶值乃至對BTC的價格有影響嗎?首先,我們已經弄懂了印刷出來的法定貨幣是這個死亡螺旋的萬惡之源,那麼現在這就變成了初中平等方程式問題了。這個方程式平衡需要通過以下幾點來滿足:

全球經濟發展速度不足以支付債券利息(經濟發展< 債券利息)

印錢來支撐信貸市場(經濟發展慢+ 無限印錢= 債券利息)

綜上所述,整個信貸市場已經亂套。因為無論如何加息,還是改變不了全球經濟緩慢並需要通過不斷印刷法定貨幣來償還出售債券產生的債券利息。更糟糕的是,股權持有者在違約風險來臨時,是在最後得到清算賠償的一方。簡單來說,目前的市場並不適合把錢借出去,而是應該把能藉的錢都藉過來。

結語

Peter Schiff 曾在10美元的時候開始接觸BTC, 他本可以通過投入1%的總資產到現在拿到40倍總資產的賬面回報,但他從來沒有從不對稱交易中學習反省,反而不斷阻撓傳統投資者。雖然,目前看來法定貨幣大概率會一直貶值甚至脫錨,但是我們或許還有一種平行宇宙的選擇,那就是BTC成為了國庫儲備,而法定貨幣繼續名義上充當著全球儲備金。