以太坊轉向PoS一直是業內備受關注的重大事件,PANews也撰文科普了以太坊合併的背景和進展。儘管官方還未公佈執行層和共識層(即ETH1和ETH2)的合併時間表,但綜合各種條件來看,開發者、社區和市場目前對6月中旬進行合併保持了樂觀的態度。由於合併後會帶來ETH流通增量的快速減少,這一預期帶動了ETH的上漲。根據CoinGecko的數據,截至4與1日,ETH報價約3278美元,較年內低點已經回升了36%,且連續一周高於3000美元關口。

目前,信標鏈運行情況如何?為此,PANews旗下數據新聞專欄PAData觀察了Beacon Chain(信標鏈)的各項鍊上數據及質押市場的各項數據,數據表明:

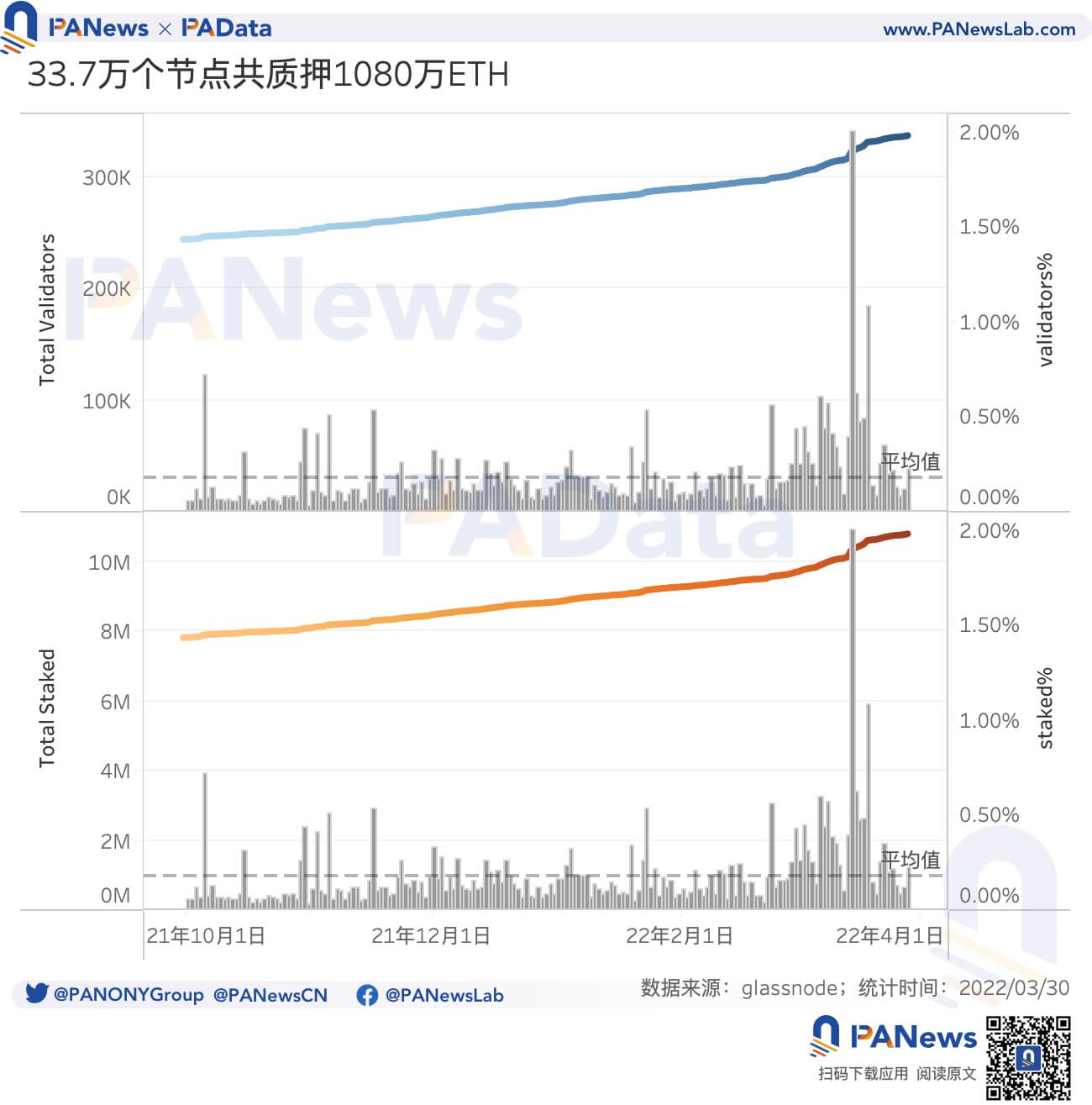

1)目前Beacon Chain運行平穩,根據統計,截至4月1日,Beacon Chain已擁有33.73萬個節點,其中有效節點佔比約為95.91%,累計質押總額約1080.02萬ETH。自3月以來,節點數量和質押總額就表現為快速增長態勢。

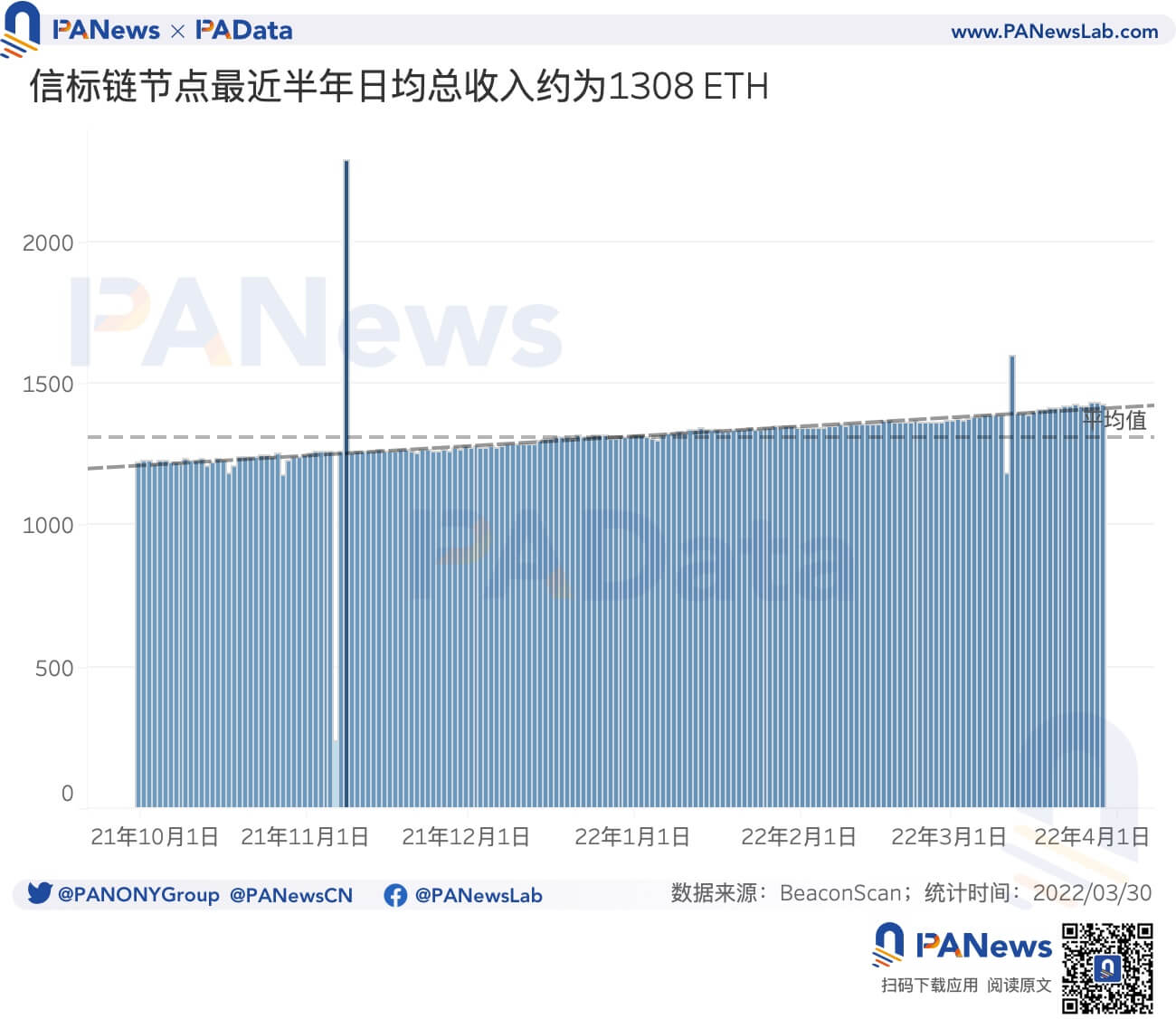

2)最近半年,Beacon Chain節點的總收入達到了23.68萬ETH,日均總收入約為1308.30 ETH。最高日收入為2021年11月8日創造的2285.81 ETH,最低日收入為2021年11月6日創造的234.67 ETH。總體分佈較為集中,趨勢上穩中有增。

3)在多種質押流動性解決方案中,Lido的質押總額和份額佔比最高,stETH的主要流通市場為Curve,主要用於兌換為ETH從而參與其他交易。

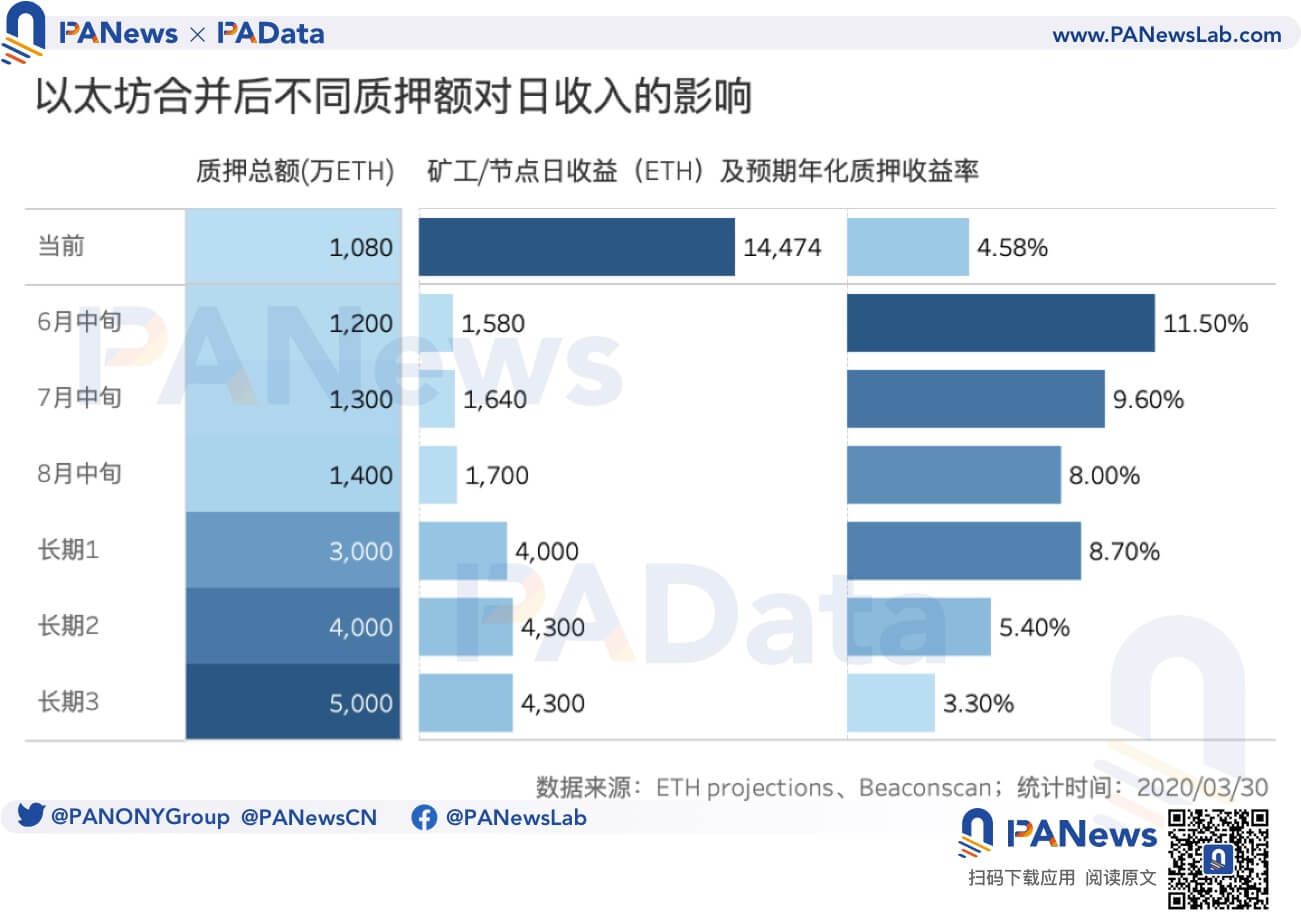

4)不同質押額將會對每日新增流通量和預期年化質押收益率產生不同的影響,如果按照3月的質押增速,那麼6月中旬左右的質押額將達到1200萬ETH,根據公開項目ETH Projections的預測,屆時每日新增將下降至1500 ETH,預期年化質押收益率將上升至11.5%。

01

累計質押總額約1080.02萬ETH

節點日收入穩步增長

在分析Beacon Chain的鏈上數據之前,需要對一些基礎概念有所了解[1]。 Ethereum 2.0包括兩個層次,一個是核心的Beacon Chain,一個是shards chain(分片),兩者是按照一致的步伐編排的。在最佳運行狀態下,系統每12秒會產生一個Slot(插槽),每32個Slot構成了1個Epoch,也即每6.4分鐘產生一個Epoch。 Slot是一個區塊被添加到Beacon Chain和shards chain(分片)的機會,類似於區塊時間。添加方式是,作為權益證明的“虛擬礦工”的Validator(節點)可以為每個Slot提議(propose)區塊(block),當提議的區塊被其他節點投票見證後,就可以被添加到鏈上後,節點可以獲得獎勵,此時該區塊的狀態為proposed;反之,如果節點沒有提議區塊或節點不在線、不同步,則Slot也可能是空的,節點不能獲得獎勵,此時該區塊的狀態為skipped。還有一種區塊的狀態被稱為forked,這是在確定標準鏈(主鏈)的過程中產生的,其產生規則依賴於Gasper FFG協議,目的是維護系統的共識和推進系統的狀態,與具體的交易記賬有較小關係,與節點兩次投票的懲罰有較大關係,因此這裡不做過多分析。

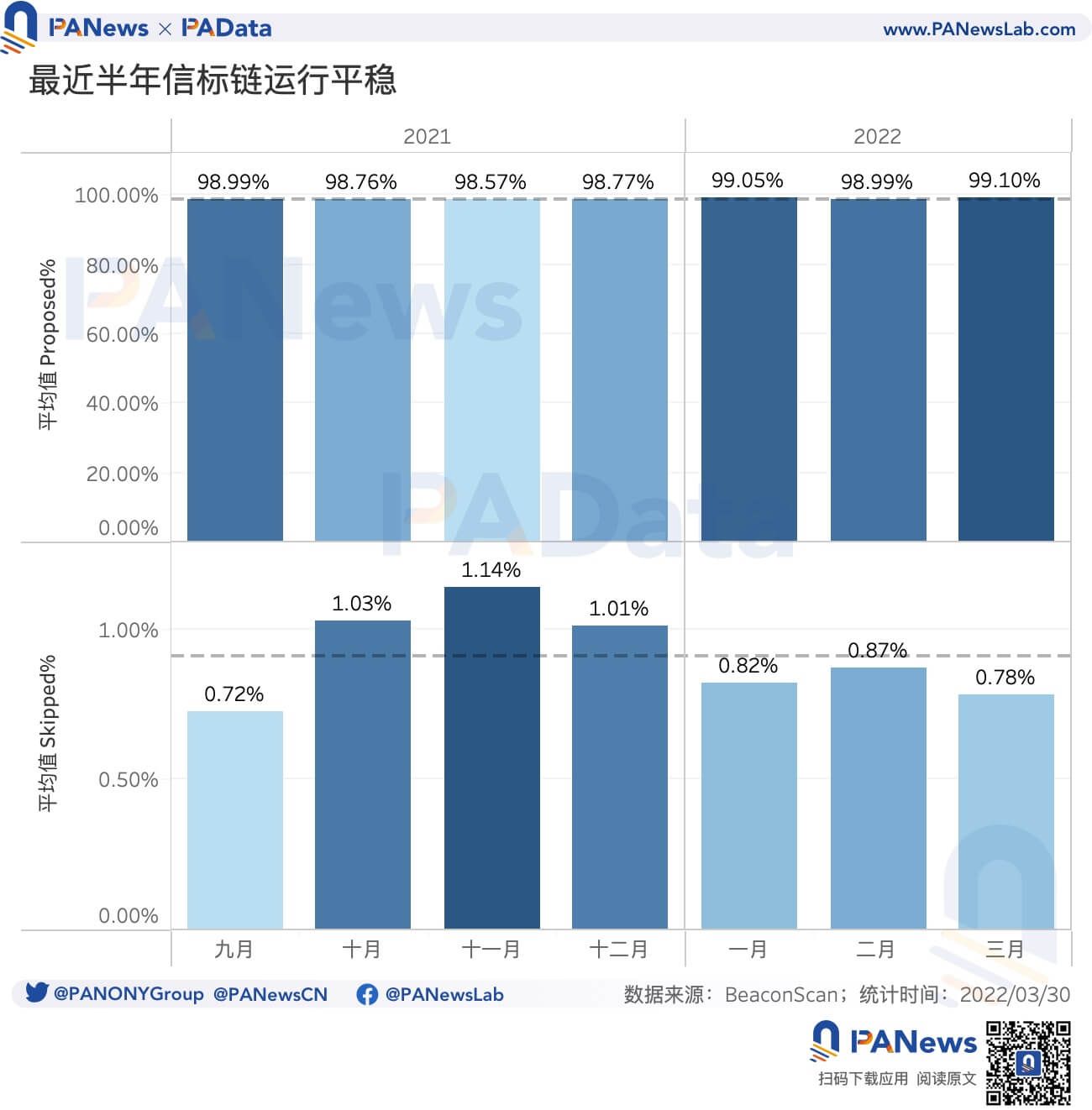

目前Beacon Chain運行平穩。根據統計,截至4月1日,已產生約349.93萬個Slot和10.94萬個Epoch。從區塊情況來看,最近半年,每日產生7200個區塊,其中,日均順利加入Beacon Chain的Proposed區塊約有7119塊,日均佔比約為98.87%;日均跳空的Skipped區塊約有68塊,日均佔比約為0.94%。可見,絕大多數區塊都由節點提議並被其他節點投票見證,網絡運行基本穩定。

從節點情況來看,目前Beacon Chain已擁有33.73萬個節點,其中有效節點佔比約為95.91%,累計質押總額約1080.02萬ETH。自3月以來,節點數量和質押總額就表現為快速增長態勢,當月新增節點數和新增質押總額分別為3.67萬個和114.34萬ETH,日均環比增幅達到了0.39%,高於此前5個月0.14%的均值。其中,3月15日為活躍度峰值,新增節點數和新增質押總額為6331個和20.23萬ETH,日環比增幅都約為2%。質押激增或與合併即將到來的預期有關。

共識機制一直是區塊鏈安全運行的重要基礎,因此以太坊PoS轉向帶來的節點收入問題也一直是眾人關心的重中之重。根據統計,最近半年,Beacon Chain節點的總收入達到了23.68萬ETH,日均總收入約為1308.30 ETH。日均收入集中在1147.95 ETH至1427.85 ETH之間(98%的天數),半數集中在1258.92 ETH至1353.09 ETH之間(50%的天數),極端最高日收入為2021年11月8日創造的2285.81 ETH,極端最低日收入為2021年11月6日創造的234.67 ETH。總體而言,節點的日收入分佈較為集中,且穩中有增,增速溫和。

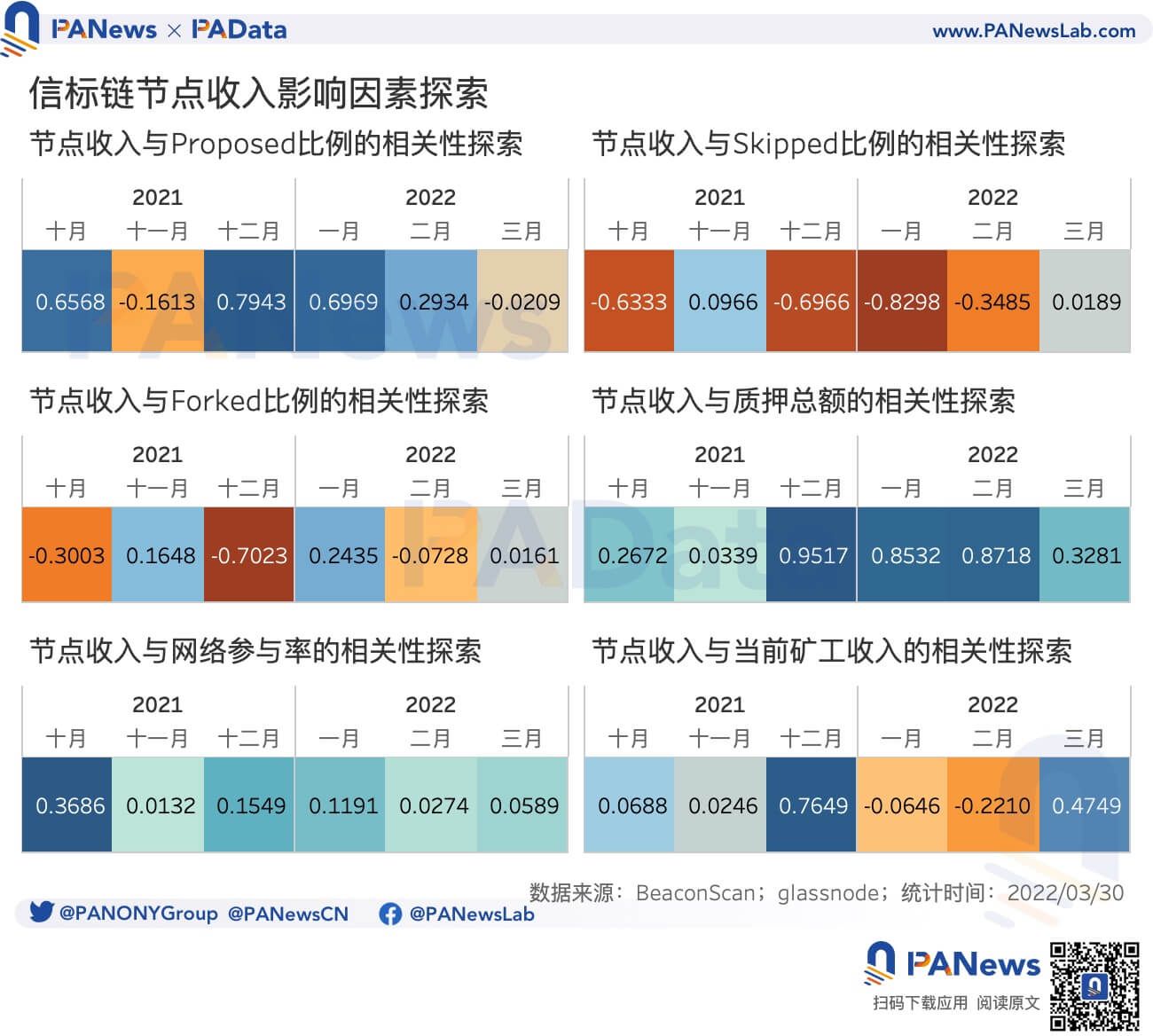

根據節點的獎勵和懲罰規則[2],可知,節點收入與兩個關鍵變量有關,一個是base reward(獎勵基數),一個是participation rate(參與率),前者還與有效餘額有關。由於缺少近期有效餘額的變化數據,因此這裡重點考慮網絡參與率對收入的影響程度。根據統計,最近半年,Beacon Chain的日均網絡參與率大約為99.24%,最低也有96.26%,總體而言,參與率穩定,且較高。但是,根據相關性統計,每日節點收入與每日網絡參與率之間總體不相關,皮爾森係數僅為0.14,即使將時間週期展開到每個月,這種相關性也不成立,皮爾森係數的最大值也只有0.37。

除此之外,PAData還探索了其他間接影響因素,但總體上,節點每日收入與Proposed區塊率、Skipped區塊率、Forked區塊率和PoW每日總收入均不相關,皮爾森係數在-0.11至0.27之間,僅與質押總額的存在十分微弱的相關性,皮爾森係數也僅有0.46。不過,如果只考察某個單獨的月份,可能會發現一些或是偶然的相關性,比如節點收入與Proposed區塊率和PoW礦工總收入在去年12月存在較強相關性,皮爾森係數都超過了0.75。不過,這仍然不足以支持任何相關關係的推測。

02

當前質押收益率超4%低於借款利率,

流動性質押協議Lido成最大質押者

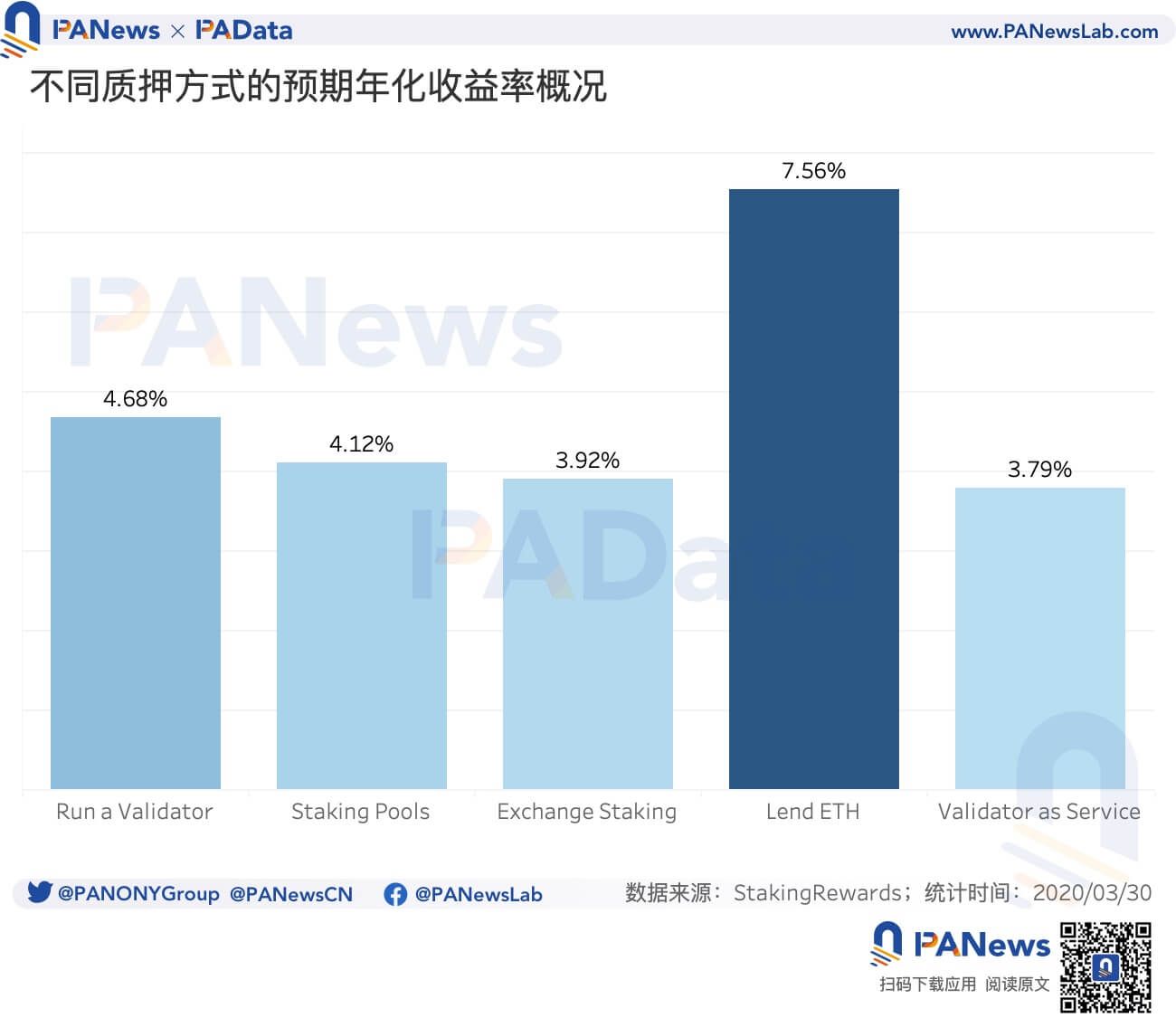

在Beacon Chain與以太坊並行的當下,質押就已經發展為一個重要的市場,合併後,這一市場必將變得更加重要。目前,參與Beacon Chain質押有幾種主流的方式,第一種是直接運行一個節點,根據是否自行運行可以分為獨立運行節點(Run a Validator)和通過節點服務運行(Validator as a Service)兩種方式,通常而言,這不僅需要鎖倉質押32 ETH,還需要符合一定的軟硬件條件。這種方式目前的預期年化收益率約為4.68%和3.79%。

第二種是通過礦池參與質押,根據礦池的性質可以分為Staking Pools和Exchange Staking兩種,通常而言,用戶可以質押任意金額的ETH(一般要求大於0.01 ETH),有些設有鎖定期,而有些則沒有鎖定期,但需要支付一定的管理手續費。這種方式目前的預期年化收益率約為4.12%和3.92%。不過,這些質押的預期年化收益率都比ETH借貸的預期年化收益率低很多,激勵不足將可能是製約ETH質押增長的一個潛在因素。

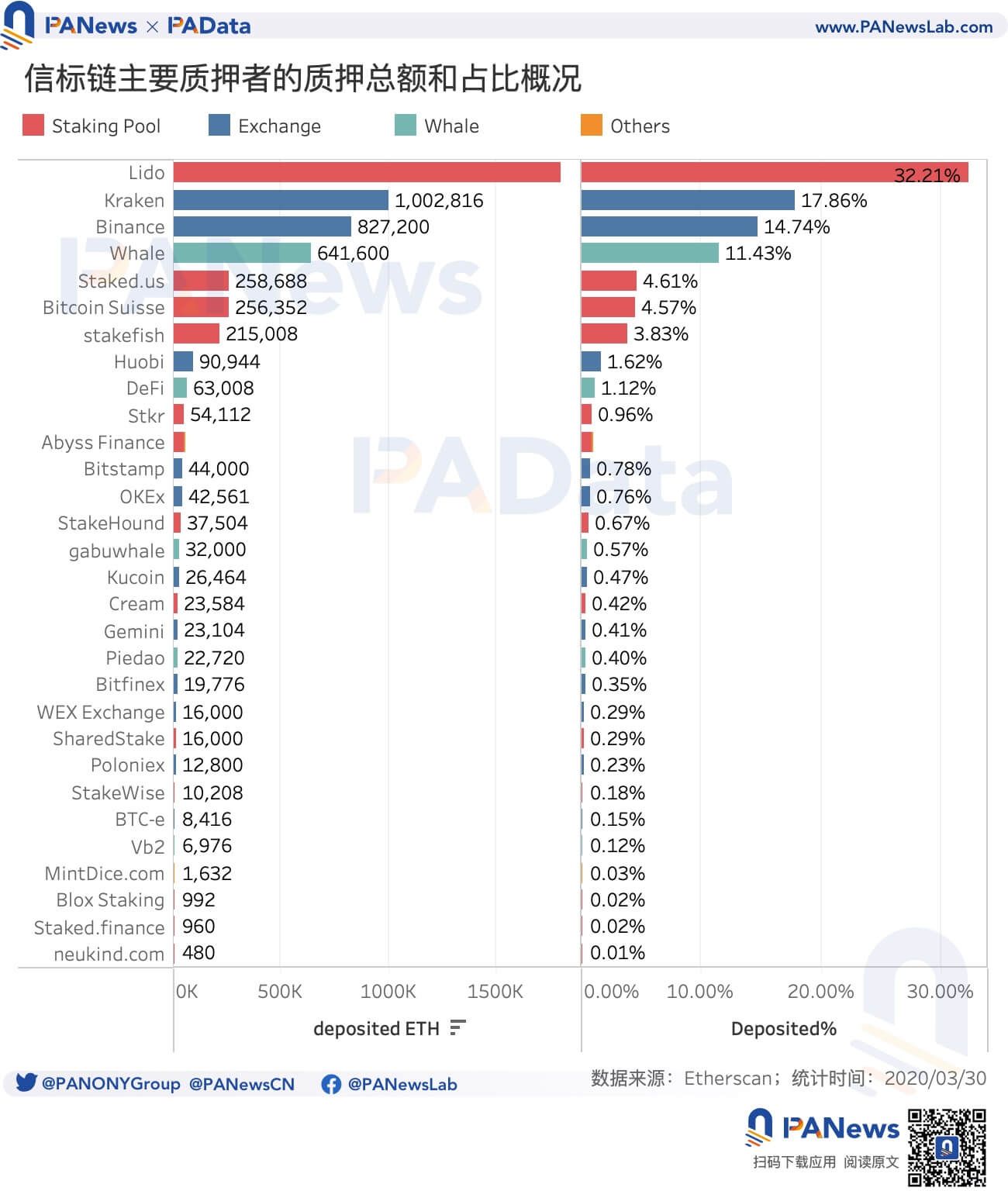

從主要質押者的情況來看,目前,根據不完全統計(以標記地址最多的來源來數據源),Staking Pools的總質押額是最高的,約為272.92萬ETH,佔統計範圍內總質押額的48.62%,其次是Exchange Staking,總質押額約為211.41萬ETH,佔統計範圍內總質押額的37.66%。從單一主體來看,Lido目前是質押總額最高的,達到了180.78萬ETH,佔統計範圍內總質押額的32.21%,遠遠超過其他質押主體。另外質押額較高的還有交易所Kraken和Binance,分別達到了100.03萬ETH和82.72萬ETH,佔統計範圍內總質押額的17.86%和14.74%。其他質押額較高的主體還有Staked.us、Bitcoin Suisse、Stakefish、Huobi、Stkr,質押額分別都超過了50萬ETH,佔比約在1%以上。

由於ETH較長的鎖倉週期限制了資金的流動性,所以早在2020年底質押剛開始的時候,不少第三方質押服務商就開始提供流動性解決方案,這種方案通常是以發行一種封裝的ETH ERC20代幣為實現途徑的。比如早期Binance Staking返還的BETH、Rocket Pool返還的rETH、Ankr返還的aETH,這些代幣可以在其他DeFi和二級市場在流通。不過,經過將近一年半的發展,目前ETH的流動性質押協議市場以Lido為最大份額持有者。其發行的封裝代幣stETH目前廣泛流通於各大DeFi市場,根據Dune Analytics的統計,流通市場包括Curve、1inch、Balancer、Uniswap、Sushiswap、Paraswap等,其中,Curve交易量的市佔率最高,達到了67.8%,主要用於兌換為ETH從而參與其他交易。

03

不同質押總額的預期網絡變化

合併後會給以太坊網絡帶來怎樣的影響?這是目前眾人最關心的一個問題了。對此,根據一個名為ETH Projections[3]的公開項目的預測,合併將對ETH的新增流通量和預期質押收益率產生較大影響。

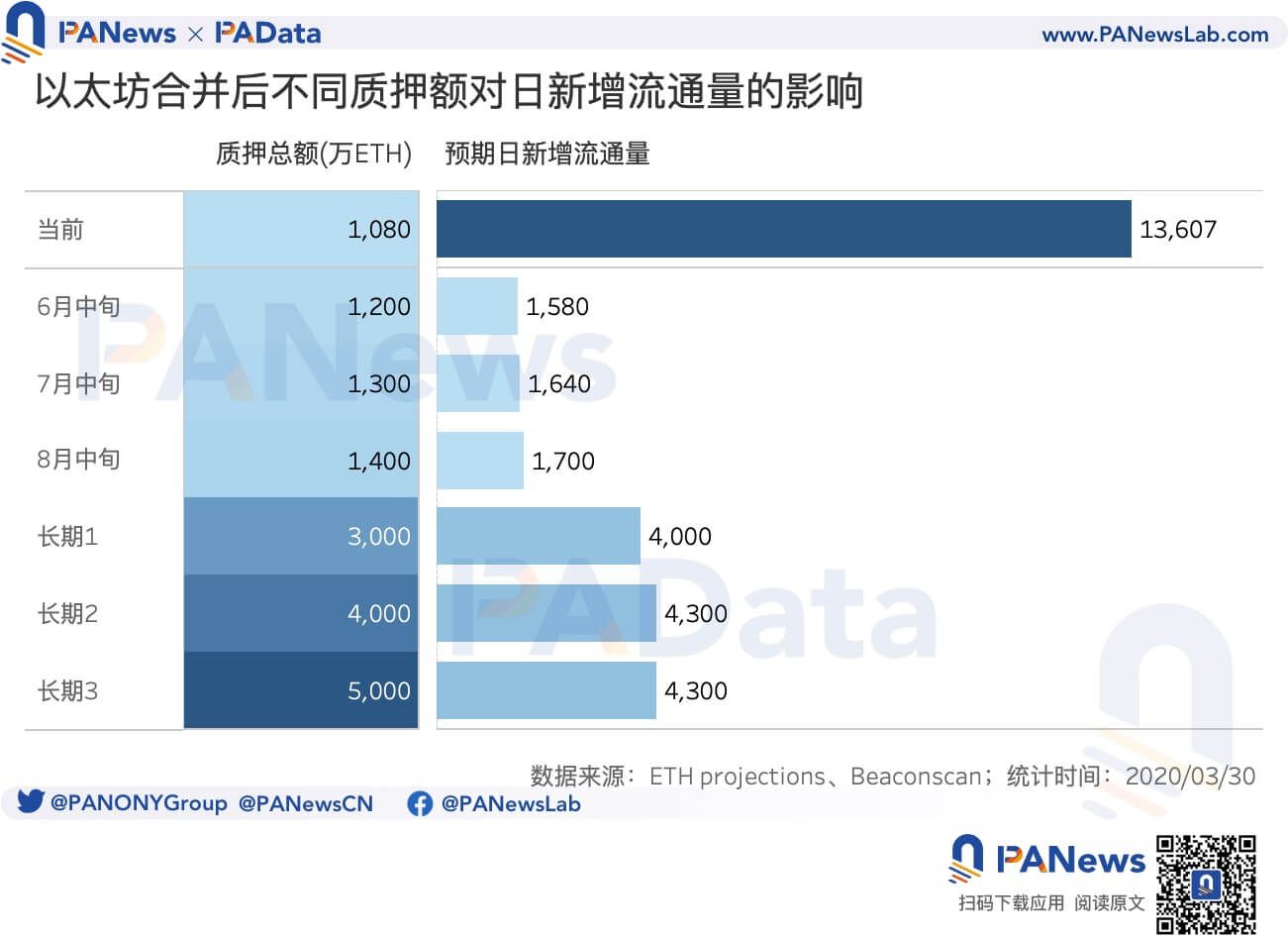

如果按照最近半年每日新增質押的平均值16499 ETH和中位數10512 ETH的平均值13505 ETH來估算,達到1200萬ETH質押額還需要89天,大約是6月26日左右,如果僅參考平均值,那麼只需要72天,大約是6月9日左右。因此,如果ETH的質押水平仍然保持3月份的增速,那麼預計6月中旬可以實現1200萬ETH質押額,7月中旬可以實現1300萬ETH質押額,8月中旬可以實現1400萬ETH質押。

不同質押額將會產生不同的影響,對日新增流通量的影響可能是,如果在6月中旬即實現合併,那麼每日新增流通量將從現在超過1萬ETH迅速下降至1500 ETH左右;如果在7月中旬時實現合併,那麼每日新增流通量約1600 ETH左右;如果在8月中旬時實現合併,每日新增流通量約1700 ETH左右。從更長期來看(質押總額小於5000萬ETH),合併後ETH的日新增流動量約4300 ETH左右。可以預計,這將大大加速ETH的通縮進程,這也是為什麼近期市場提高了對ETH的估值的原因之一。

對預期年化質押收益率的影響可能是,如果在6月中旬即實現合併,那麼包含區塊獎勵和手續費的預期年化質押收益率將從現在超過4.58%上升至11.50%左右,參與者日收入將從PoW時期的14474 ETH下降至1580 ETH;如果在7月中旬時實現合併,那麼質押收益率將會上升至9.6%,日收入將會在1640 ETH;如果在8月中旬時實現合併,那麼質押收益率將會上升至8.00%,日收入將約為1700 ETH。從更長期來看(質押總額小於5000萬ETH),合併後的質押收益率可能降至3%左右。從預測來看,加快推進合併的進程也符合節點的利益。

其他說明:

[1] 關於Beacon Chain網絡運行的基本知識可以參考以下文檔:

1) The Beacon Chain Ethereum 2.0 explainer you need to read first,https://ethos.dev/beacon-chain/;

2) Prysm's beacon node,https://docs.prylabs.network/docs/how-prysm-works/beacon-node/;

3) Cassez, F., Fuller, J., & Asgaonkar, A. (2022). Formal Verification of the Ethereum 2.0 Beacon Chain. In International Conference on Tools and Algorithms for the Construction and Analysis of Systems (pp. 167-182 ). Springer, Cham.

[2] 關於Beacon Chain區塊獎勵規則可以參考以下文檔:

Rewards and Penalties,https://kb.beaconcha.in/rewards-and-penalties

[3] ETH Projections:https://docs.google.com/spreadsheets/d/1vrK5sY5ooq-F8dcyRhmmAJ5YtgkvWKWP3OfGCZIYxSA/edit#gid=0