加密貨幣市場的高度波動性恐怕是投資者一直以來最為擔心的事情。從目前來看,這種擔心不無道理,近期加密貨幣市場就在經歷著一場前所未有的“腥風血雨”。在迄今為止的短短兩個月時間內,加密貨幣市場市值整體下跌了43%。

儘管在過去23 天內,加密貨幣總市值趨於穩定,基本在1.19 萬億美元到1.36 萬億美元區間小範圍波動;與此同時,BTC和ETH也有略微漲幅,但這並沒有起到鼓舞士氣的作用,投資者情緒依舊十分低落,尤其是來自對監管方面的擔憂,許多高級政府官員和監管機構要求制定更嚴格的法律來“保護投資者”。一個最典型的例子便是日本在Terra USD (UST) 崩盤後迅速頒布了一項穩定幣新法令,規定穩定幣必須與日元或其他法定貨幣掛鉤,並保證持有者有權按面值贖回它們;同時還規定穩定幣只能由持牌銀行、註冊匯款代理和信託公司發行。

市場小幅上漲卻也挽救不了市場的整體低迷情緒

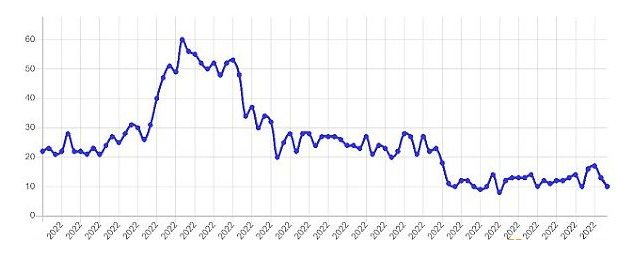

德國軟件供應商Alternative開發了一個衡量投資者情緒的指標——恐懼貪婪指數(Fear & Greed Index),該指數以直觀的數字形式表現出來,從0-100,數值越靠近0,代表市場上的投資人情緒越恐懼;當數值越靠近100,表示市場上的投資人情緒越貪婪。 6 月3 日,該情緒指標達到了“10”,清楚地反映出了當前人們對於加密貨幣的看跌情緒。由於從1 月27 日以來,加密貨幣總市值總共損失了1.7 萬億美元,為歷史最低點,因此自5 月8 日以後,該情緒指標就再也未突破過20。

儘管目前市場上兩大主流加密貨幣BTC 和ETH 的漲幅不大,但一小部分中等市值的非主流加密貨幣卻煥發出了生機,有些上漲幅度超過了10% 甚至更多。

1、其中最值得一提的是Waves,上漲了109%。這不得不歸結為Waves鏈上借貸協議Vires Finance的流動性回歸以及算法穩定幣協議Neutrino USD(USDN)與美元的重新掛鉤。

2、受6月29日Vasil硬分叉計劃影響,Cardano 區塊鏈上的ADA幣也上漲了19%。 Vasil硬分叉預計會為Cardano及其智能合約平台Plutus帶來可擴展性和功能性方面的重大改進,刺激Cardano活躍質押池數量的繼續上升。

3、近日,匯款界巨頭MoneyGram(速匯金)與Stellar Development Foundation(SDF)合作,利用其區塊鍊為用戶提供穩定幣的匯款服務,同時還能將其轉換成法幣。受此利好消息影響,Stellar (XLM) 迅速上漲了18.6%。

然而,市值排名前十的Solana (SOL) 卻在6 月1 日再次意外停止區塊生產後,下跌了8%。而這已經是Solana網絡在過去12 個月以來的第八次中斷了,產生了嚴重的負面影響。據悉,在本次中斷4小時後,驗證者運營商便被要求為再次重啟做好準備。

數據不會說謊,價格壓力倍增

Tether (USDT) Premium 是另一個衡量本地零售交易商對於加密貨幣需求的一個很好的指標,它衡量了P2P 市場上Tether (USDT)交易與USD 之間的差異。過度的購買需求往往會迫使該指標超出公允價值。而在熊市期間,Tether 的市場報價通常會有4% 甚至是更高的折價率。自5 月30 日以來,Tether在亞洲P2P 市場上的平均折價率略高於2%。而在6 月1 日當天,該指標以4% 的折價率觸底後小幅反彈。從這組數據可以看出,由於加密貨幣總市值未能突破1.3 萬億美元的阻力位,因此帶來了對於加密貨幣零售需求的不足。

永續合約,也稱為反向掉期,有一個固定利率,通常每8 小時收取一次。交易所通過收取該費用來確保不存在匯率風險失衡。即使買方和賣方的公開興趣在任何時候都是一致的,但槓桿率可能會有所不同。當多頭(買家)需要更多的槓桿作用時,融資利率就會變為正值;當空頭(賣家)需要額外的槓桿時,情況就會相反,融資利率會變為負值。從目前來看,BTC 和ETH 的融資利率是略微偏正的,而非主流加密貨幣則正好相反。值得注意的是,Solana 的周利率為負0.20% ,折合到每月為負0.8%,但這對於大多數衍生品交易者來說算不上是個大問題。

區塊鏈分析公司Glassnode 分析顯示,BTC 期權市場繼續對近期的不確定性和下行風險進行定價,特別是在未來三到六個月,隱含波動率經歷了大幅增長。短期的價內期權的隱含波動率增加了一倍多,從50% 增加到110%,而6 個月的期權隱含波動率跳升到75%。展望第二季度末,市場對BTC 看跌期權的嚴重偏愛,關鍵的行權價為2.5 萬美元、2 萬美元和1.5 萬美元。未平倉的看漲期權明顯較少,未平倉期權主要集中在4 萬美元的執行價格附近。這表明,至少到今年年中,市場強烈傾向於對沖風險。

不過鑑於當前對非主流加密貨幣看空頭寸的需求略高、以及亞洲零售市場明顯缺乏購買意願,預計加密市場還會面臨更大的下行風險。假如加密貨幣市場想要走出熊市陰霾,那麼1.19 萬億美元市值的支撐位非常關鍵,這樣才能避免賣家增加槓桿、進行空頭押注、使融資利率變為負值。

雖然當下的市場盈利能力明顯好於2018 年或2020 年的熊市,但與2021 年5 月至7 月期間相比,市場盈利能力依然處於更糟糕的狀態。最近的修正將歷史上大量的長期持有者的比特幣幣推向了未實現的損失,這意味著在2021 年8 月至11 月期間買入的比特幣,現在投資者以虧損的方式持有,而且數量是有史以來最多的。現階段,持有成本超過4 萬美元的比特幣的絕大多數投資者都是長期持有者,投資者會繼續看到比特幣價值徘徊在3 萬美元之間,積累趨勢在這個區域仍然非常有建設性,儘管還缺乏突破更高(或更低)的動力。

不可否認,每一項投資、每一次交易行為都會涉及風險。因此投資者在做出任何投資決定前一定要擦亮眼睛,做好自己的分析研究,確保資金的安全性。

我會持續更新我看好的項目或者是看好的板塊市場最新消息,大家感興趣可以點個關注獲取最新幣圈資訊。